Прогноз ценообразования на рынке недвижимости

Граждан, которые планируют приобрести недвижимость (в новостройке или квартиры на вторичном рынке), интересует, будет падать или расти цена м². Так вот в сторону уменьшения цен, по мнению экспертов, указывает снижение платежеспособности и, соответственно, спроса, как следствие пандемии. Банки будут вынуждены привлекать клиентов более выгодными условиями, при низких ставках, стимулировать девелоперов проводить акции с целью увеличения продаж. Помимо прочего, изучаются условия предоставления ипотеки с первоначальным взносом.

![]()

На заметку! Как сохранить деньги при девальвации рубля 2021 года в России

Поднимается вопрос о пересмотре некоторыми банками программ рефинансирования. Продление сроков погашения кредита снижает скорость денежного оборота средств. В этих условиях люди будут взвешенно относиться к ипотеке. Учитывать возможные риски в случае уменьшения, потери доходов в условиях второй волны коронавируса. Увеличивается психологический прессинг, страх потерять работу.

На рост цены квадратного метра могут влиять следующие факторы:

- Повышение курса доллара по отношению к рублю. Падение отечественной валюты заставляет людей задуматься о вложении сбережений в недвижимость.

- Введение 13 % налога на депозиты с 2021 года. Выгоднее вложить деньги в собственное жилье либо приобрести недвижимость и сдавать ее в аренду.

- Программа цифровизация позволит оформить ипотеку, в том числе электронную закладную, в несколько кликов. Банк России с 9 крупными банками разработал платформу «Мастерчейн» для удаленного оформления кредитов. Сейчас предложения по переводу ипотеки в электронный вид находятся на согласовании с правительством.

- Пандемия усложнила логистику доставки строительных материалов, что привело к подорожанию отдельных категорий.

- Расширенная программа правительства по использование материнского капитала для приобретения жилья по ипотеке, что станет стимулом приобретения жилья для семей с детьми и повысит спрос.

- Вступили в силу новые законы в строительной отрасли. Расширяется проектная декларация, которую представляет строительная компания. Создаются компенсационные фонды, в качестве страховки покупателей, дольщиков. Повысились требования по устойчивости сооружений. Все эти моменты увеличивают затраты строительных компаний, влияют на цену м².

По мнению экспертов, всплеск спроса на недвижимость, ипотеку следует ожидать в первом полугодии 2021 года. При условии, что заработают компенсационные правительственные программы, сработает фактор отложенного спроса, связанный с пандемией. Это коснется в основном сегмента жилья эконом и бизнес класса.

Оптимизм вызывает и тот факт, что одобрение по кредиту получает больше 80 % соискателей. В то же время ужесточаются требования к кредитным историям. Навряд ли возможно будет оформить ипотеку тем, кто допускал просрочки или задолженности по потребительским займам. Это страховочный механизм со стороны кредиторов от «ипотечного пузыря», когда сумма невыплаченных займов превышает определенный критический порог.

Такая ситуация может сложиться при условии возникновения форс–мажорных обстоятельств, которые в жизни могут произойти у любого человека, связанных с непредсказуемым течением пандемии, экономическими рисками, связанными с мировым кризисом. Спад спроса прогнозируют в сегменте жилья элитного класса, на вторичном рынке, так как ипотеку под такое жилье получить сложнее.

![]()

Итоги

Большинство экспертов склоняется к мысли, что оптимальное время для приобретения недвижимости, оформления ипотеки — первая половина 2021 года. Особенно при условии, что заработают государственные программы компенсаций банкам. Возможно снижение банковской ставки до 4,5–5 %.

Цена на м² может снизиться, если появятся долгосрочные правительственные программы компенсаций, с льготной ставкой, стабилизируются и вырастут экономические показатели. В целом, несмотря на разноречивые прогнозы экспертов, большинство склоняется к мнению, что цена на квадратный метр может стать выше на 5–7 %. В первую очередь это касается Москвы, Санкт-Петербурга, которые демонстрируют растущие показатели по ипотечному кредитованию.

Разные программы от банков

Итак, какую же ипотеку смогут взять граждане РФ в 2023 году? Предлагаем несколько выгодных вариантов.

Семейная ипотека

Данный жилищный кредит рассчитан на молодых родителей с детьми. Ипотека выдается сроком до 30 лет под 6% годовых (5% для Дальнего Востока). Первый взнос – 15% от стоимости жилплощади. Размер кредита – 12 млн рублей для Москвы, Санкт-Петербурга и соответствующих областей, 6 млн рублей для других регионов.

Принять участие в данной программе могут:

- семьи, в которых с 01.01.2018 до 31.12.2023 родился первый ребенок;

- родители детей с инвалидностью;

- родители усыновленных детей, если соблюдается условие о дате рождения ребенка.

Ипотеку предоставляют более 50 банков, представленные в большинстве регионов страны. В их число входят Сбербанк, ВТБ, Альфа-Банк, Россельхозбанк, Промсвязьбанк и другие. Действует до конца 2023 года.

Ипотека для IT-специалистов

Данная программа была введена с целью удержать специалистов в сфере IT в России. Она позволяет приобрести жилье под 5% годовых. Максимальный размер займа составляет 9 млн рублей в регионах с численностью до 1 млн человек, и 18 млн рублей, если количество населения превышает миллионное значение. Первый взнос – 15%.

Программа имеет ряд ограничений для заемщика:

- Возраст – от 22 до 44 лет.

- Официальное трудоустройство в компании, которая работает в сфере IT и получила аккредитацию Минцифры РФ. Срок работы – не менее 3 месяцев.

- Уровень дохода – более 150 тыс. рублей ежемесячно для регионов с населением более 1 млн. человек, и более 100 тыс. рублей – для регионов с меньшим количеством жителей. Учитывается доход до вычета НДФЛ.

- Заемщик может взять IT-ипотеку только один раз.

По данной программе можно приобрести только новое жилье. Для покупки вторички ипотеку не выдают. В госпрограмме участвует более 50 банков, представленных на всей территории РФ. Действует до конца 2024 года.

Дальневосточная ипотека

Данная программа позволяет взять кредит под 2% годовых на покупку или постройку жилья в Дальневосточном федеральном округе. Максимальный размер займа – 6 млн рублей, срок погашения – 20 лет. Первый взнос – 15%. Воспользоваться предложением могут:

- молодые супруги, если возраст каждого не превышает 35 лет;

- граждане РФ до 35 лет с детьми до 18 лет;

- россияне, участвующие в программе «Дальневосточный гектар»;

- граждане РФ, переехавшие в ДФО по государственным программам;

- работники сферы образования и медицины, если их стаж на территории округа составляет более 5 лет;

- граждане РФ, вынужденные покинуть территорию Украины и переехавшие на Дальний Восток.

Требования к возрасту не применяются к последним четырем пунктам из списка.

Воспользоваться предложением могут граждане РФ, даже не зарегистрированные на территории округа. Однако в таком случае после получения права собственности на имущество заемщики обязаны зарегистрироваться в течение 9 месяцев. В госпрограмме участвуют 16 банков, имеющих представительства в Дальневосточном федеральном округе.

Сельская ипотека

Данная программа подойдет гражданам, которые проживают в сельской местности или планируют переехать туда из города.

Условия кредитования:

- ставка: 3% годовых;

- срок: до 25 лет;

- первоначальный взнос: 10%;

- максимальный размер кредита: 5 млн рублей в Ленинградской области, ЯНАО и ДФО, 3 млн рублей в других регионах.

- возраст дома: до 5 лет, если приобретается у физлиц, до 3 лет – у юрлиц и ИП;

- расположение жилья: в сельской местности до 30 тыс. человек.

В течение 6 месяцев после получения средств необходимо предоставить банку подтверждение регистрации по новому адресу. Ипотеку предоставляют 16 российских банков, среди которых: Россельхозбанк, Сбербанк, ВТБ, Альфа-Банк, Центр-Инвест, Левобережный, АК-Барс, Энергобанк, РНКБ, Дальневосточный банк, ДОМ.РФ, банк «РОССИЯ», банк «Санкт-Петербург», Кубань Кредит, Примсоцбанк, ФК «Открытие». Программа действует бессрочно.

Главные условия выгодной ипотеки

Итак, первый квартал 2021 года — неплохое время для оформления жилищного кредита, так как пока ещё действует масса льготных программ и в целом ситуация на рынке складывается в пользу ипотеки. Но это общие рыночные факторы, а успех ипотеки для конкретного человека зависит от соблюдения ряда условий:

- Финансовая стабильность. У вас должен быть стабильный заработок, позволяющий выплачивать кредит, и приемлемая долговая нагрузка, иначе никакие выгодные условия не спасут от просрочек.

- Деньги на первоначальный взнос. Для оформления ипотеки потребуется внести первоначальный взнос в сумме не менее 10–15% от стоимости жилья. Для банка он является не только подстраховкой, но и показателем ответственности и дисциплинированности заёмщика. Другими словами, у вас должны быть накопления или сертификат на материнский капитал.

- Хорошая кредитная история. Рассчитывать на выгодные условия по ипотеке можно только при высоком кредитном рейтинге. Если ранее случались просрочки или кредитная история чистая (вы ещё не брали ни одного займа), банк может отказать в ипотеке или завысить ставку. Возможно, стоит пройти небольшую подготовку к ипотеке: взять один-два потребительских кредита и аккуратно погасить их, это повысит вашу репутацию как заёмщика. Подробнее о том, как проверить или улучшить кредитную историю, мы рассказывали здесь

Несмотря на все «плюшки» от государства, нужно понимать, что в кризис ипотеку вытянет не каждый. В связи с оттоком капитала и удорожанием сырья цены на жильё будут расти, а зарплаты, наоборот, снижаться. К тому же многим россиянам придётся столкнуться с проблемой безработицы, особенно если случится очередная волна коронавируса.

Вывод: в целом, ситуация для ипотеки сейчас благоприятная. Ставки снижаются, есть перспектива роста цен на жильё, банки охотно выдают кредиты. Скорее всего, в 2021 году ипотека будет выгоднее, чем в следующем

Но прежде чем принимать решение об оформлении жилищного кредита, важно критически проанализировать собственные финансовые возможности и риски, в том числе риск остаться без работы. В случае сомнений ипотеку лучше отложить и переждать тяжёлые времена. Если горизонт ясный, стоит проверить, не подпадаете ли вы под условия специальных программ, ведь это реальный шанс сэкономить

И последнее, нужно внимательно подойти к выбору кредитора, ведь он станет вашим партнёром на долгое время

Если горизонт ясный, стоит проверить, не подпадаете ли вы под условия специальных программ, ведь это реальный шанс сэкономить. И последнее, нужно внимательно подойти к выбору кредитора, ведь он станет вашим партнёром на долгое время.

Оставшиеся программы господдержки ипотеки в 2023 году

Вот какие еще субсидированные программы есть на рынке ипотеки в 2023 году.

| Программа | Ставка | Сумма | Что можно купить |

| Льготная ипотека для IT | До 5% годовых | От 9 млн до 18 млн рублей в зависимости от региона |

Квартиру в строящемся доме, в том числе по договору долевого участия (ДДУ). Готовую квартиру от застройщика в новостройке. Жилой дом от застройщика. Жилой дом, построенный по договору подряда. Участок под строительство жилого дома по договору подряда. |

| Семейная ипотека | До 6% годовых | От 6 млн до 12 млн рублей в зависимости от региона |

Квартиру у застройщика в новостройке или строящемся ЖК. Частный дом юрлица с земельным участком. Строительство частного жилого дома. Подрядчик — юрлицо или ИП. Участок под строительство частного жилого дома. Подрядчик — юрлицо или ИП. Вторичное жилье в сельской местности в Дальневосточном федеральном округе. Продавцом может быть физическое лицо. |

| Дальневосточная ипотека (покупка жилья в регионах Дальнего Востока) | До 2% годовых | До 6 млн рублей |

Квартиру в новостройке. Частный дом или квартиру в сельской местности. Квартиру в строящемся доме. Вторичное жилье в моногородах. Строительство частного жилого дома. |

| Арктическая ипотека (покупка жилья на территории Арктической зоны) | До 2% годовых | До 6 млн рублей |

Квартиры в новостройке в городе. Новостройка или вторичное жилье в сельской местности. Строительство дома самостоятельно или по договору подряда. |

Как сделать ипотеку более выгодной

Если вы решили оформить ипотеку, определили, что игра стоит свеч, обратите внимание на факторы, которые способствуют более выгодному заключению кредитного договора:

Стоит рассмотреть ипотеку на новостройки. При такой недвижимости, готовой или строящейся, ставки всегда ниже, чем по ипотеке на вторичку. Банки застройщики часто заключают соглашения, по которым граждане подписывают договора на максимально выгодных условиях.

Ипотека на вторичку всегда дороже. На нее не распространяются многие программы субсидирования. Кроме того, сама недвижимость несет риски, которые закладываются в ставки.

Последние новости

Одной из главных новостей, которая не добавляет оптимизма, стала информация об ужесточении контроля Центробанком за выдачей льготных кредитов. Для большинства россиян это сулит дополнительные трудности в получении ипотеки. Вероятно, будут пересмотрены и условия выдачи – они станут более жесткими, увеличится процентная ставка, размер первоначального взноса и требования к заемщикам.

Также негативным сигналом являются слова депутата Госдумы Михаила Щапова о том, что в бюджет на ближайшие годы не заложены средства на льготную ипотеку. Это открытый сигнал к тому, что россияне не смогут купить жилье по этой программе ни в 2023, ни в последующие годы.

О чём нужно знать потенциальным заёмщикам?

В любое время привлекательность жилищного кредита зависит от ряда факторов:

- Уровень ставки — чем ниже ставка, тем выгоднее оформлять ипотеку. Весной 2021 года Банк России повысил ключевую ставку на 50 базисных пунктов до 5% годовых. При этом банки снизили проценты по кредитам, в том числе ипотечным. В середине года средневзвешенная ставка кредитования на первичном рынке составляла 5,82% (−2,42 п. п. год к году), на вторичном — 8,01% (−1,3 п. п. год к году), возможно и дальнейшее снижение ставок.

- Перспектива роста цен на недвижимость — цены на недвижимость постоянно растут. Но сейчас на рынке всё неоднозначно: с одной стороны, покупательская способность людей снизилась, с другой — банки искушают граждан, предлагая льготные ставки по ипотеке. В результате большинство экспертов сходятся во мнении, что в ближайшее время цены на недвижимость вырастут незначительно.

- Готовность банков выдавать кредиты — в зависимости от экономической ситуации объём кредитования возрастает или, напротив, снижается. На сегодняшний день в ипотечной сфере самый высокий процент одобрения — более 82%, что говорит о готовности банков кредитовать это направление.

Сегодня действует закон об ипотечных каникулах, который позволяет при непредвиденных обстоятельствах на шесть месяцев приостановить или снизить выплаты по ипотеке. Воспользоваться этой льготой можно, если ипотека взята на единственное жильё стоимостью до 15 миллионов рублей. Причинами предоставления кредитных каникул могут стать утрата более 1/3 дохода из-за длительной болезни или потери работы, инвалидности.

Кроме того, в силу вступил закон, по которому сделки долевого участия стали более безопасными. Деньги дольщиков теперь поступают на специальные эскроу-счета, где остаются до момента полного исполнения обязательств застройщиком.

Понабрали

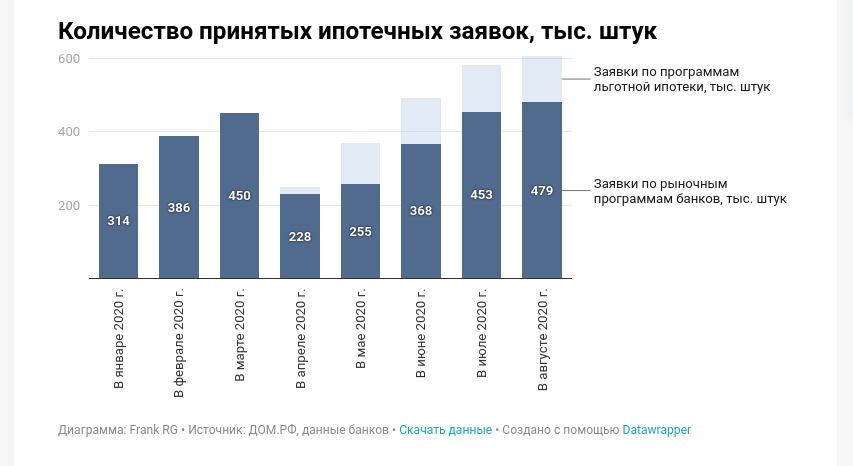

Рынок ипотеки в кризисном 2020-м действительно растет рекордными темпами — и участники рынка жилищного кредитования открыто признают, что это происходит в первую очередь благодаря мерам поддержки строительной отрасли, которые были инициированы президентом Владимиром Путиным. Главная такая мера — это запуск льготной ипотеки на покупку квартир в новостройках. Программу он анонсировал в середине апреля, и уже спустя пару дней российские банки начали предлагать соответствующие кредитные продукты — под беспрецедентные 6,5 процента годовых.

В предыдущие годы низкой считалась ставка на уровне 10 процентов, поэтому спрос на «ковидную» ипотеку оказался высоким. Подсуетились и застройщики, вовремя организовавшие дистанционные продажи квартир и бесплатные поездки на такси до офисов продаж — покупать жилье можно было даже в период самоизоляции. По его окончании на рынке новостроек начался настоящий ажиотаж. Покупали преимущественно в кредит — по данным финансового института «Дом.рф», доля ипотечных сделок в строящихся многоквартирных домах в настоящее время достигает 90 процентов. Исследование, подготовленное специалистами Райффайзенбанка, показало, что 59 процентов российских миллениалов (людей, родившихся после 1981-го и до 1996-го) в ближайшем будущем планируют приобрести жилье, из них 79 процентов намерены взять ипотеку.

По предварительной оценке «Дом.рф», за девять месяцев 2020-го в России было выдано более миллиона ипотечных кредитов на 2,7 триллиона рублей — почти столько же, сколько за весь 2019 год. «Если развитие ситуации с пандемией коронавируса не потребует введения строгих ограничительных мер, то в этом году россияне оформят более 1,5 миллиона кредитов на 3,7 триллиона рублей», — говорится в материалах банка (есть в распоряжении «Ленты.ру»).

Август уже официально стал рекордным для отечественного рынка ипотеки — тогда выдали 148 тысяч жилищных кредитов на 375 миллиардов рублей (данные «Дом.рф» и агентства Frank RG). Предыдущий абсолютный рекорд был установлен в июле, когда россияне набрали ипотеки на 362 миллиарда рублей.

«Мы видим, что ипотечный рынок полностью восстановился от негативных последствий пандемии коронавируса», — констатируют в «Дом.рф». О том, насколько восстановилось финансовое благосостояние россиян и чем грозит повальное увлечение ипотекой, — ни слова.

Ставки в гору

Большинство экспертов и экономистов крупных банков считали, что ЦБ сохранит ставку на мартовском заседании и начнёт ужесточать денежно-кредитную политику в апреле. Прогнозы не сбылись: ключевая ставка выросла в марте. Банки из топ-100 первыми отреагировали на решение ЦБ. Три финансовые организации подняли проценты по ипотеке и рефинансированию, пишут «Известия».

Ставки по ипотеке начинают расти. Фото: orenburzhie.ru.

Какие банки подняли ставки:

- «Хлынов» – на приобретение квартиры в строящемся доме на 0,4%, на рефинансирование – 0,3-0,6%;

- Интерпрогрессбанк – на 0,5-0,9% на ипотеку и рефинансирование;

- Банк жилищного финансирования – на 0,3% на новостройки, на 0,1% на готовые квартиры, на готовую недвижимость с обременением – на 0,5%, на рефинансирование – 0,6%;

- Промтрансбанк – на 0,25% на рефинансирование.

МТС Банк и «Зенит» сообщили, что планируют изменить ставки в начале апреля. При этом финансовые организации не уточнили, что именно будет с процентами – снизятся или вырастут.

Другие банки не меняли условия по ипотеке и не планируют их корректировать в ближайшее время. Об этом заявили Московский кредитный банк, «ЮниКредит Банк», «Санкт-Петербург», «Абсолют банк», Уральский банк реконструкции и развития, «АК Барс банк». ВТБ планирует сохранить текущие ставки. «Дом.РФ» не менял условия по ипотеке, но следит за динамикой ключевой ставки.

Сбербанк, который в отличие от коллег прогнозировал повышение ключевой ставки 19 марта, пока не менял условия. Однако глава «Сбера» Герман Греф предупредил, что банк изменит условия по ипотеке:

Повышение КС «не очень значимое», поэтому банк не планирует радикально менять ставки, добавил глава «Сбера».

Интересно, что некоторые кредитные организации снизили проценты после заседания ЦБ. Например, в Новикомбанке ипотека подешевела 0,3%, а рефинансирование – на 0,6%.

Берите все

Охладить рынок более существенно не получилось — квартиры в 2020-м покупали не только из-за временного удешевления ипотеки, но и из страха. Панический спрос на квадратные метры возник на фоне обесценивания рубля и общей неопределенности — граждане снимали деньги со счетов и вкладывали их в кажущуюся надежной недвижимость. Так повышение уровня доступности ипотеки и девальвация национальной валюты спровоцировали ажиотажный спрос на квартиры. В итоге цены в новостройках сильно выросли — настолько, что многие заговорили о потере полезного эффекта от запуска льготной ипотеки. Некоторые прямо заявили, что кредиты под 6,5 процента сыграли злую шутку с покупателями: помимо подорожания жилья, сократился и выбор объектов — самые лучшие предложения моментально разобрали. Сотни городов столкнулись с откровенным дефицитом квартир (справедливости ради, его формированию ранее поспособствовал и переход на проектное финансирование, из-за которого многие некрупные застройщики прекратили свою деятельность).

Жителей таких поселений могло бы обрадовать распространение программы льготной ипотеки на вторичный рынок недвижимости, но пока менять условия власти отказываются — ни к чему подпитывать квартирный ажиотаж. Банкиры указывают — господдержка «вторички» может оказаться бессмысленной для экономики страны, так как прибыль от перепродажи квартир достанется только собственникам жилья, но не строительному сектору и связанным с ним производствам.

Кроме того, если начать выдавать льготные кредиты на покупку неновых квартир, страну накроет новая волна роста цен на недвижимость — а россияне и без того наращивают суммы займов. К концу осени средний размер выданных ипотечных кредитов в стране установил новый рекорд — 2,75 миллиона рублей. По сравнению с показателем за аналогичный период 2019-го сумма ипотеки увеличилась на 13 процентов. Больше всего занимают на покупку жилья в Москве (5,8 миллиона рублей в среднем), Московской области (4,5 миллиона), Санкт-Петербурге (3,4 миллиона), а также в Приморском крае (3,3 миллиона) и Ленинградской области (3 миллиона рублей).

Фото: Анна Акельева / «Коммерсантъ»

Городом-лидером по востребованности ипотеки в России в уходящем году неожиданно стала вовсе не Москва, а Уфа. Там доля сделок с привлечением заемных средств при покупке жилья почти достигла 63 процентов. Второй по уровню востребованности ипотеки признана Казань, где свыше 61 процента сделок — ипотечные. Тройку лидеров замкнул Омск с показателем 59,5 процента. Москва оказалась на 16 месте рейтинга с показателем менее 31 процента.

Ипотека в 2024 году

Рассмотрим, стоит ли брать ипотеку в этом году. Скорее да, ведь ситуация на рынке сейчас довольно благоприятная для заключения подобных сделок. Власти страны в рамках национальных проектов избрали ипотеку одним из инструментов на который они очень рассчитывают. По планам правительства ставка по ипотеке должна упасть до 8% к 2024 году. В 2024 году она уже упала менее 9% и будет продолжать снижаться, если не произойдет ничего страшного.

Государство активно поддерживает ипотечных заемщиков стимулируя их специальными льготными ипотечными программами. В 2024 году существует несколько таких программ:

- Семейная ипотека – ипотека для семей, где родился второй ребенок после 1 января 2018 года. По данной программе можно приобрести жилье в новостройке у застройщика по ставке даже ниже 6% годовых.

- Ипотека под 2% для дальневосточников – жители Дальнего Востока имеют право приобрести жилье по льготной ставке всего 2 процента, но обязаны прописаться в нем на срок не менее 5 лет.

- Сельская ипотека – льготная программа для жителей сельских регионов. С её помощью можно приобрести жилье по ставке от 0,1 до 3% годовых.

Также есть меры поддержки для ипотечных заемщиков уже взявших кредит:

- Материнский капитал. В 2024 году он проиндексирован и составляет 466 617 рублей. Его можно направить на гашение ипотеки или первый взнос.

- 450 000 на гашение ипотеки за третьего ребенка. Если у вас родился третий и последующий ребенок после 1 января 2019 года, то вы имеете право на 450 000 рублей в гашение ипотеки. При этом нет разницы на вторичное она была жилье или на новостройку.

Не стоит забывать и про общее положение дел в стране, а именно

- Низкая инфляция.

- Курс валют достаточно стабилен.

- Цены на рынке жилья сейчас практически минимальны.

Зачем продлевают льготную ипотеку, что говорит правительство

Для меня логика такая: Минфин хочет накачать рынок ликвидностью, но не стремится давать «вертолетные» деньги, как это делают на западе. И вполне оправдано.

Экономике выгодно, чтобы деньги оставались в обороте, а наш человек привык быть недоверчивым и консервативным, поэтому с наличностью расставаться не спешит, при этом исторически считает недвижимость хорошей инвестицией.

Поэтому деньги на рынок выманивают с помощью ипотеки на жилье.

Официальная линия партии: программа хорошая и приносит много пользы всем, поэтому надо продлить. Сначала ее похвалил премьер-министр.

Мишустин назвал льготную ипотеку одной из самых успешных антикризисных программ, которая решила жилищную проблему нескольких сотен тысяч россиян и существенно поддержала строительную отрасль.

Потом ее похвалили застройщики и девелоперы. Они тоже считают программу лучшей мерой поддержки рынка недвижимости в кризис и поблагодарили за продление программы. На лимиты выделят до 2,8 трлн рублей.

Новостройки: успеть до июля

После весеннего карантина госпрограмма по субсидированию ставок по ипотеке на новостройки очень поддержала рынок. «После выхода из весенне-летней пандемии объем продаж в рамках действия данной программы увеличился в 2,5 раза по сравнению с 2019 годом и I кварталом 2020 года. Поэтому можно сказать, что госпрограмма сыграла ключевую роль», — считает руководитель ипотечного центра компании Est-a-Tet Алексей Новиков.

По словам коммерческого директора компании Tekta Group Елизаветы Севастьяновой, появление льготной ипотеки подтолкнуло к покупкам клиентов, которые не планировали приобретать недвижимость прямо сейчас. По подсчетам эксперта, благодаря льготной ипотеке удалось добиться снижения ежемесячных платежей по кредиту на 20%.

«Также появилась новая категория клиентов, которые берут вторую, иногда и третью ипотеку, поскольку снижение ставки снизило финансовую нагрузку по ежемесячному платежу, — отмечает эксперт. — В проектах Tekta Group доля ипотечных сделок на текущий момент уже составляет от 50 до 75% в зависимости от проекта. Доля ипотеки в течение года по некоторым нашим проектам достигала 80%. Статистика последнего месяца осени такова: в ноябре 2020 года в квартале бизнес-класса Now, например, было заключено 52% ипотечных сделок от общего объема, а в Big Time – 68%, при этом большинство сделок (около 80%) — было реализовано по программе льготной ипотеки. По нашим прогнозам, в ближайшей и среднесрочной перспективе эта тенденция будет сохраняться на нынешнем уровне». По данным Est-a-Tet, в среднем доля ипотечных сделок в массовом сегменте составляет 65%.

До 1 июля 2021 года действует субсидированная ипотечная ставка 6,5%. В отдельных случаях за счет совместных программ с банками она опускается до 5,85% (без учета программ субсидирования застройщиками ипотечных ставок на первый год кредита). «Когда программа субсидирования ипотеки завершится, ставки по ипотеке для новостроек поднимутся до значений вторичного сегмента, то есть на 2-3 п.п. Да, популярность ипотеки может снизиться, но тогда покупатели просто уменьшат бюджет покупки — станут покупать квартиру меньшей площади или с меньшим количеством комнат», — считает Елизавета Севастьянова.

По мнению руководителя аналитического центра «Индикаторы рынка недвижимости IRN.RU» Олега Репченко, субсидированная ставка на новостройки поддержит спрос: «Однако мы не ожидаем такого ажиотажа, какой был в 2020 году. Дело в том, что многие покупатели, кто планировал взять кредит, уже воспользовались этой возможностью, поскольку рассчитывали, что программа закончится в октябре». (См. «Новостройки Москвы и Подмосковья в сентябре-октябре 2020 года: несостоявшееся завершение льготной ипотеки простимулировало покупателей»).