Пять выгодных предложений и их условия в 2024 году

В государственных мероприятиях участвует много финансовых учреждений. Их предложения отличаются определенными нюансами.

Общим для всех является следующее: государственная ипотечная программа накладывает ограничения и на финансовые учреждения. Сотрудничество с бюджетом не позволяет включать в договоры дополнительные условия, направленные на увеличение дохода банка.

Программы банков полностью соответствуют правилам и ограничениям, установленным правительственными актами в части выбора жилья, сроков кредитования.

Условия Сбербанка

Это финансовое учреждение несколько лет выдает ипотечный кредит с государственной поддержкой. Условия 2024 года практически не отличаются от прежних:

- ставка от 5%;

- оформление на сумму от 300 тыс. р.;

- максимальная сумма установлена Центробанком: до 6 млн р. по РФ, до 12 млн р. — в Москве и Санкт-Петербурге;

- первичный взнос — от 20%;

- выдается гражданам от 21 года;

- ежемесячный взнос не должен превышать 45% совокупного дохода семьи.

«ВТБ»

Приведем только условия, отличающиеся от уже названных для Сбербанка. «ВТБ » разрешает досрочное погашение долга. За это не взымаются дополнительные платежи.

Первичный взнос данное финансовое учреждение обозначило в размере от 20%. Зато есть два привлекательных условия:

- Минимум документов для оформления: паспорт и официальные данные о доходах.

- Программа созаемщиков разрешает привлекать родственников.

«Россельхозбанк»

Здесь снижена ставка. Она составляет всего 4,7%. Уже с первого месяца можно внести всю сумму, наказаний и штрафов не предусмотрено.

Возраст ипотечного заемщика не зависит от пола. Главное условие, чтобы всю сумму человек возвратил банку до 65-летнего юбилея. Однако на решение об одобрении заявки банк отводит себе до 90 дней.

При отказе клиентом от страховки ставка автоматически увеличивается (становится обычной).

«Новостройка»

Проект, финансируемый из двух источников: бюджета и доходов граждан. Он направлен на людей, имеющих маленькую зарплату. Предоставлено право покрывать долги:

- материнскими деньгами;

- налоговым вычетом.

Что такое налоговый вычет

Каждый налогоплательщик может обратиться в налоговый орган с тем, чтобы ему вернули часть суммы, потраченной на приобретение жилья и ипотеку. Бюджет получает часть денег от заработной платы граждан — налог. Вам ФНС вернет 13% от суммы приобретаемого жилья и процентов уплаченных в рамках ипотечного кредита.

Согласно законодательству размер приобретаемого жилья ограничивается 2 млн р. То есть с основной платы можно вернуть 260 тыс. р. (13% от 2 млн). А вот процентные выплаты ограничены суммой 3 млн.рублей. Таким образом, максимальная сумма возврата может составить 390 тыс.рублей.

Процентные выплаты подсчитываются таким образом:

Сумма выплат по процентам кредита х 13% = налоговый возврат.

Если потратили, к примеру, 450 тыс. р., то вернут вам:

450 000×13% = 58,5 тыс. р.

Операция госорганом автоматически не проводится. Следует обратиться в налоговую с заявлением.

Дополнительные ипотечные расходы

К ним относятся:

- Визит к нотариусу с целью оформления документов (сумма зависит от региона).

- Оценка жилья (по договору).

- Приобретение страховых полисов.

Приведенные выше операции являются требованием банков. Они не противоречат законодательству.

Что такое ипотека с господдержкой

Нестабильность в экономике РФ в последние годы привела к повышению процентных ставок по ипотечным кредитам во всех банках страны. Вкупе со снижением доходов населения и инфляцией это вызвало стойкое снижение интереса граждан к приобретению жилья в долгосрочный кредит.

В 2015 году правительство приняло решение – с помощью государственной помощи и льгот стимулировать у населения желание брать жильё в ипотеку и тем самым поддержать застройщиков.

Программа получила название «ипотека с господдержкой» и стартовала в мае 2015. Нельзя сказать, что до этого правительство РФ вообще никак не поддерживало граждан, не имеющих возможности приобрести жильё на собственные средства.

До 2024 и после действовали и продолжают действовать другие льготные программы:

- социальная ипотека;

- военная ипотека;

- ипотека для многодетных семей;

- ипотека для молодых семей и молодых специалистов;

- ипотека под маткапитал.

По военной ипотеке на нашем сайте есть отдельная статья.

Ещё одна публикация посвящена ипотеке для молодой семьи.

Выбор льготной ипотеки зависит от статуса заёмщика, его профессии и возраста. Если же гражданин вправе претендовать на несколько видов федеральных льгот, ему стоит выбрать самый выгодный для себя вариант в экономическом и социальном плане.

В чем суть ипотеки с господдержкой

Итак, почему государство проявляет такую активность в стремлении поддержать население в жилищном вопросе?

У программы ипотечной господдержки есть несколько целей:

- поддержка рынка недвижимости;

- стимуляция строительства нового комфортного жилья для населения;

- помощь малоимущим семьям и незащищенным категориям населения;

- повышение покупательской способности граждан.

Спрос на недвижимость – весьма показательный индикатор развитой экономики. Если большая часть населения не участвует в операциях купли/продажи жилья, а на рынке недвижимости царит многолетнее затишье, это явный признак экономической депрессии.

Высокие процентные ставки в коммерческих финансовых организациях сделали кредиты на квартиры и дома недоступными для огромного количества российских семей. Искусственная стимуляция покупательского спроса призвана оживить экономику и увеличить денежный оборот.

Если предоставить жильё тем гражданам, которым оно в данный момент недоступно, у них будет стимул трудиться, повышая собственное благосостояние и улучшая попутно экономическую ситуацию в стране.

Программа имеет целый ряд ограничений. Например, в ипотеку с поддержкой от государства нельзя приобрести жильё на вторичном рынке. Оформить кредит можно только на жильё в новостройках и строящихся домах.

В проекте участвует большинство крупных финансовых организаций России – Сбербанк, Газпромбанк, ВТБ-24, Открытие и другие.

Приобрести недвижимость можно только у застройщиков, связанных с государственными структурами или банками партнерскими обязательствами. Такая взаимосвязь снижает риск для заемщиков (они не станут жертвами строительных афер) и гарантирует финансовым компаниям наличие ликвидных залогов.

До какого года продлена программа господдержки

Первоначально сроки действия программы были ограничены мартом текущего года, но затем проект решили продлить до конца 2023.

Предполагалось, что в марте поднимется ставка по государственной ипотеке, но подобное произошло далеко не во всех банках. Некоторые финансовые учреждения даже снизили годовые проценты с 11% до 10,5-10,7%. Впрочем, конкретная величина ставки – внутреннее дело банковской организации, выдающей кредит.

Подробнее о том, что такое ипотека, читайте в отдельной статье нашего блога.

Материнский капитал

Если у вас есть двое детей, то вам крупно повезло. Теперь, это может означать, что вы имеете право оформить материнский капитал (специальный сертификат), а также можете претендовать на получение ипотеки с государственной поддержкой по специальным условиям в банках.

Господдержка ипотечного кредитования формируется из разных инструментов. Материнский капитал стал мощной поддержкой семей. В подавляющем большинстве семьи расходуют его на улучшение жилищных условий. Именно маткапитал стал основой востребованного и актуального продукта – «Ипотека материнский капитал».

Главная его особенность заключается в том, что средства государства вы можете направить не только в погашение ипотеки, тем самым сократив ваш долг перед банком и уменьшив ежемесячный платеж, но и в качестве первого взноса. Таким образом, без денег можно оформить ипотеку просто предъявив сертификат.

Банк выдаст вам ипотеку на всю стоимость квартиры, а вы должны быстро обратиться в пенсионный фонд и написать заявление на перевод средств маткапитала в кредитную организацию. Это занимает примерно 2 месяца. Таким образом, первые два месяца вы будете платить полностью от всей стоимости квартиры, а затем платеж значительно уменьшится за счет погашения ипотеки материнским капиталом.

Какую программу выбрать?

Конечно, купить квартиру хочется по самым выгодным ставкам. Но ситуация на ипотечном рынке постоянно меняется: сегодня вы можете получить одобрение под 6%, а завтра банк поменяет условия в связи с недофинансированием (как это было в декабре 2023 года, когда «Сбербанк», ВТБ и «Альфабанк» ввели комиссии для застройщиков при использовании льготной ипотеки) или потому что Центробанк поднял ключевую ставку. То же самое с застройщиками — буквально год назад можно было взять ипотеку под 0,1%, а сегодня можно найти под 3-4%. Поэтому когда вы решитесь покупать недвижимость, обратитесь к специалисту в сфере недвижимости или ипотечному брокеру, который сможет сориентировать вас по текущим программам и подобрать наиболее подходящий вариант.

Обновленные условия льготной ипотеки на 2024 год

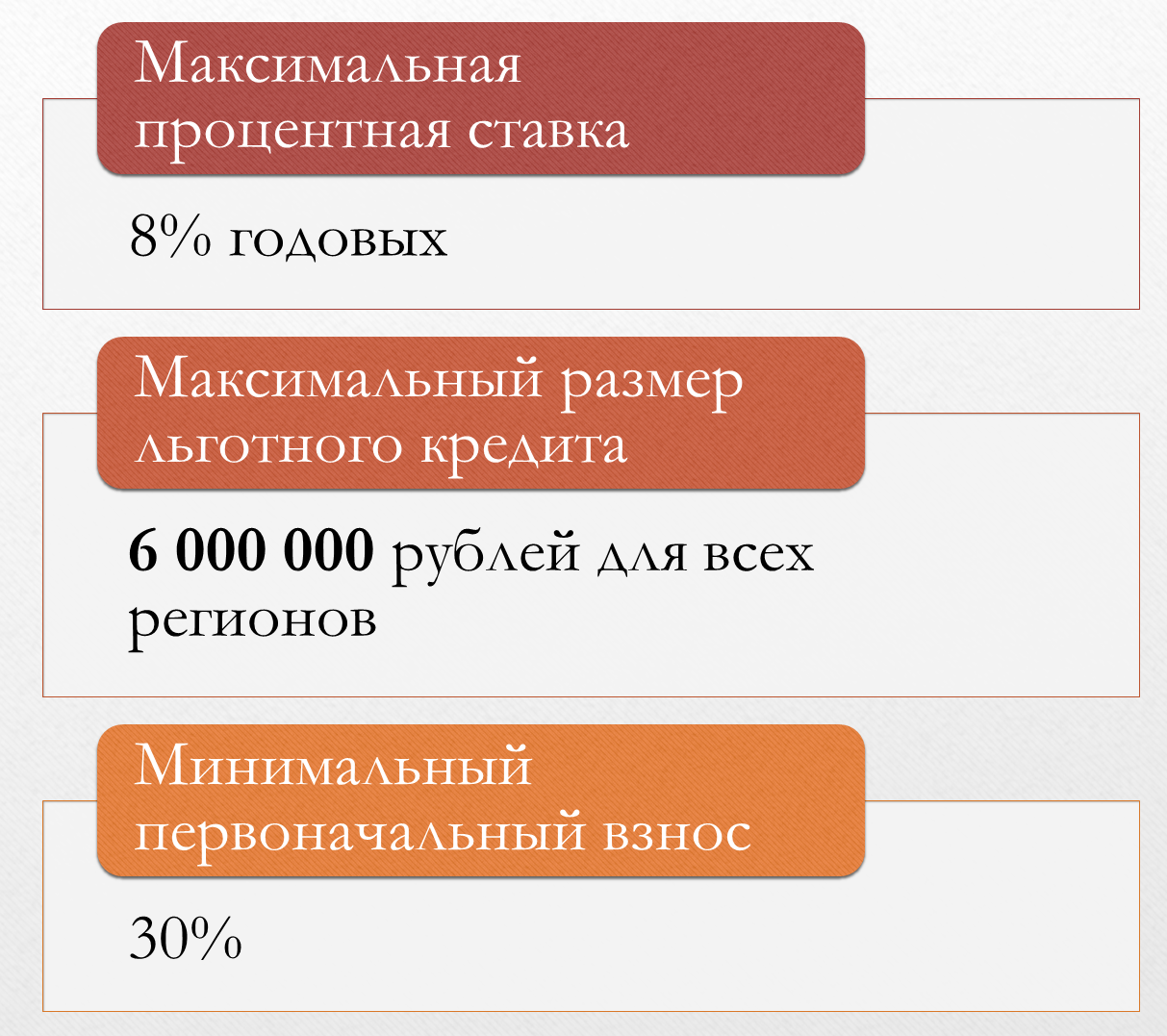

Общий принцип предоставления господдержки в сравнении с прошлым годом существенно изменился — Правительство ужесточило требования к заемщикам и ввело новые ограничения по размеру кредита (теперь 6 млн руб. для всех) и минимальному первоначальному взносу (не менее 30%).

Единственное существенное изменение в условиях льготной ипотеки в прошлом, 2023 году — повышение процентной ставки с 7% до 8%. А чуть позже, в сентябре 2023-го, правительство увеличило минимальный первоначальный взнос с 15% до 20% от суммы кредита. В декабре он увеличился до 30%, а лимит суммы для всех регионов стал единым — 6 миллионов рублей.

Также добавились новые возможности для отдельных регионов:

- Жителям новых регионов России льготная ипотека предоставляется по процентной ставке 2%. Правда, по понятным причинам там активного кредитования пока ждать не стоит.

- Переехавшие из Херсонской области люди также могут получить субсидию на жилье, она предполагает предоставление жилищного сертификата. Кроме того, по льготной ипотеке они могут купить квартиру в любом регионе РФ.

Суть программы

Ипотека с господдержкой – что это значит? Прежде всего, нужно определиться с сутью программы ипотеки с господдержкой.

Васюкович Артем

Эксперт по ипотеке. В кредитовании с 2005 года. Главный редактор IPOTEKAVED.RU

Ипотека с господдержкой, а в 2020-2024 году под этим термином понимается еще «Господдержка 2020» и «Госипотека 8 процентов» — это льготная программа кредитования заемщиков, которые решили приобрести жилье в новостройке от застройщика или подрядчика (обязательно юридического лица, а не физического, за исключением переуступки). По данной программе можно приобрести как готовое жилье по договору купли-продажи, так и строящееся по ДДУ при соблюдении вышеуказанных условий. При этом ставка по госипотеке не может превышать 6,5% (реально ставка в большинстве банков ниже). Разница между рыночной ставкой и ставкой льготной субсидируется государством. Банки при этом прибыль не теряют. Это и есть государственная поддержка. Для застройщиков она заключается в поддержании спроса. Для заемщика низкой ставкой.

На самом деле в 2024 году ипотека с господдержкой состоит из целого ряда программ:

- Госипотека 8%;

- Ипотека под материнский капитал;

- Социальная;

- Военная;

- Для молодой семьи

- Семейная под 6 процентов;

- Ипотека под 2 процента для дальневосточников;

- Сельская под 3%;

- Субсидия 450 000 от государства за рождение третьего малыша.

Далее будем разбирать более подробно ипотечное кредитование с государственной поддержкой и вы узнаете как получить ипотеку с господдержкой именно в вашей конкретной ситуации, а также субсидирование ипотечной ставки.

Немного истории

Когда в 2015 году наступила острая фаза кризиса в России и банки резко подняли ставки по ипотеке, стройка практически остановилась. Стало невыгодно брать ипотеку, а она была основным драйвером продаж жилья. Тогда под угрозу попала вся строительная отрасль страны.

Чтобы спасти ситуацию, была запущена программа субсидирования банкам ипотечной ставки со стороны государства при покупке жилья напрямую от застройщика. Правительство подписало постановление №220 от 13 марта 2015 года, и вытянула банковскую и строительную отрасль из кризиса.

Государственная поддержка заключалась в том, что оно субсидировало ставку банку по формуле: ставка ЦБ + 3,5% пункта, а за это он должен был выдавать кредит по ставке 12% и менее.

Взять госипотеку можно было при соблюдении следующих требований:

- Продавец юрлицо (застройщик или подрядчик). Нельзя было этот кредит взять на квартиру от инвестора физического лица.

- Ипотека на вторичку с господдержкой возможна, но при соблюдении 1 пункта в отношении продавца.

- Первый взнос завышен – 20%.

- Оформляться ипотека могла только на срок до 30 лет.

- Сумма ипотеки до 3 млн. рублей в регионах и до 8 млн. в Москве и области, Питере.

Варианты получения ипотеки с господдержкой в 2024 году

| возможность приобретения квартиры, дома | условия льготного оформления ипотеки |

|---|---|

| предоставляется финансовая субсидия от государственных органов | лица, участвующие в льготном кредитовании получают финансовую дотацию, которую могут потратить на погашения самой суммы ипотеки, или же на погашение банковских процентов |

| ипотечная программа на условиях льготного ее оформления | возможность приобретения жилплощади в рассрочку без применения процентов банка, или же с минимальной процентной ставкой. |

Откажут в кредитовании, если по документам недвижимость будет со вторых рук, или же это будет коттедж за городом.

IT-ипотека

Такая программа доступна только IT-специалистам. Срок ее действия – до 31 декабря 2024 года включительно. Но Минцифры России уже обсуждает возможность ее продления.

Кто может оформить

Гражданин РФ в возрасте до 50 лет, работающий в аккредитованной IT-компании (проверить аккредитацию можно на портале госуслуг). При этом работники в возрасте до 35 лет могут инициировать получение кредита независимо от уровня зарплаты, а сотрудники от 36 до 50 лет – только при стаже работы в компании не менее 3 месяцев и при условии соответствия их уровня доходов установленным размерам. Так, например, для получения ипотеки в Москве требуется доход в сумме от 150 тыс. руб., в городах-миллионниках – от 120 тыс. руб., в других городах – от 70 тыс. руб.

Ставка по кредиту

Максимальная ставка по кредиту – 5% годовых. Но у кредиторов есть право поднять ее – например, в случае увольнения IT-сотрудника из организации, если он не найдет аналогичное место работы в течение полугода. Кроме того, для сохранения льготной ставки необходимо проработать в аккредитованной IT-компании не менее 5 лет. Если уволиться раньше и за 6 месяцев не трудоустроиться в другую аккредитованную IT-компанию, то ставка по ипотеке тоже увеличится.

На что можно использовать

Льготную ипотеку можно оформить для:

- покупки квартиры в строящихся домах по ДДУ и готовой квартиры от застройщика по договору купли-продажи;

- приобретения строящегося индивидуального жилого дома в границах малоэтажных комплексов от застройщика по ДДУ или готового дома от застройщиков (первых собственников) в рамках купли-продажи;

- строительства индивидуального жилого дома по договору подряда;

- покупку земельного участка с дальнейшим строительством индивидуального дома по договору подряда.

Основные условия программы

Максимальная сумма кредита составляет 15 млн руб. для регионов с населением менее 1 млн человек и 30 млн руб. – для субъектов РФ с численностью свыше 1 млн человек. Но на льготных условиях по ставке до 5% годовых предоставляется только сумма кредита до 9 млн руб. и 18 млн руб. соответственно. Сумма, превышающая эти значения, может быть получена по льготной ставке в рамках региональной программы или на рыночных условиях.

Первоначальный взнос по кредиту – не менее 20%.

Кредиты по программе «Льготная ипотека для IT-специалистов» выдают более 55 банков. С их перечнем можно ознакомиться на спроси.дом.рф.

Условия займа

Каждый перед тем, как оформить ипотеку с господдержкой должен знать ее особенности и просчитать все нюансы:

Заемщик, перед тем, как оформить ипотеку с господдержкой должен знать ее особенности

Условия Сбербанка

Сбербанк РФ наиболее продуктивно работает с государственными ипотечными программами и является лидером по количеству обслуживаемых клиентов, так и по предложениям государственных программ. В Сбербанке наиболее низкие ставки на жилищное ипотечное кредитование.

Чтобы стать участником банковской государственной ипотеки от Сбербанка РФ, необходимо иметь капитал, который равен 20,0% от стоимости ипотечного жилья.

Жилье, которое попадает под ипотечное финансирование Сбербанком, находится в строящихся домах. При завершении строительства данной недвижимости, ставка банка снижается и поэтому можно на снижении сэкономить до 3 процентов за год.

Также для молодых семей, Сбербанк предлагает различные варианты жилищного кредитования с государственной поддержкой:

- Выдача ипотеки без первоначального взноса;

- В случае рождения у молодой семьи ребёнка — отсрочка погашения тела займа на 3 года;

- Возможность расчёта за заём сертификатом материнского капитала.

![]()

До 2018 года Сбербанк давал ипотеку не дольше, чем на 25-летний срок, сейчас взять заём под жилье можно на 30 лет.

Видео: Программа «Ипотека с господдержкой» от Сбербанка.

Как получить льготную ипотеку в 2024 году

Последовательность действий для тех, кто хотел бы получить льготную ипотеку, принципиально не отличается от оформления других кредитов на жилье. Нюансы зависят от выбранного банка, но в целом можно отметить следующие этапы:

- Проверка на соответствие требованиям банка. Нужно, чтобы стаж (общий и на последнем месте), возраст и другие моменты совпадали с условиями организации. Также нужно уточнить, дают ли в этом банке ипотеку ИП или самозанятым, если вы им являетесь.

- Поиск созаемщика (если необходимо). Как правило, такой шаг нужен, если заемщику нужны более выгодные условия кредитования.

- Поиск объекта недвижимости. В Альфа-Банке и некоторых других банках дают скидку на процентную ставку при обращении к партнерам организации. В любом случае, жилье должно соответствовать требованиям банка (прежде всего, не получится купить квартиру на вторичном рынке).

- Сбор необходимых документов (по запросу банка). Иногда достаточно паспорта и СНИЛС, в других организациях требуют справку о доходах, подтверждение трудоустройства и другие документы. Некоторые банки позволяют подать все это через Госуслуги – онлайн и прямо на сайте.

- Подача заявки. Некоторые банки стимулируют это делать через сайт, обещая снизить процентную ставку. Но вообще можно подавать документы и через любое работающее отделение – например, ближайшее к дому или месту работы.

- Ожидание решения. Банк может одобрить заявку, предложить заемщику другие условия, отказать. В первых двух случаях заявителю позвонят из банка, в третьем отправят СМС или используют другой канал связи.

- Завершение сделки. Чаще всего подписывается одновременно два документа: договор купли-продажи и кредитный.

Если планируется покупка строящегося дома, то нужно предоставить банку смету на строительство. Это необходимо, чтобы банк понял, какую сумму можно одобрить к получению.

Сложнее обстоит дело, если в планах покупка земельного участка по льготной ипотеке под строительство дома. Документы, необходимые для оформления сделки, в этом случае такие:

В целом получить такой кредит значительно сложнее, потому что для банка это более рискованный вариант. Кроме того, у заемщика будет обязательство зарегистрировать его как залоговое имущество сразу после ввода в эксплуатацию.

После сбора документов действия будут выглядеть так:

- Подача заявки (онлайн или личным визитом).

- Ожидание результата

- При положительном решении загрузка документов в личном кабинете банка или способом, согласованным с менеджером.

- Регистрация ипотечного договора в Росреестре для передачи земли в залог банку.

- Получение денежных средств на личный счет заявителя (при строительстве дома на своем участке) или продавцу (если покупается земля).

Это примерный алгоритм — в каждом банке свои требования и регламент оформления ипотеки. Нюансы и порядок действий можно будет уточнить у сотрудников банков.

Что можно купить по семейной госпрограмме

- Квартиру у застройщика в готовом или строящемся доме, в том числе таунхаусе.

- Строящийся частный дом по договору участия в долевом строительстве.

- Готовый дом (с земельным участком) от застройщика по договору купли-продажи.

- Вторичное жилье (квартиру или дом, в том числе у физлица), если семья живет на территории сельских населенных пунктов в ДФО.

- Вторичное жилье в регионах, где, по данным ЕИСЖС, нет строящихся многоквартирных домов, — но только если в семье есть ребенок-инвалид.

- Также деньги можно направить на строительство частного дома.

важно

Недвижимость по программе «Семейная ипотека» за редким исключением можно купить только у застройщика — по ДДУ, договору купли-продажи, договору уступки прав требования.

Плюсы и минусы льготной ипотеки

Как и любые другие предложения банков, льготная ипотека с господдержкой имеет свои нюансы:

| Преимущества | Недостатки |

|---|---|

|

|

Для одиноких людей, предпочитающих жить в городе и не имеющих средств для покупки жилья, это самое оптимальное предложение. Льготная ипотека заканчивается в середине 2024 года, поэтому времени на ее оформление достаточно.

Последние изменения программы

- Срок действия семейной ипотеки пока продлили до 1 июля 2024 года (вместо конца 2023-го).

- Круг заемщиков расширили. Теперь семейную ипотеку могут взять также семьи, у которых двое и более детей до 18 лет.

важно

С 23 декабря 2023 года воспользоваться льготной ипотекой в общем случае можно только один раз и по одной программе. Но при этом кредиты, взятые до 22 декабря 2023 года, не учитываются. Поэтому, если вы уже брали семейную ипотеку, можно будет получить еще один заем по этой программе.

Новые правила предусматривают исключения для увеличившихся семей, желающих расширить жилплощадь.

Повторно семейную ипотеку они смогут взять при совпадении следующих условий:

- в семье родился еще один ребенок;

- покупается квартира (строится, покупается дом) большей площади;

- предыдущий кредит закрыт.

Кто еще может оформить льготный кредит

- Семьи с ребенком, который родился (был усыновлен) с 1 января 2018 года по 31 декабря 2023-го (учитывайте, что пока кредит не могут взять семьи, где первый ребенок появился в 2024 году).

- Семьи с ребенком-инвалидом любого возраста. Если ребенку, родившемуся до 31 декабря 2023 года, установлена инвалидность, кредит можно оформить до 31 декабря 2027-го включительно.

Что поменяется в 2024 году

Программа господдержки по ипотеке в 2024 продлится до 1 июня. Пока не было информации о продлении или полной приостановке выдачи льготных долгосрочных кредитов на недвижимость. Судя по текущей ситуации на рынке недвижимости, субсидирование приостановят, чтобы стабилизировать цены на квартиры.

Есть одна важная новость, которая прошла мимо прессы. Центральный Банк увеличил обязательный первый ипотечный взнос до 20%. Это значит, что меньше людей смогут позволить себе приобрести жилье в кредит и цены постепенно начнут падать.

Более важно, что ЦБ наконец-то занялся регулированием банковской деятельности в ипотеках. В условиях, когда все население закредитовано, необходимо ужесточать условия выдачи, чтобы не допустить инфляционной спирали и роста общего уровня задолженности

Ставки будут продолжать повышать. Из-за высокого уровня инфляции, банки будут выдавать даже долгосрочные деньги под высокие проценты. Заемщиков начнут проверять более тщательно, увеличатся отказы. Суммарно, это должно сократить количество одобрений. Придется выбирать: либо улучшать кредитную историю, либо соглашаться на огромные переплаты.

Субсидированная схема

Субсидированное кредитование в сфере недвижимости работает так:

- Застройщик повышает стоимость жилья на 20%.

- Заключает договор с банком.

- Кредитная организация дает деньги клиенту.

- Заемщик потом 8-10 лет рассчитывается за предоставленные деньги.

В выигрыше здесь оказываются только застройщики. Они продают старые объекты, предлагают «беспроцентные займы» и получают деньги на новое строительство. Банки недополучают прибыль, а заемщик радуется увеличению цены минимум на 20%.

В 2024 году от этой схемы полностью будут отказываться. Она невыгодна никому, кроме самих застройщиков. ЦБ уже выступал с заявлениями, что такой вариант полностью непригоден для РФ.

Результаты ипотечных программ и перспективы развития

Эффективность сотрудничества бюджета с гражданами в оформлении ипотеки доказана проведенными мероприятиями.

Эффективность сотрудничества бюджета с гражданами в оформлении ипотеки доказана проведенными мероприятиями.

Так, в 2015 году был зафиксирован рост обеспеченности жителей страны собственными метрами. Показатель поднялся с 22 кв. м. на человека до 24 кв. м. Доля семей, которые могут себе позволить приобретение новой квартиры, тоже растет.

В указанном году она поднялась на 30%.

- Главным положительным итогом отмечена возможность людей, имеющих невысокие доходы, решить квартирный вопрос.

- Заем выдается на длительные сроки, переплаты по нему отличаются малыми размерами.

- График выплат лоялен.

- Взаимодействие людей с банками находится под строгим государственным контролем.

Отрицательные моменты

Минусы, к сожалению, преодолены не все.

- Некоторые кредиторы затягивают процесс рассмотрения заявок.

- Список необходимых документов еще значителен.

- Отмечаются случаи, когда деньги по ипотеке кредитное учреждение выдавать не торопится.

Вместе с тем отмечается рост интереса к данному виду сотрудничества среди граждан. Люди начинают доверять госгарантиям на приобретение жилья.

Реструктуризация по ипотеке с помощью государства

Если у вас уже есть ипотека, то и тут государство может вам оказать поддержку. Ранее мы уже писали, что вы можете с помощью государства сократить ипотеку на 453026 рублей, используя материнский сертификат, а хотите получить 1,5 млн.? Знаете ли вы, что государство может вам списать до 30% процентов от остатка долга перед банком, но не больше вышеуказанной суммы?

В рамках этой программы ипотечные заемщики определенных категорий, о которых мы писали в отдельном посте, имеют право списать 20 или 30% ипотеки. Государство компенсирует банку потерянный дохода, а заемщик может значительно сократить платеж или полностью погасить ипотеку.

Валютные заемщики, в рамках этой программы, смогут перевести валютную ипотеку в рубли. А если у вас просто высокий процент, то вы имеете возможность снизить его до 12% годовых. Также можно получить отсрочку платежей в рамках поддержки государства.

Ипотека на старых условиях заканчивается 22 декабря

Ипотечные программы меняются уже с 23 декабря 2023 года, а не в января следующего, как это планировалось ранее.

Также обращаем внимание, что новые параметры не затрагивают другие программы кредитования: семейную, для IT-специалистов, Дальневосточную, сельскую

- По кредиту на новостройки увеличена сумма первоначального взноса. Ранее было от 20%, теперь не менее 30%.

- Максимальная сумма кредита снижена для Москвы и Санкт-Петербурга (ранее было 12 млн. рублей). Теперь размер кредита общий для всех субъектов — не более 6 млн.

- Один заемщик может оформить только одну ипотеку с поддержкой от государства (среди всех имеющихся). Если гражданин уже имеет несколько ипотечных кредитов, то условия по договору останутся такими же.

Военная ипотека

Программа: ипотека с государственной поддержкой военнослужащих уже давно стала знакомым инструментом продаж для банков и надежным помощником в решении жилищного вопроса для военных. Специально для этой категории была запущена специальная военная ипотека условия.

Ипотеку по данной программе за военного оплачивает государство. Также у военнослужащего есть специальный счет, на него регулярно начисляются деньги от государства с целью их реализации на приобретение жилья. Эти средства можно потратить и на первый взнос.

Подробнее о том, как оформить военную ипотеку, на каких условиях в каких банках, вы можете узнать из нашего специального поста.

История программы и что изменилось в программе в 2023 году

Программа «Семейная ипотека» действует с 2018 года. Её условия регулярно меняются.

2018 год

Изначально льготная семейная ипотека предназначалась для тех, у кого с 1 января 2018 года и до 31 декабря 2022 года родится второй или третий ребенок. При этом количество детей влияло на период применения льготной ставки. При рождении второго ребенка льгота действовала три года, при рождении третьего — пять лет. Если и второй, и третий ребёнок появились за время работы программы, тогда льготный период продлялся до восьми лет.

Ипотечная ставка — 6%. Максимальная сумма кредита — 8 млн в Москве, МО, Санкт-Петербурге и ЛО, 3 млн в прочих регионах. Минимальный размер первоначального взноса — 20%.

В июле программу распространили на четвёртого и последующих детей. Но срок действия льготной ставки по-прежнему оставался максимум восемь лет. Зато банкам разрешили по желанию устанавливать ставку ниже 6%.

К концу года максимальную сумма кредита повысили до 12 млн рублей в Москве, МО, Санкт-Петербурге и ЛО и 6 млн в других регионах.

2019 год

Льготную ставку распространили на весь срок действия кредита — и неважно, родился второй ребёнок, третий или четвертый. В программу включили семьи с детьми-инвалидами, даже если это единственный ребенок в семье и он родился до 2018 года

Такие семьи получили возможность оформить льготный кредит до конца 2027 года, так как инвалидность ребёнку может быть установлена не сразу

В программу включили семьи с детьми-инвалидами, даже если это единственный ребенок в семье и он родился до 2018 года. Такие семьи получили возможность оформить льготный кредит до конца 2027 года, так как инвалидность ребёнку может быть установлена не сразу.

Для жителей Дальнего Востока ставку по семейной ипотеке снизили до 5%.

2020 год

Первоначальный взнос опустили до 15%.

2021 год

Есть ли смысл сейчас оформлять льготную ипотеку

Льготная ипотека будет действовать до середины 2024 года, но возможно повышение максимальных ставок по программам.

«При таком сценарии имеющим одобрение заемщикам я бы рекомендовала поторопиться и выйти на сделку до новогодних праздников, поскольку, скорее всего, банки сохранят одобренные условия кредитования до конца этого года. Но, возможно, и до конца января 2024 года», — говорит Инна Солдатенкова.

При этом важно понимать, что цены на новостройки вырастут более существенно, чем на вторичку, и что, даже оформляя ипотеку по низкой ставке, вы можете получить размер платежа, сопоставимый со вторичкой. «Кроме того, в траты по первичному жилью также нужно закладывать стоимость ремонта, обстановки квартиры, что увеличивает общий размер издержек по такой ипотеке, — советует Инна Солдатенкова

— Оформленную же на вторичное жилье ипотеку в дальнейшем можно рефинансировать. И из-за того, что предпосылок для снижения стоимости жилья пока что нет, переплата за высокую ставку до рефинансирования в перспективе может сгладиться выросшей стоимостью объекта недвижимости»

«Кроме того, в траты по первичному жилью также нужно закладывать стоимость ремонта, обстановки квартиры, что увеличивает общий размер издержек по такой ипотеке, — советует Инна Солдатенкова. — Оформленную же на вторичное жилье ипотеку в дальнейшем можно рефинансировать. И из-за того, что предпосылок для снижения стоимости жилья пока что нет, переплата за высокую ставку до рефинансирования в перспективе может сгладиться выросшей стоимостью объекта недвижимости».

Уникальное предложение

В настоящее время учителя сталкиваются с трудностями при покупке жилья из-за высоких цен и связанных с этим финансовых затрат. Мы осознаем, что это серьезное препятствие для многих педагогов, поэтому наше уникальное предложение призвано помочь учителям справиться с этим вызовом и осуществить свою мечту о собственном жилье.

Преимущества уникального предложения:

- Сниженная процентная ставка на ипотечный кредит специально для учителей;

- Б Оформление ипотеки со сниженным первоначальным взносом;

- Удобная процедура рассмотрения и одобрения заявки на ипотеку;

- Гибкая система платежей и возможность досрочного погашения кредита.

Как воспользоваться уникальным предложением:

- Свяжитесь с нашим представителем по телефону или посетите наш офис для получения дополнительной информации;

- Предоставьте необходимые документы для рассмотрения заявки;

- Выберите желаемое жилье и совершите сделку;

- Подпишите ипотечный договор и получите ключи от своего нового дома.

Мы стремимся сделать вашу мечту о собственном жилье возможной. Перейдите к дальнейшим шагам и воспользуйтесь нашим уникальным предложением по льготной ипотеке для учителей 2024 года. Не упустите свой шанс!