Удаление данных из БКИ

Вся информация о человеке в профильных бюро удаляется. Применяется данный вариант не за деньги, а на основании законодательных норм. В частности, пункта 1 части 1 статьи 7 Федерального закона № 218-ФЗ от 30.12.2004 года. Для использования такого права необходимо соблюдение одного условия. Оно заключается в отсутствии изменений в кредитной истории на протяжении десяти лет.

о есть человек не должен обращаться в банки, МФО и кредитные потребительские кооперативы (КПК) по вопросу получения займа на протяжении всего этого времени. Также стоит учитывать необходимость отсутствия задолженности по жилищно-коммунальным услугам. Данные компании могут передавать информацию в профильные бюро. Естественно, при наличии договора о сотрудничестве. Если есть долги, то они могут попасть в отчет. Соответственно, появляется изменение. Это приводит к смете даты отсчета десятилетнего периода.

Ответы на часто задаваемые вопросы

По уже сложившейся традиции я собрала наиболее актуальные вопросы, на сей раз по кредитным историям. Предлагаю ознакомиться с моими ответами.

Как часто обновляется кредитная история?

Обновления происходят каждый раз, как только у кредитора меняется информация по каждому конкретному кредитному обязательству.

Обычно не реже одного раза в месяц. Ведь заёмщик ежемесячно вносит платежи в погашение своего долга, а значит, происходит изменение суммы остатка задолженности, что влечёт подачу в БКИ обновлённых данных.

Обновления могут происходить и по другим основаниям:

- Смена фамилии, имени, отчества заёмщика.

- Замена паспорта.

- Образование просрочек по кредиту и т.п.

Отсутствие кредитной истории – это хорошо или плохо?

Граждане, впервые в жизни обращающиеся в банк за кредитом, уверены, что отсутствие кредитной истории служит большим плюсом и выгодно характеризует их в глазах кредитора.

Увы! Для банка заявители без кредитного прошлого – это «кот в мешке», от которого неизвестно чего ждать. Такого потенциального заёмщика невозможно оценить, а значит, риски кредитной организации возрастают. В таких случаях кредиторы предпочитают принимать отрицательное решение по заявке.

Чтобы не попасть впросак, рекомендую заранее позаботиться об этом. Скажу сразу: процесс непростой и небыстрый, займёт не менее 6 месяцев.

Что делать, если в КИ числится кредит, который я не оформлял?

Во-первых, не паниковать.

Во-вторых, вспомните, не теряли ли вы в этот период свой паспорт. Если это случалось, то подайте заявление в полицию о том, что по утерянному/похищенному паспорту оформлен кредит.

В-третьих, чтобы оспорить кредит, который вы не получали, срочно направьте в БКИ соответствующие заявление.

Создаётся ли кредитная история на поручителя?

По закону кредитные поручители несут ответственность, аналогичную ответственности заёмщика, а значит, все сведения о таких обязательствах отражаются в их кредитных историях.

Причём до тех пор, пока заёмщик своевременно рассчитывается по своим долгам, в КИ поручителя указывается только сумма займа и срок кредитования. Как только у заёмщика начинаются проблемы с платежами, кредитное досье поручителя заполняется в полном объёме.

Как работают программы?

По сути, полноценную программу для исправления кредитной истории предлагает только Совкомбанк – но даже при условии соблюдения всех правил в течение 15 или 30 месяцев банк не гарантирует, что клиенту начнут одобрять кредиты.

Самое главное, что делает банк – это передает информацию о займах и оплатах от клиента в БКИ. И параметры программы подобраны ровно так, чтобы клиент не брал лишнего, но чтобы все 3 его кредитных продукта заметило бюро. То есть, с точки зрения БКИ, клиент получает поочередно три кредита и выплачивает их точно в срок и без досрочного погашения – для любого банка такое поведение клиента говорит о надежности.

Кстати, за все время существования программы против Совкомбанка подали 27 исков (касающихся именно «Кредитного доктора») причем заемщики выиграли лишь 6 дел. То есть, с точки зрения закона подобные программы полностью легальны – раз клиенту никто не обещает полное «очищение» кредитной истории, он лишь берет три кредита, к тому же полностью добровольно.

При этом на первом этапе банк почти не рискует – ведь он продает страховку (по сути, «воздух») от своей же страховой компании. То есть, клиент покупает у банка его же продукт и оплачивает его в рассрочку с процентами. И настоящий кредит он получит только на втором этапе, когда докажет свою платежеспособность. А когда клиент пройдет всю программу, он может остаться в этом же банке и принести ему хорошую прибыль.

Представители БКИ считают, что подобная программа – весьма неоднозначна, и успех зависит от самого клиента. Ведь если он годами копил просроченную задолженность на крупные суммы, то успешно выплаченные кредиты на 5, 10 и 40 тысяч проблему точно не решат – суммы должны быть сопоставимы с просроченными платежами.

А главное – другие банки, проанализировав кредитную историю, легко выявят попытку обойти систему (ведь суммы кредитов и сроки их погашения известны заранее). Поэтому такой клиент с большой вероятностью получит отказ даже после всех трех этапов программы.

Исправление ошибки

Данный вариант может использоваться только в одном случае. Если человек сам обнаружил неверные данные в своем отчете БКИ. Какие-либо предложения об удалении реальных негативных записей из кредитной истории – мошенничество. Обращение с такой просьбой приведет только к единственному последствию – потере денег. Информация о реальных просрочках останется в БКИ.

Если была допущена ошибка в отчетах, то процедура по их исправлению состоит из пяти основных этапов:

- Человек проверяет свою кредитную историю. Получает сведения из всех БКИ, в которых находятся его данные. Это требуется для уточнения тех бюро, в которых внесена недостоверная информация. Именно к ним необходимо обращаться.

- Формируются заявления о наличии ошибок. В каждое БКИ отдельно. Бланки заявлений используются везде разные. Они доступны на официальных сайтах профильных бюро. Составленные письменные обращения направляются в БКИ.

- Последние, в свою очередь, подают запросы в банки и МФО. В те, которые предоставили недостоверную информацию. На ответ им предоставляется 14 рабочих дней.

- После получения ответа БКИ исправляет ошибку. Если, конечно, ее факт был подтвержден.

- В течение 30 суток после обращения клиента, профильное бюро направляет ему ответ. Независимо от того, была ли подтверждена ошибка, или нет.

Если недостоверная информация не исправлена, то единственный вариант доказать правоту – обращаться в суд. Зачастую, ошибки в БКИ происходят по причине схожих идентификационных данных клиента с другим человеком. Например, при одинаковых ФИО двух граждан.

Недостатки исправления ошибки

- Не все граждане могут применять данный способ. Он доступен только в том случае, если не было просрочек, но информация о них находится в БКИ. Данные о реальных нарушениях графика платежей подобным способом удалить невозможно.

- Бюрократичная процедура. В обязательном порядке необходимо подготавливать письменные заявления. Причем в каждое БКИ отдельно. Каких-либо онлайн-сервисов не существует. Лишь некоторые профильные бюро готовы принять обращение по электронной почте. Хотя и здесь необходимо предварительное составление соответствующего заявления.

- Трата бесплатного права проверить кредитную историю. Чтобы обратиться в БКИ необходимо знать где именно допущена ошибка. В заявлении она указывается обязательно. Поэтому предварительно необходимо получить отчет из профильных бюро. Таким образом расходуется право на одну бесплатную проверку кредитной истории в течение года, которое дается каждому гражданину России. Причем эта трата, фактически, происходит не по его вине.

Исправление кредитной истории: реальные варианты

Можно ли исправить кредитную историю? И если да, то каким образом? Самостоятельно сделать это гражданин не может.

Если кто-то предлагает вам услуги по исправлению кредитной истории за определенную сумму, то не стоит прибегать к такому сомнительному способу отбеливания своей репутации. В противном случае вы можете лишиться денег.

Дело в том, что доступ к данным БКИ имеет ограниченный круг должностных лиц. К тому же каждое действие сотрудника БКИ фиксируется в системе. Все данные, содержащиеся в каталоге БКИ, находятся под мощной защитой от мошенников. Поэтому никто не сможет по своему желанию исправить кредитную историю.

Данные о заемщике хранятся в Бюро кредитных истории 15 лет с момента внесения последних изменений. Все изменения, которые заносятся сотрудником БКИ вносятся в базу только по требованию клиента банка и только на основании его письменного согласия.

Есть несколько работающих вариантов исправления кредитной истории:

Вариант 1. Исправление кредитной истории через Совкомбанк

Для этого заинтересованному лицу нужно постепенно нарастить свой кредитный лимит при соблюдении необходимых условий и поэтапном прохождении программы. Клиент планомерно выплачивает заем, постепенно его кредитная история выравнивается и становится положительной.

Совкомбанк предлагает клиентам определенную программу (детально с ней можно ознакомиться на сайте банка – https://sovcombank.ru/). При условии успешного завершения первой программы (выплаты займа) клиент получает гарантированное увеличение кредитного лимита на фиксированную сумму.

Для того чтобы воспользоваться сервисом «Кредитный договор», клиент должен:

- Оформить целевой кредит, после чего сотрудник банка выдаст ему карту Мастеркард Голд «Золотой ключ». На руки человек не получает наличные деньги. Чтобы перейти на следующий шаг, заявителю следует выплатить заем полностью.

- Получить наличные и вовремя отдать их вместе с процентами назад.

- Получить наличные в гораздо большем объеме.

Суть программы «Кредитный доктор» от Совкомбанка в том, что банк помогает клиенту заново зарекомендовать себя, как надежный клиент.

Многие заемщики, воспользовавшиеся услугой «Кредитный договор», остаются недовольными, поскольку сотрудники Совкомбанка не объясняют, что на первом шаге клиенту не выдается денежный кредит, а только целевой. Это значит, что клиент должен купить программу «Кредитный договор».

К тому же нередко клиенты не проходят все три шага, а остаются на втором. Такое может произойти, если клиент вовремя не погасил кредит или досрочно его погасил. Оказывается, что погашать нужно вовремя и в определенные дни, только тогда можно будет пройти все три этапа программы.

Минус такого способа восстановления кредитной истории еще и в том, что клиенту придется переплачивать за пользование чужими деньгами.

Вариант 2. Работающий способ улучшения кредитной истории в МФО

Если испорчена кредитная история по вине клиента, тогда банки неохотно будут с ним сотрудничать – это в лучшем случае. А в худшем они просто перестанут выдавать ему кредиты.

В такой ситуации можно воспользоваться помощью микрофинансовых организаций (МФО). Это коммерческие структуры, которые готовы давать клиенту деньги в долг, тем самым улучшая его финансовое благополучие и показатели в БКИ. Однако есть в сотрудничестве с МФО один большой минус – они дают кредит под очень большие проценты.

Если другого выбора нет, тогда заемщику нужно выполнить следующее:

- Определиться с конкретной структурой МФО – Ezaem, MoneyMan, Е-капуста или любыми другими.

- Подать заявку на получение займа и оформить договор с МФО.

- Получить деньги, начать распоряжаться ими.

- Своевременно вносить платежи.

Вариант 3. Предложение по улучшению кредитной истории от банка «Восточный»

Если клиент вовремя погасит кредит, тогда банк одобрит ему кредит на гораздо большую сумму. Тогда постепенно репутация заемщика пойдет вверх и он сможет получить одобрение в других банках.

Если же он допустит хотя бы одну просрочку по такому предложению, тогда он уже не сможет рассчитывать ни на один кредит. К тому же, за каждый пропуск платежа банк «Восточный» начисляет клиенту солидный штраф.

Кредитный рейтинг

Еще один важный параметр для того, чтобы улучшить кредитную историю – это Кредитный рейтинг.

Что это такое

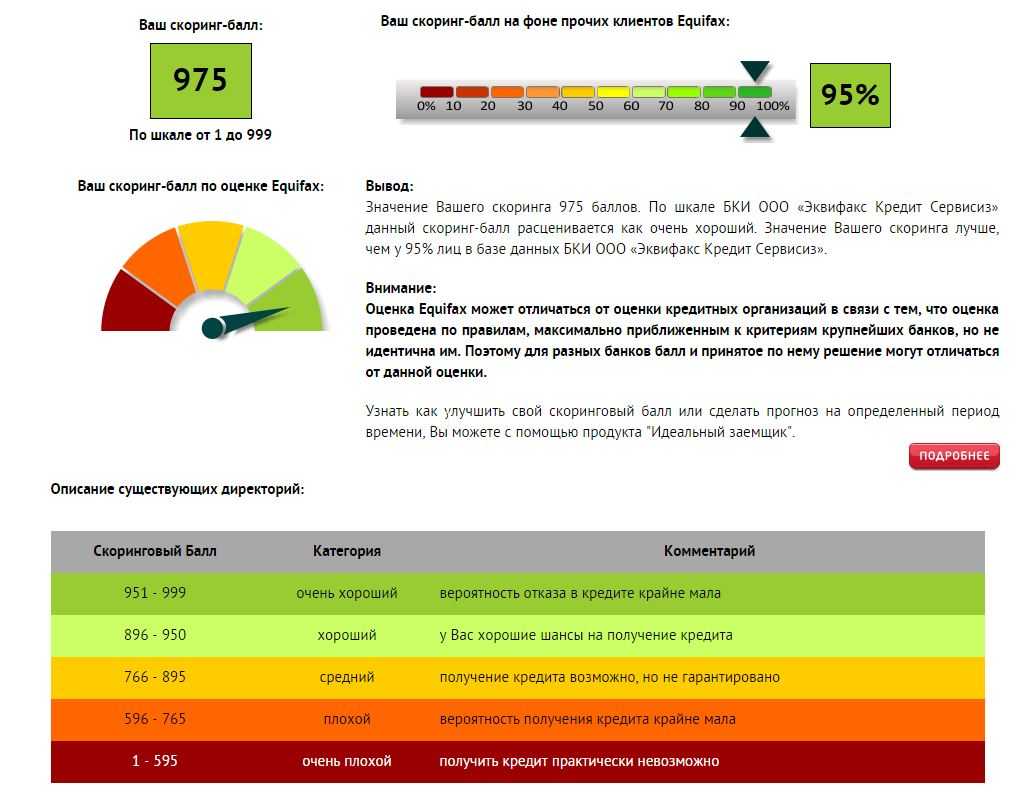

Кредитный рейтинг – это числовая оценка, которая отражает кредитоспособность человека или организации. Он является важным инструментом для банков, кредитных учреждений и других финансовых институтов при принятии решения о выдаче кредита или предоставлении других финансовых услуг.

Кредитный рейтинг – это оценка, выданная финансовыми компаниями или агентствами, которая отражает вероятность того, что должник выполнит свои кредитные обязательства в срок.

Кредитный рейтинг основывается на информации о финансовой деятельности заемщика, включая его платежеспособность, историю погашения кредитов, уровень задолженности, кредитные запросы и другие факторы.

Оценка кредитного рейтинга проводится кредитными бюро, которые собирают и анализируют информацию о заемщиках. В некоторых странах наиболее известными кредитными бюро являются Equifax, Experian и TransUnion. Они собирают информацию о заемщиках от различных источников, таких как банки, кредитные учреждения, ипотечные компании и т. д.

Как оценивается Кредитный рейтинг

Каждое кредитное бюро имеет свою систему оценки кредитного рейтинга. В России Кредитный рейтинг оценивается по шкале от 300 до 850. Чем выше число, тем лучше кредитный рейтинг.

Кредитный рейтинг имеет большое значение не только для заемщиков, но и для кредиторов. Банки и кредитные учреждения используют эту информацию для определения ставки по кредиту и условий его предоставления. Чем выше кредитный рейтинг, тем ниже процентная ставка и лучшие условия кредита могут быть предложены заемщику.

Однако кредитный рейтинг не является единственным фактором, который влияет на принятие решения о предоставлении кредита. Банки и кредитные учреждения также учитывают доход заемщика, его трудовой стаж, наличие других обязательств и другие факторы.

Важно отметить, что кредитный рейтинг может меняться со временем, в зависимости от финансовых решений заемщика. Регулярный и своевременный платеж по кредитам, уменьшение задолженности и другие финансовые действия могут положительно повлиять на кредитный рейтинг, в то время как просрочка платежей или увеличение задолженности могут его снизить

Кредитный рейтинг представляет собой числовое значение, которое выражает субъективную оценку кредитоспособности должника. Обычно рейтинг выставляется на шкале от 300 до 850, где высокий рейтинг свидетельствует о высокой кредитоспособности, а низкий — о низкой.

Для формирования рейтинга используются различные факторы, включая историю кредитования, доход, задолженность, время существования счетов, количество запросов на кредит и т.д. Эти факторы влияют на рейтинг и формируют его на основе статистических моделей.

Высокий кредитный рейтинг может помочь должнику получить более выгодные условия кредитования, такие как низкие процентные ставки и более длительный срок кредитования.

Низкий кредитный рейтинг может усложнить получение кредита или вынудить должника получать кредит под более высокими процентными ставками. Это также может повлиять на способность должника получить другие финансовые продукты, такие как кредитные карты или кредиты для автомобилей.

Кредитный рейтинг можно узнать практически во всех крупных банках. Для этого на сайтах банков есть отдельные страницы. Еще его можно узнать на Госуслугах.

Методика улучшения кредитных историй бесплатно по фамилии

Как было сказано выше – в кредитной истории особо тщательно фиксируются все просроченные платежи, невыплаты

Именно на них в первую очередь обращают внимание банки, формируя отказы по заявкам на кредитование

Поэтому наилучшим способом «перекрытия» отрицательных записей будет наложение «положительной» информации:

- Во-первых, гражданину необходимо выплатить все текущие задолженности.

- Во-вторых, при формировании новых кредитных обязательств, вносить все сведения корректно и своевременно.

Беря заем, погашая его и требуя от кредитора отправки сведений по проводимым операциям в Бюро кредитных историй, гражданин тем самым вносит улучшение в историю своих займов, кредитов и ссуд практическим образом. Как на практике организовать улучшение?

Способов несколько:

- Обращение в банки по специализированным программам и предложениям. Некоторые банковские структуры предлагают клиентам три этапа улучшения кредитной истории. Первый этап – малая сумма с коротким сроком, а далее – увеличение суммы и сроков возврата по нарастающей. Таким образом, за некоторый промежуток времени можно получить улучшение, передаваемое в бюро кредитных историй.

- Оформление кредитной карты. Большинство банков предлагают кредитные карты с небольшим лимитом средств практически любому соискателю, даже тому, кто ищет – как исправить кредитную историю. Одалживание средств и своевременное их возвращение способствует накоплению сведений финансового плана в историю соискателя.

- Микрокредитование. Компании, предлагающие микрозаймы, подходят всем. Работают они с любыми соискателями, не требуют сложного пакета сопроводительной документации, выдают займы даже тем, у кого кредитная история оставляет желать лучшего.

- Целевые займы, выдаваемые в магазинах и крупных торговых точках посредством банков-партнеров. Купив какой-то товар на сумму, не превышающую пары десятков тысяч рублей, можно пополнить кредитную историю положительной записью. Займы выдаются сроком на год или даже два, проценты по ним низкие.

Стоит обратить внимание людей, которые особо рьяно возьмутся за исправление кредитных историй – не берите на себя слишком много обязательств. Проверяющие организации достаточно тщательно проверяют такие моменты – слишком много погашенных кредитов могут навести их на подозрение о мошенничестве

Как скоро получится исправить кредитную историю? Практика показывает, что полгода стабильных выплат по обязательствам приведет к исправлению записей о просрочках и задолженностях на промежуток около месяца. Не менее двух лет стабильных отношений с кредиторами покрывают непогашенные задолженности сроком от месяца до трех месяцев в кредитной истории.

Схема прозрачная – чем больший период затрагивают отрицательные записи в истории – тем больше времени и средств надо потратить в займах на исправление ситуации. Ни в коем случае нельзя прибегать к услугам посредников, предлагающих «очистку» кредитной истории быстро и без сложных манипуляций. Скорее всего, это мошенники, которые потребуют внушительную сумму денег за свои «услуги». Когда кредитная история будет приведена в порядок, гражданин может спокойно обращаться за займами в банк, к любым кредиторам.

В каких случаях микрозаём может улучшить вашу кредитную историю?

Употребляя термин «улучшить», подразумевается, что кредитная история уже была испорчена по тем или иным причинам. Хорошо, если это были другие микрозаёмы, ведь перекрыть их довольно просто. Серьезную просрочку в банке закрыть будет уже сложнее, но все равно возможно. Таким образом, обращаться за микрозаёмами в целях улучшения своей кредитной истории стоит в следующих случаях:

- Зафиксировано множество отказов в различных банках. Если в какой-то момент вы допустили ошибку и отправили много запросов, по которым получили отказ, вам нужно добиться одобрения любого заема или кредита. Легче всего это сделать в микрофинансовых организациях – здесь процент одобрения заявок очень высок.

- Наблюдаются просрочки и штрафы. Злостных неплательщиков стараются избегать все финансовые учреждения. Однако МФО таким клиентам всегда дают второй шанс – хоть и сумма заема будет минимальной, это даже лучше, ведь вы гарантированно сможете погасить заём и восстановить кредитную историю.

- След судебных разбирательств. Самое неприятное пятно на кредитной истории – это вмешательство коллекторов и дальнейшая передача дела в суд. Потребуется очень много успешно возвращенных заемов, чтобы перекрыть данный инцидент.

Эффективнее всего брать небольшие суммы на короткий срок, чтобы вам было легко их возвращать, а проценты не успевали набегать. Таким образом вы получаете практически бесплатный инструмент по улучшению своей кредитной истории.

Как поддерживать кредитную историю в порядке

Кредитная история — показатель вашего финансового здоровья. Поэтому следить за ней надо не менее тщательно, чем за собственным организмом. Но и без фанатизма.

Поддерживать её в порядке поможет такой набор регулярных действий:

- Не допускать просрочек по кредитам, по возможности снижать кредитную нагрузку.

- Регулярно проверять кредитную историю. Алгоритм действий такой же, как и в случае с профосмотрами у врача — 1–2 раза в год для профилактики, при появлении тревожных симптомов — незамедлительно, даже если за это придётся заплатить. Тревожные сигналы — звонки коллекторов и кредиторов по поводу займов на ваше имя, которых вы не брали, отказы в кредитах по непонятным причинам и подобные. Если же информацию об ошибках или чужих займах выявили при плановой проверке, действуйте, не откладывая.

- Для улучшения кредитной истории пользоваться кредитной картой с грейс-периодом — оплачивайте ей, не снимая наличных небольшие покупки, погашайте задолженность, пока грейс-период не истёк. Хорошо, если за траты по карте начисляется кешбэк (возврат части потраченных сумм) или бонусы — минуты разговора у вашего мобильного оператора, мили в программах лояльности авиакомпаний, баллы в различных дисконтных программах и другие. Предложение кобрендинговых карт, которые предусматриваются такие «плюшки», на рынке велико. Такие опции доступны и для дебетовых карт, но по кредитным вознаграждения обычно более ощутимы. Это даст вам дополнительную экономию затрат.

Знакомому, который много лет живёт в США, кредитная карта с приличным лимитом однажды пригодилась как палочка-выручалочка. В поездке по Европе он опоздал на самолёт домой. Собственных денег на билет через океан у него не осталось. Улететь он смог, рассчитавшись кредиткой. А затем вернул деньги на неё из следующих поступлений. Но не будь у него хорошей кредитной истории и достаточной суммы на кредитке, этот вариант решения проблемы оказался бы ему недоступен.

Даже если проблемы с кредитной историей возникли по вашей вине, их можно решить законным путём. Это непросто, но надёжно. И безопаснее, чем связываться с мошенниками, единственная цель которых — присвоить деньги, с которыми у вас и так, возможно, сложности. Поэтому лучше те деньги, что они просят, направить на погашение проблемного кредита. Проблемный кредит — это не приговор. Когда погасите, получите шанс снова стать для банков желанным заёмщиком. Ну а в ситуации, когда в кредитную историю вкрались ошибки или вы пострадали от кредитных мошенников, законный выход тоже есть.

Автор статьи: Андрей Меркулов

Действующий предприниматель, владелец ряда инвестиционных проектов, эксперт в областях недвижимости, маркетинга, и автоматизации бизнеса.

Автор 6 книг о бизнесе, действующий член AMA (американской ассоциации маркетинга, www.marketingpower.com), организатор бизнес-конференций.

Как можно испортить кредитную историю?

Разберёмся, какие самые распространённые ошибки к этому приводят и что с этим можно сделать.

- Просрочка платежей по ранее взятым кредитам. Даже небольшая задержка по оплате фиксируется в БКИ и способна остаться там на 10 лет, что говорить о судебных исках и исполнительных листах. Всегда внимательно следите за своевременностью выплат по займам, штрафам и пеням.

- Вы оформили слишком много займов или кредитов. Если у вас несколько незакрытых кредитов, попытайтесь повременить с очередным походом в банк за деньгами. При увеличении долговой нагрузки снижается кредитный рейтинг, и финансовые структуры будут с большей опаской предоставлять вам новые кредиты.

- У вас слишком много кредитных карт. Оптимальное количество кредиток может поднять ваш рейтинг, а избыточное — наоборот, его обрушит. Чем больше у вас таких карт, тем выше облазн тратить намного больше денег, чем вы могли бы себе позволить. Рано или поздно погашать долг станет сложно, поэтому для банков это очевидный риск.

- Банкротство. Для части заёмщиков банкротство представляется лёгким способом избавиться от платежей по кредитам. Но это временная отсрочка будущих проблем. Факт банкротства — эдакая «чёрная метка» для банка. Он приводит практически к полной утрате доверия к вашей кредитной истории. Но всё же есть способы восстановить свою финансовую репутацию даже после банкротства: бывают специальные программы по улучшению кредитной истории.

Куда обращаться — подборка топовых МФО

Чтобы сравнить условия микрозаймов в 2018 году, приводим предложения трех крупных финансовых компаний.

Сравнивайте и выбирайте лучший вариант.

MoneyMan

Предлагает 50% скидки для новых клиентов. Это не может не радовать при ежедневном начислении процентов.

Заем на 10 000 выдается под ставку 1,85% в день. Через 15 дней нужно вернуть 12775 рублей, через 30 дней – 15550 рублей. Деньги выдают на карту, на банковский счет или наличными через платежные системы. Возврат принимают через терминалы, банковским переводом, перечислением с карты.

Заемщик, получая деньги, в числе прочих документов подписывает Согласия и обязательства.

Ezaem

Всех посетителей сайта встретит предложение взять первый кредит бесплатно. Насколько реальность соответствует рекламе, можно убедиться только опытным путем. Что касается повторной ссуды, то за пользование 10 000 в течение 15 дней нужно заплатить 3154 рубля (793% годовых).

Использование микрокредита в течение 30 дней будет выгоднее, вернуть придется 14920 рублей (598% годовых).

После одобрения заявки деньги перечислят на Qiwi, банковскую карту или счет, наличными через систему Contact. Погашение доступно наличными или картой, банковским, почтовым переводом.

Условия договора и тарифы публикуются на сайте.

E-капуста

Как и конкуренты, эта организация обещает «плюшки» новым клиентам. Прямо сейчас Е-капуста обещает беспроцентный заем при условии возврата в срок.

Стандартные тарифы:

- 2.1% в день за первые 12 дней пользования;

- 1.7% в день за каждый последующий день пользования.

При сумме займа в 10 000 руб. за 15 дней заплатите 3030 руб. Пользование деньгами в течение месяца обойдется в 5580 руб.

Калькулятора на сайте нет, и проверить реальную стоимость услуг вы сможете только после регистрации, в личном кабинете.

Ссуды выдают на электронные кошельки, банковские нарты, наличными. Погашение доступно такими же способами. Компания обещает клиентам, что все займы отражаются в кредитной истории.

О том, что такое микрозаймы и микрокредиты, посмотрите в видео: