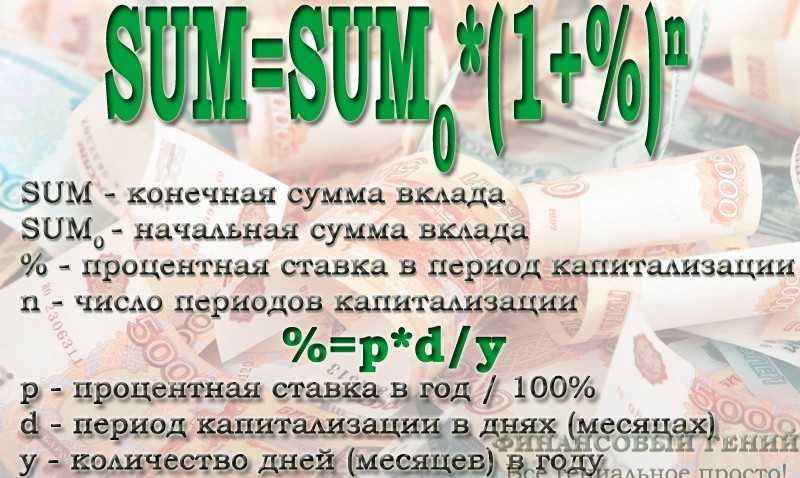

Формула для вкладов с капитализацией

В простейшем случае депозитного вложения без пополнения формула расчета вашей прибыли будет выглядеть следующим образом:

i = (a*(p/n))*n, где

i – прибыль, a – начальная сумма вклада, p – годовой процент, n – кол-во расчетных периодов (12 месяцев или 4 квартала или 1 год). Как видно, выражение полностью эквивалентно просто обозначенной процентной доле от начального депозита.

Калькулятор сложных процентов с пополнением учитывает ежемесячную (или ежеквартальную) капитализацию вклада и в качестве коэффициента «a» для каждого нового периода вводит новую сумму. Так, в нашем примере с 10 000 под 6% годовых:

- первый месяц – прибыль 0,5% от 10 000 руб. = 50 руб,

- второй месяц – прибыль 0,5% уже от 10 050 руб. = 50,25 руб,

- третий месяц – прибыль 0,5% от 10 100,25 руб. = 50,5 руб. и так далее.

Таким образом, прибыль увеличивается по экспоненциальной кривой. Минимальный прирост в начале с течением времени превращается в значительный бонус. Описанная прогрессия выражается степенной формулой:

j = a(1+p/n)^n, где

новый член j – итоговая сумма ваших средств после всех капитализаций. Именно этой формулой и оперирует любой калькулятор вкладов. В случае усложнения структуры депозита – скажем, при постоянном или дискретном его пополнении или снятии части средств – расчет немного усложняется, но по-прежнему с легкостью математизируется.

Калькулятор расчета

Сегодня каждый крупный банк предоставляет своим клиентам на сайте инструменты по расчету доходности вкладов. В Альфа банке, Сбербанке, ВТБ и других флагманах калькуляторы оптимизированы под условия каждого отдельного депозита, так что вам остается ввести только сумму и планируемое время. Собственные банковские калькуляторы работают безошибочно, а в случае каких-либо недочетов можно обратиться к менеджеру.

Со сторонними финансовыми инструментами – пусть и такими простыми – нужно быть осторожнее. Судя по отзывам пользователей они зачастую выдают в результате неправильные суммы. Вы никогда не можете быть уверены в том, какая именно на стороннем калькуляторе формула. Калькулятора расчета может иметь в коде формулу, отличающуюся от оригинальной, даже если на самой странице прописана верная.

Наконец, в случае необходимости офлайн расчета прибыли и дивидендов вы можете самостоятельно составить подходящий вашим условиям инструмент. Для этого удобно использовать табличные редакторы Excel, Numbers или Open Office и аккуратно ввести в них приведенные выше формулы.

Самостоятельный расчет ваших доходов по депозитным вкладам – полезный навык, который позволит вам всегда оставаться в курсе своих финансовых потоков и избежать процессуальных недочетов со стороны банковской системы.

Как рассчитать проценты по вкладу онлайн?

Если вы боитесь допустить ошибку в расчете или не обладаете специальными знаниями, то можно пойти по простому пути. Многие крупные банки позаботились о своих клиентах и разработали онлайн-калькулятор. Рассмотрим, как сделать расчет на примере Сбербанка.

В открывшемся окне будет вся информация по вкладу. Ваша задача – немного пролистать страницу и найти калькулятор. В калькуляторе можно выбрать/указать:

- сумму;

- срок;

- способ оформления: онлайн или через офис (при выборе второго варианта снять галочку);

- статус клиента: пенсионер или нет;

- с капитализацией или нет.

Моментально справа рассчитается доход по вкладу, с учетом процентной ставки по договору.

Стоит отметить преимущества СБЕРа, которое есть не у всех. Банк предлагает посмотреть формулу, по которой делается расчет.

Расчет сложных процентов

Вот некоторые банковские опции по депозитам.

Вклады с капитализацией. Как мы уже рассмотрели, вклады с начислением процентов поэтапно внутри срока называются вкладами с капитализацией. Периодичность капитализации может быть разная, обычно — раз в месяц, но бывает ежедневная или раз в квартал.

Если банк капитализирует проценты по вкладу — начисляет и добавляет их к сумме депозита, при равных номинальных ставках такой вариант будет выгоднее, чем при начислении процентов в конце срока.

Рассмотрим варианты начисления процентов — от ежедневного до одного раза в квартал. Во всех случаях будем считать, что вы открыли депозит на 100 000 Р под 4,8% годовых на 1 год.

Ежедневная капитализация. Каждый день банк начисляет проценты и добавляет их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый день: 100 000 × 4,8% / 365 = 13,15 Р — эту сумму банк добавит к сумме вклада по истечении первого дня.

За второй день: (100 000 13,15) × 4,8% / 365 = 13,15 Р.

За третий день: (100 000 13,15 13,15) × 4,8% / 365 = 13,16 Р.

С каждым днем сумма, на которую начисляются проценты, будет расти. Соответственно, и процентов каждый месяц будет начисляться больше.

Через год у вас на счете будет 104 916,73 Р. Эффективная ставка составит 4,92% годовых.

Ежемесячная капитализация. Каждый месяц банк будет начислять проценты и добавлять их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Через год у вас на счете будет 104 907,02 Р. Эффективная ставка составит 4,91%.

Ежеквартальная капитализация. Проценты начисляются раз в три месяца. Упрощенный расчет будет выглядеть так.

Через год у вас на счете будет 104 887,09 Р. Эффективная ставка составит 4,89%.

Вклады с пополнением. Если по условиям договора вклад можно пополнять — вносить дополнительные средства, — с момента внесения процент начисляется на общую сумму.

Пример: вы открыли счет на 100 000 Р под 4,8% годовых на 1 год с возможностью пополнения, а через полгода внесли еще 50 000 Р. При годовой ставке 4,8% за полгода банк начислит 2,4% от суммы депозита. Рассчитаем процентные начисления за каждые полгода отдельно.

Без учета капитализации сумма процентных начислений составит 6 000 Р. Вкладчик в этом случае получает фиксированный процент от вложенных денег, поэтому эффективная ставка здесь не меняется — 4,8% годовых.

Если вклад с капитализацией, для вычисления эффективной процентной ставки можно отдельно рассчитать периоды до и после пополнения — как будто это два разных депозита. Эффективная ставка у вкладов будет другой из-за изменения длительности.

где:

- СО — это средний остаток по счету в течение всего срока, как если бы вы клали деньги на беспроцентный депозит;

- Д — общая длительность вклада в годах.

Это и есть смысл эффективной ставки: она показывает, под какой процент нужно вложить средний остаток по счету, чтобы получить те же проценты за тот же срок.

Вклады с частичным снятием. Иногда по условиям договора банк разрешает снимать со счета часть средств, которые лежат на депозите. При этом проценты с момента открытия депозита до момента снятия не теряются.

Пример: вы открыли депозит на 100 000 Р под 4,8% годовых на 1 год с возможностью частичного снятия, а через полгода сняли 50 000 Р. При годовой ставке 4,8% за полгода банк начислит 2,4% от суммы вклада. Рассчитаем проценты за каждые полгода отдельно.

Без капитализации сумма процентов составит 3600 Р. Эффективная процентная ставка без ежемесячной капитализации — те же 4,8%.

Расчет эффективной ставки с капитализацией можно произвести аналогично вкладу с пополнением.

Что такое проценты по вкладу

Согласно классическому определению финансов, под процентами понимается профит (вознаграждение), начисляемый и выплачиваемый вкладчику за использование его средств. Целями использования могут быть инвестиции или любая иная деятельность, предусматривающая временное отчуждение этих средств в пользу заинтересованной стороны. Кредитные организации производят начисление согласно заключенным договорам, используя при этом простой и сложный способ расчета.

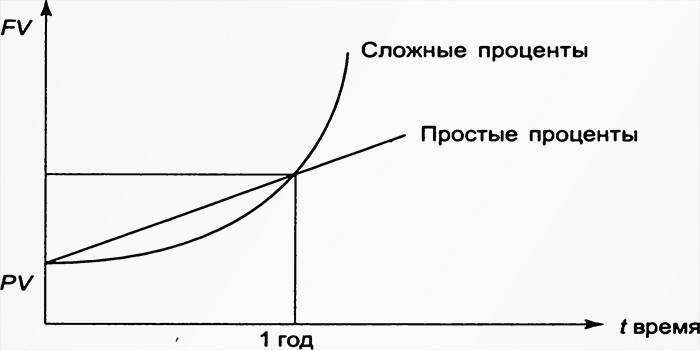

Простые

При простом начислении доходность депозита определяется через расчет %-тов единовременно за весь период счета или же регулярно с периодичностью, например, раз в месяц. Сумма ежемесячной прибыли, произведенной по такой схеме начисления, копится на специальном счете, отдельно от основного тела депозита без возврата. Простые %-ты можно снимать по истечению каждого договорного периода.

Сложные

При расчете сложных процентов при открытии вкладов прибыль вкладчика формируется путем начисления % на сумму, увеличенную за счет прибавления к текущему телу депозита процентной доходности прошлого периода (периодичность капитализации). При фиксированной ставке сложный % выгоднее для вкладчика, чем простой. Недостаток в том, что банками используются ограничения в депозитном договоре при снятиях. Это несет в себе риски. Например, пока клиент ждет окончания срока договора, всплеск инфляции может съесть всю доходность вклада любой величины.

Виды процентных ставок по вкладам в банках

Открывая депозит в банке, у вас есть возможность решить, что вы хотите делать с начисляемыми дивидендами – выводить их на карту или прибавлять к сумме первоначального вклада, тем самым капитализируя его. В зависимости от того, какой вариант вы выберете, такой будет и формула расчета процентов. Если вы хорошо помните школьную математику, то вы знаете, что проценты бывают простыми, а бывают сложными.

Как начисляются простые проценты?

Итак, простая ставка по депозитам рассчитывается следующим образом:

Для удобства понимания давайте разберем такой пример: вы открываете в банке депозит на сумму в 50 000 рублей на 1 год с простым начислением процентов. Ставка % составляет 11,5%. Пользуясь вышеуказанной формулой, получается, что через год, после того как будет закрыт ваш депозит, вы заработаете:

В данном случае проценты не будут прибавляться к телу депозита, а каждый месяц (раз в полгода или раз в год) будут выводиться на другой ваш счет. Очень выгодно в таком случае пользоваться ежемесячным выводом процентов на дебетовые карты с начислением процентов на остаток. Если вы не успеваете потратить заработанные на депозите средства, на них будет начислен % по вашей карте.

Как начисляются сложные проценты?

Расчет сложных процентов по вкладу несколько сложнее и интереснее. Однако, прежде, чем мы приступим к его изучению, я предлагаю вам выяснить, в каких случаях мы имеем дело со сложной ставкой.

Открывая в банке депозит, вы вправе решать, прибавлять к нему полученные проценты или выводить их на другой счет. В случае, если вы выбираете первый вариант, по вашему вкладу начисляется сложный процент. То есть, в каждом последующем периоде % начисляются на большую сумму, нежели в предыдущем, тем самым ускоряя рост размера депозита.

Это присоединение выплат по депозиту к первоначальной сумме вклада очень важно, поскольку сумма накоплений растет все быстрее и быстрее. Причем, моделью роста выступает не арифметическая прогрессия, а экспонента

Для сравнения давайте возьмем расчет простых и сложных процентов по одному и тому же вкладу. Условно положим на счёт 100 000 рублей под 10% годовых. В конце расчетного периода по простой ставке мы получим:

100 000 * 10 / 100 = 10 000 рублей;

Чтобы посчитать доходность вкладов с капитализацией выведем общую формулу:

Формула сложных процентов представлена ниже:

Переменные означают следующее,

Рассчитываем наш пример:

100 000 * (1+0,833*365 / 100*365)^12 = 10 466,92 рублей

Таким образом, один и тот же депозит, положенный в банк на разных условиях, может принести как 10 000 рублей чистой прибыли, так и 10 466 рублей.

В последнем случае мы имеем дело с капитализацией депозита – добавлением начисленных % к телу депозита. Как результат, получаем рост первоначальной суммы инвестиции и начисление % на увеличенную сумму.

Чтобы не считать доходность депозита вручную, советую вам воспользоваться калькулятором сложных процентов. В нем вы сможете указать суммы регулярных довложений за определенный период. Найти такой калькулятор можно на моем сайте с правой стороны, в сайдбаре, во вкладке «Калькулятор доходности».

Как начисляется эффективная ставка?

Ну а теперь давайте разберемся с эффективной процентной ставкой по депозиту, чтобы собрать в голове полную картинку банковских предложений.

Эффективной ставкой принято называть ставку, дающую равнозначный доход по идентичному депозиту без капитализации процентов. То есть, предположим, что вы открываете счёт в размере 50 000 на год под 8% годовых с условием капитализации. Проводим расчет по уже известной нам формуле и получаем:

50 000 * (1+0,6666*365/100*365) 12 = 54 150 рублей.

А теперь смотрим на предложение в соседнем банке. Здесь вы можете открыть тот же самый депозит, но без капитализации, зато под 8,3% годовых. Такое предложение позволит вам получить точно такой же доход, как в случае с капитализацией.

(50 000 * 8,3 * 365/365) / 100 = 4 150 рублей.

Чтобы быстро рассчитать эффективную ставку по депозиту, достаточно сделать следующее:

Именно эти 8,3% и являются нашей эффективной годовой ставкой по депозиту с ежемесячной капитализацией. То есть, если вклад без прибавления процентов к телу депозита будет иметь ставку, превышающую 8,3%, то такое вложение будет для нас более выгодно, нежели депозит с 8% годовых и ежемесячной капитализацией. Не забываем, что в случае с вкладом с 8.3% годовых, ежемесячный процент можно перевести на дебетовую карту с начислением на остаток, в этом случае этот вклад будет выгоднее.

Расчет эффективной процентной ставки и доходности

Ставка, указанная в договоре банковского вклада, является номинальной. Она является основным, но не единственным фактором, определяющим фактическую сумму полученного дохода. Двумя другими оказывающими влияниями факторами являются частота (периодичность) капитализации начисленных процентов и

налог, удерживаемый при начислении этих процентов. При одинаковой номинальной ставке вклад с ежемесячной капитализацией окажется доходнее, чем вклад с ежегодной капитализацией. Рассчитав все суммы и даты начисленного процентного дохода, калькулятор вычисляет и

эффективную процентную ставку по вкладу, которая определяет, насколько быстро приумножались бы ваши деньги в эталонных условиях, когда капитализация происходит один раз в год, а налог отсутствует. Именно по величине эффективной ставки имеет смысл сравнивать различные вклады между собой. Она является как бы «единым знаменателем», показывающим эффективность работы денег на вкладах с разными условиями.

Для вкладов, по которым не было ни пополнений, ни снятий, калькулятор также рассчитывает величину доходности вкладов, которая равна отношению чистого полученного дохода к сумме вклада, но которая в отличие от эффективной ставки не учитывает срок, за который был получен доход.

Часто задаваемые вопросы по калькулятору вкладов

Мы постарались сделать калькулятор максимально универсальным, но всё же многообразие условий вкладов не позволяет отобразить все возможные варианты ни в одной, даже самой совершенной программе.

Однако, как арифметический калькулятор с помощью базовых операций позволяет произвести довольно сложные вычисления, так и предлагаемый калькулятор способен рассчитать доход по большинству предлагаемых банками вкладов путём комбинирования нескольких расчётов.

Основная идея — разделить «сложный» вклад на несколько «простых» и произвести несколько вычислений с помощью калькулятора вклада. Примеры комбинированных расчётов в наиболее распространённых ситуациях показаны далее.

Как посчитать доход по вкладу при нерегулярных или неравных довложениях?

При нерегулярных довложениях можно рассматривать вклад как серию последовательно размещаемых вкладов, каждый из которых больше предыдущего на сумму начисленных процентов и на сумму очередного довложения. Или можно рассчитать довложения как отдельные вклады.

Пример:

Вклад в сумме 150 000 руб. размещается 05.12.2008 на 12 месяцев, под 10% годовых; выплата процентов к конце срока вклада; доход по вкладу налогом не облагается. Через 2 месяца после размещения к сумме вклада будут добавлены 100 000 руб. (закончился вклад в другом банке), а ещё через 3 месяца — 50 000 руб. (премия по итогам квартала).

Доход по вкладу можно рассчитать 2 способами:

Первый вариант: разделить срок вклада на 3 периода. Первые 2 месяца размещаются 150 000 руб. (до 5.02.2009). Затем в течение 3 месяцев — 250 000 руб. (с 05.02.2009 по 5.05.2009) и последние 7 месяцев — 300 000 руб. (с 05.05.2009 по 05.12.2009). Воспользуемся калькулятором: доход по вкладу составит 26 230 руб. (2 545 руб. + 6 096 руб. + 17 589 руб.).

Второй вариант: рассматривать довложения как отдельные вклады,т.е. как 3 вклада: 150 000 руб. на 12 мес., 100 000 руб. на 10 мес. и 50 000 руб. на 7 мес. Доход по вкладу составит так же 26 230 руб. (14 997 руб. + 8 301 руб. + 2 932 руб.)

А если процентная ставка изменяется в течение срока вклада?

Действительно, по некоторым вкладам ставка может измениться в течение срока размещения. Например, по вкладу с возможностью довложения ставка увеличивается после достижения суммой вклада некоторого уровня, или ставка по вкладу зависит от уровня ставки рефинансирования Банка России. Рассчитать доход по таким вкладам можно разбив срок вклада на несколько периодов и рассчитав их последовательно.

Пример:

250 000 руб. размещаются 05.12.2008 на 9 месяцев; выплата дохода в конце срока. Первоначальная ставка составляет 10% годовых и каждый квартал увеличивается на 0.25% годовых.

Разделим вклад на 3 вклада со сроком 3 месяца и ставками 10%, 10.25% (с 05.03.2009) и 10.5% годовых (с 05.06.2009). Доход по вкладу составит 19 231 руб. (6 159 руб. + 6 456 руб. + 6 616 руб.)

В этом случае тоже можно использовать наш калькулятор. Фактически, нужно рассматривать первоначальную сумму вклада и довложения как отдельные вклады, с разными сроками и ставками размещения, рассчитать их по отдельности и суммировать результат.

Пример:

Вклад в сумме 400 000 руб. размещается 05.12.2008 на 12 месяцев под 10% годовых с выплатой дохода в конце срока вклада. По вкладу возможны довложения; ставка на довложения, размещённые менее чем за 6 месяцев до окончания срока вклада меньше основной ставки по вкладу на 0.5% годовых. Предполагается, что по вкладу будет довложение в размере 50 000 руб. через 8 месяцев.

Рассчитаем отдельно доход по основной сумме вклада за 12 месяцев по ставке 10% годовых и отдельно — доход, начисленный на дополнительную сумму за 4 месяца (12 месяцев — 8 месяцев) по ставке 9.5% годовых (с 05.08.2009). Доход составит 41 580 руб. (39 992 руб. — доход по основному вкладу и 1 588 руб. — доход по довложению).

Как посчитать доход если в течение срока вклада изменились условия налогообложения вкладов?

Для расчёта дохода при изменении условий налогообложения вклад можно разделить на несколько периодов, в течение которых условия налогообложения были неизменными и провести последовательные расчёты.

Пример:

Вклад в размере 500 000 руб. был размещён 15.01.2009 на 3 месяца под 14% годовых с выплатой дохода в конце срока. В момент совершения вклада ставка рефинансирования Банка России составляла 13% годовых. С 01.02.2009 ставка рефинансирования повысилась и составила 13.5% годовых.

Для расчёта дохода период размещения вклада нужно разделить на два временных отрезка — 17 дней с 15.01.2009 по 01.02.2009 (дата изменения ставки рефинансирования) и 73 дня — с 01.02.2008 по 15.04.2008 (окончание срока вклада).

Расчет вклада с капитализацией процентов.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

Если средства размещаются на длительный срок и сумма большая, банк использует формулу простых процентов: сумма дохода с процентов занижается.

S = (P x I x t / K) / 100

https://www.youtube.com/watch?v=ytpolicyandsafetyru

S – конечная сумма, полученная по завершению действия депозита;

P – сумма изначально внесенная на депозит;

I – размер % ставки (за год);

K – кол-во дней за год по календарю.

S = (P x I x j / K) / 100

J – сумма дней по календарю за конкретный период, на протяжении которого финансовое учреждение капитализирует проценты, начисляемые по выбранному виду вклада;

К – количество дней в году по календарю;

P – изначально привлеченная сумма для размещения на вкладе, в дальнейшем это будет сумма, в которую уже учитываются капитализированные процентные начисления;

S – сумма, которая должна быть выплачена клиенту финучреждения, в ней уже учтены капитализированные %.

N — годовой %;

Калькулятор вкладов поддерживает все используемые банками способы начисления процентов. Как более распространенные: ежегодное, ежеквартальное, ежемесячное начисление процентов. Так и относительно редкие: полугодовое, еженедельное или ежедневное начисление процентов. Способ начисления через заданный интервал подходит для случая, когда банк регулярно перечисляет проценты через равные промежутки времени, например каждые 12 дней.

Большинство банков производят начисление процентов независимо от того, является ли очередная дата начисления рабочим днем или выходным. Другие банки проводят все операции только по рабочим дням в соответствии с производственным календарем. И когда дата начисления или капитализации процентов согласно договору выпадает на нерабочий, то банк осуществляет перенос на ближайший предшествующий или последующий рабочий день.

При одинаковой номинальной ставке вклад с ежемесячной капитализацией окажется доходнее, чем вклад с ежегодной капитализацией. Рассчитав все суммы и даты начисленного процентного дохода, калькулятор вычисляет и эффективную процентную ставку по вкладу, которая определяет, насколько быстро приумножались бы ваши деньги в эталонных условиях, когда капитализация происходит один раз в год, а налог отсутствует.

https://www.youtube.com/watch?v=ytcreatorsru

Для вкладов, по которым не было ни пополнений, ни снятий, калькулятор также рассчитывает величину доходности вкладов, которая равна отношению чистого полученного дохода к сумме вклада, но которая в отличие от эффективной ставки не учитывает срок, за который был получен доход.

В условиях, когда происходит постоянный рост цен на товары и услуги, при расчете прибыльности того или иного вложения необходимо учитывать темпы инфляции. Иначе может возникнуть ситуация, когда рассчитанная инвестиция кажется прибыльной (значение эффективной процентой ставки больше 0), а по факту инфляция «съедает» не только процентный доход, но и основной капитал, т.е.

уменьшается покупательная способность суммы на депозите. Если срок вклада уже завершился, то калькулятор рассчитает среднегодовую инфляцию в России за период вклада. Если вклад все еще открыт или будет открыт в будущем (т.е. дата окончания вклада больше, чем дата расчета), то калькулятор посчитает индекс российской инфляции за последний год.

Какие существуют варианты на рынке банковских услуг?

Самой популярной у россиян банковской организацией — и в вопросе кредитования, и по депозитным счетам — до сих пор является Сбербанк. В связи с этим именно его предложения мы будем рассматривать.

Всего на данный момент существуют три депозитных программы для разных категорий населения:

Вклад «Управляй». Идеально подходит для граждан среднего класса (по уровню доходов), не намеревающихся инвестировать деньги на длительный срок. Минимальный срок открытия — 3 месяца, максимальный — 3 года. Наиболее высокая процентная ставка по вкладу не может превышать 3,8% годовых, присутствует возможность частично снимать деньги, пополнять вклад, капитализировать проценты и досрочно закрывать счет. Минимальная сумма для открытия вклада — 30 тысяч рублей.

Вклад «Пополняй». Срок открытия вклада такой же, как и в предыдущем предложении Сбербанка, однако минимальная сумма начинается от 1000 рублей. Процентная ставка может подняться до 4,1% годовых, при этом частичное снятие средств невозможно, досрочное закрытие и капитализация процентов возможна. Предложение подходит для граждан, желающих открыть счет на длительный срок.

Вклад «Сохраняй». Срок вклада — от одного месяца до трех лет. Минимальная сумма пополнения — 1000 рублей. Максимально возможная ставка — 4,45% годовых, при этом пополнить и частично снять деньги вкладчик не может. Капитализация также доступна вкладчику.

Изучив приведенный выше список, можно понять, что условия программ ориентируются на разные потребности клиентов. По этой причине первым и главным делом вкладчика должно стать определение собственных желаний, т.к. от этого зависит итоговая выгода от открытия счета.

Как посчитать сложные вклады

Намного сложнее подсчитать вклад с капитализацией, с пополнением. Расчет полностью зависит от периодичности капитализации, например, ежедневно, ежемесячно, ежеквартально или ежегодно

Обращайте внимание, что чем чаще происходит капитализация, тем выгоднее получается вклад. Некоторые банки проводят капитализацию только по окончании срока договора перед пролонгацией на следующий срок

Формула расчета сложных процентов

Формула расчета сложных процентов

Какие данные нужно знать:

- P – сумма депозита;

- j – периодичность капитализации в днях;

- I – процентная ставка;

- n – количество операций по капитализации;

- K – количество дней в году.

Пример

Исходные данные:

- сумма – 100000 рублей;

- периодичность капитализации – 30 дней;

- процентная ставка – 11%;

- количество операций по капитализации – 12;

- количества дней в году – 365.

Расчет: 100000×(1+11×30100×365)12=111895 рублей. Прибыль 11895 рублей.

Сумма возврата по окончании срока действия договора, 1 год, 111895 рублей. Эта формула расчета процентов с капитализацией, но без пополнения.

Немного сложнее посчитать вклады с капитализацией процентов и пополнением. За основу возьмем первую формулу (S*%*N1)/N2 и рассчитаем размер процентов до срока капитализации. К полученной сумме нужно прибавить сумму пополнения.

Пример:

- сумма депозита 100000 – рублей;

- процентная ставка – 10%;

- периодичность капитализации процентов – 30,41 дней (среднее число дней за один календарный месяц);

- сумма пополнения – 1000 рублей в месяц.

Считаем:

- 1 месяц – (100000×0,1×30,41)/365=833,15, 100000+833,15+1000=101833,15.

- 2 месяц – (101833,15×0,1×30,41)/365=848,42, 101833,15+848,42+1000=103681,57.

- 3 месяц – (103681,57×0,1×30,41)/365=863,82, 103681,57+863,82+1000=105545,39.

- 4 месяц – (105545,39×0,1×30,41)/365=879,35, 105545,39+879,35+1000=107424,74.

- 5 месяц – (107424,74×0,1×30,41)/365=895, 107424,74+895+1000=109319,74.

- 6 месяц – (109319,74×0,1×30,41)/365=910,8, 109319,74+910,8+1000=111230,54.

Итого, за полгода начисленные проценты составят 5230,54 рублей.

Что такое простой и сложный проценти чем они отличаются

Понятие простых и сложных процентов — один из самых важных уроков по финансовой грамотности, которые вы должны знать. Они встречаются в нашей жизни повсюду: от ежедневных покупок (кэшбек, бонусы) до инвестирования (проценты на депозит, дивиденды, комиссии и т.д.) и оказывают незаметное, но существенное влияние на ваш кошелек на длинной дистанции. Чтобы наглядно увидеть различия между простыми и сложными процентами, давайте рассмотрим примеры.

Допустим, вы открыли депозит 10000$ под 10% годовых, проценты начисляются раз в год. По схеме простого процента каждые 12 месяцев вы будете получать 1000$ прибыли, но она не остаётся на депозите и сразу же выводится. В итоге прирост прибыли будет выглядеть так:

Всё «просто» — каждый год плюс тысяча в карман. Простой процент используется в случаях, когда база начисления процентов не изменяется. Это могут быть специальные банковские депозиты, проценты по кредиту. Также простой процент используется, когда инвестор регулярно выводит прибыль — в каждый период времени работает первоначальная сумма.

Для сравнения пусть будет тот же депозит 10000$ под 10%, но банк в этот раз разрешает оставить прибыль на счёте. Вот что произойдёт с вкладом за 10 лет:

В первый год разницы нет — всё та же тысяча, но поскольку сумма на депозите теперь растёт, уже на втором году прибыль увеличивается: 2100$ вместо 2000$, за третий год 3310$ вместо 3000$ и так далее. За 10 лет доходность нашего депозита составила 159% вместо 100% когда мы выводили прибыль. Неплохая прибавка, не так ли? А вот что случится еще через несколько десятилетий:

Впечатляет! Чем дольше открыт депозит, тем сильнее работает эффект сложного процента — за 50 лет можно увеличить депозит не в 6, а более чем в 100 раз. Вот как это выглядит на графике:

без капитализации депозит растёт линейно, а с капитализацией — по экспоненте

Скачать график в Excel

Теперь киношные истории про забытые банковские счета, на которых накопились миллионы долларов выглядят вполне реальными ![]() Конечно, 50 лет это много, но правило сложного процента неплохо работает и на более коротких промежутках времени — всё зависит от доходности вклада. Если хочется заработать больше, стоит использовать более прибыльные способы инвестирования: акции, драгоценные металлы, криптовалюты, валютный рынок и так далее.

Конечно, 50 лет это много, но правило сложного процента неплохо работает и на более коротких промежутках времени — всё зависит от доходности вклада. Если хочется заработать больше, стоит использовать более прибыльные способы инвестирования: акции, драгоценные металлы, криптовалюты, валютный рынок и так далее.

Думаю, суть понятна, теперь давайте пройдемся по математической стороне вопроса, а потом рассмотрим несколько типичных примеров задач.

️ ️

Как выбрать лучшие условия?

Начисление простых процентов происходит в арифметической прогрессии, в то время как сложные проценты выдают прибыль в прогрессии геометрической.

Это не означает, что для успешного вложения всегда стоит останавливать свой выбор на предложении с капитализацией вклада.

С учетом срока действия депозитного договора, суммы вклада, и (что самое основное) периодичности начисления процентов, не всегда прибыль от капитализации будет больше, чем при заключении договора с одноразовой выплатой процентов в конце периода.

- При заключении договора на 3 месяца и периодичности капитализации в 6 месяцев, клиент заберет свой вклад раньше, чем произойдет начисление процентов. В этом случае оформление простого вклада будет иметь более логичный смысл.

- Также, если есть возможность выбора частоты начисления процентов (каждую неделю, месяц или три месяца), лучше выбрать капитализацию, где проценты будут приходить на счет в более короткие термины. Выбирая между периодичностью начислений в три месяца и один, примите решение в пользу последнего.

- При открытии краткосрочного вклада, клиентам банка нужно учесть, что на день закрытия депозита начисление процентов не происходит. Если вкладчик оформил договор на 2 недели и забирает средства на 14-й день, то начисление процентов будет произведено только за 13 дней.

В тексте депозитного договора буквально не говорится, будет происходить начисление простых или сложных процентов. Поэтому, исходя из условий договора, клиент сам должен понять, о чем идет речь.

Основное отличие:

- Если процент начисляется один раз по окончании срока действия депозита, расчет будет произведен по простой формуле.

- Если указана частота начисления процентов, вы имеете дело с капитализацией.

Самое выгодное для вкладчика:

- депозит с капитализацией,

- ежемесячное начисление процентов,

- возможность пополнения счета.

По таким вкладам, правда, у банков редко бывают высокие процентные ставки. Но здесь уже каждый клиент должен сам искать более выгодное решение.