Особенности бесплатного сервиса

СБП-транзакции являются бесплатными в зависимости от суммы перевода. При превышении лимита, предусмотренного банком, взимается комиссия. Бесплатными являются переводы до ста тысяч рублей в месяц. При превышении лимита комиссия составит – 0,5-1,5 %.

Если переводить деньги учреждениям, магазинам, юридическим лицам и продавцам, то комиссия не снимается. Для этого продавец или получатель должен прислать вам QR-код.

Со временем тарифы могут измениться. Участники системы переводов устанавливают свои проценты. Но они должны находиться в пределах установленного лимита — то есть 100 000 Р в месяц.

Максимальная сумма перевода составляет — до 1 000 000 Р. Но отдельные банки могут свои ограничения.

СБП – наиболее удобный и простой способ перевести нужную сумму. Банк России поэтому старается предоставить сервису лучшие условия. Обычные банковские переводы могут приходит сразу или в течение суток. Переводы СБП – это мгновенное зачисление суммы на карту

Обратите внимание, что быстрые переводы на карту не получится отозвать или отменить. Поступление денег происходит сразу

Поэтому, рекомендуется внимательно подходить к вопросу отправки денежных средств.

Как сделать перевод через СБП в Сбербанк Онлайн

Через СБП можно отправить деньги только в другой банк (себе или другому человеку), причем оба банка должны быть подключены к системе. Если вы отправляете деньги со Сбербанка на Сбербанк, это будет считаться внутренним переводом без использования сервиса, перевод пойдет по тарифам Сбера (где есть бесплатный лимит в 50 тысяч рублей в месяц).

Далее рассмотрим, как провести перевод по СБП в Сбербанке через приложение и на сайте.

В приложении

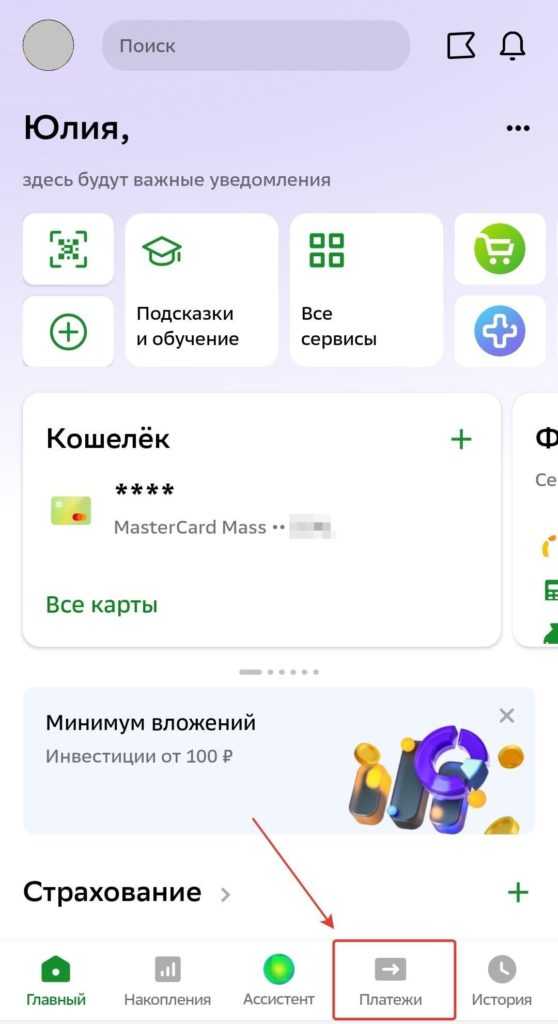

Зайдите в раздел «Платежи» в нижнем меню:

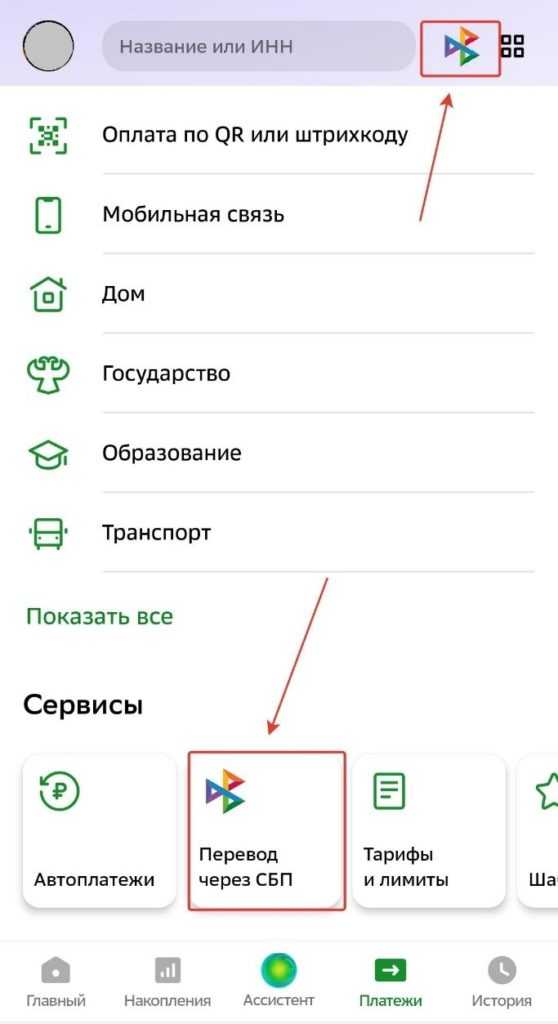

Откроется раздел переводов. Значок СБП представляет собой три цветных треугольника, он есть вверху рядом со строкой поиска и в списке сервисов внизу странички. Нажимаем любой из них:

Приложение спросит, что именно вы хотите сделать – перевести или запросить деньги через СБП. Выбираем нужный вариант:

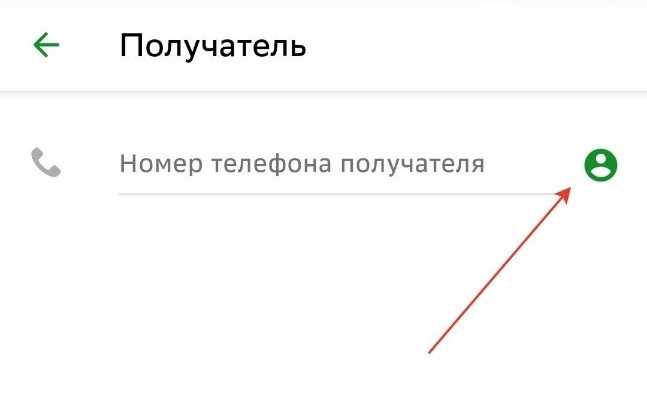

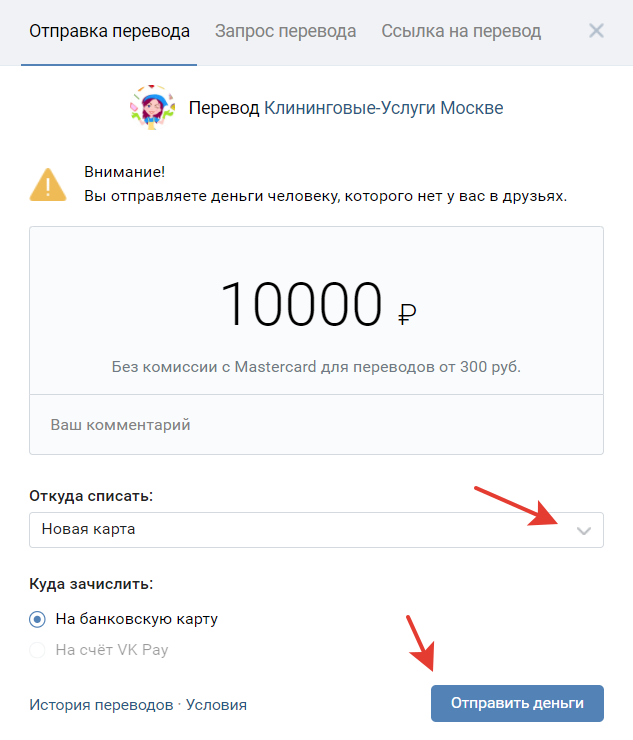

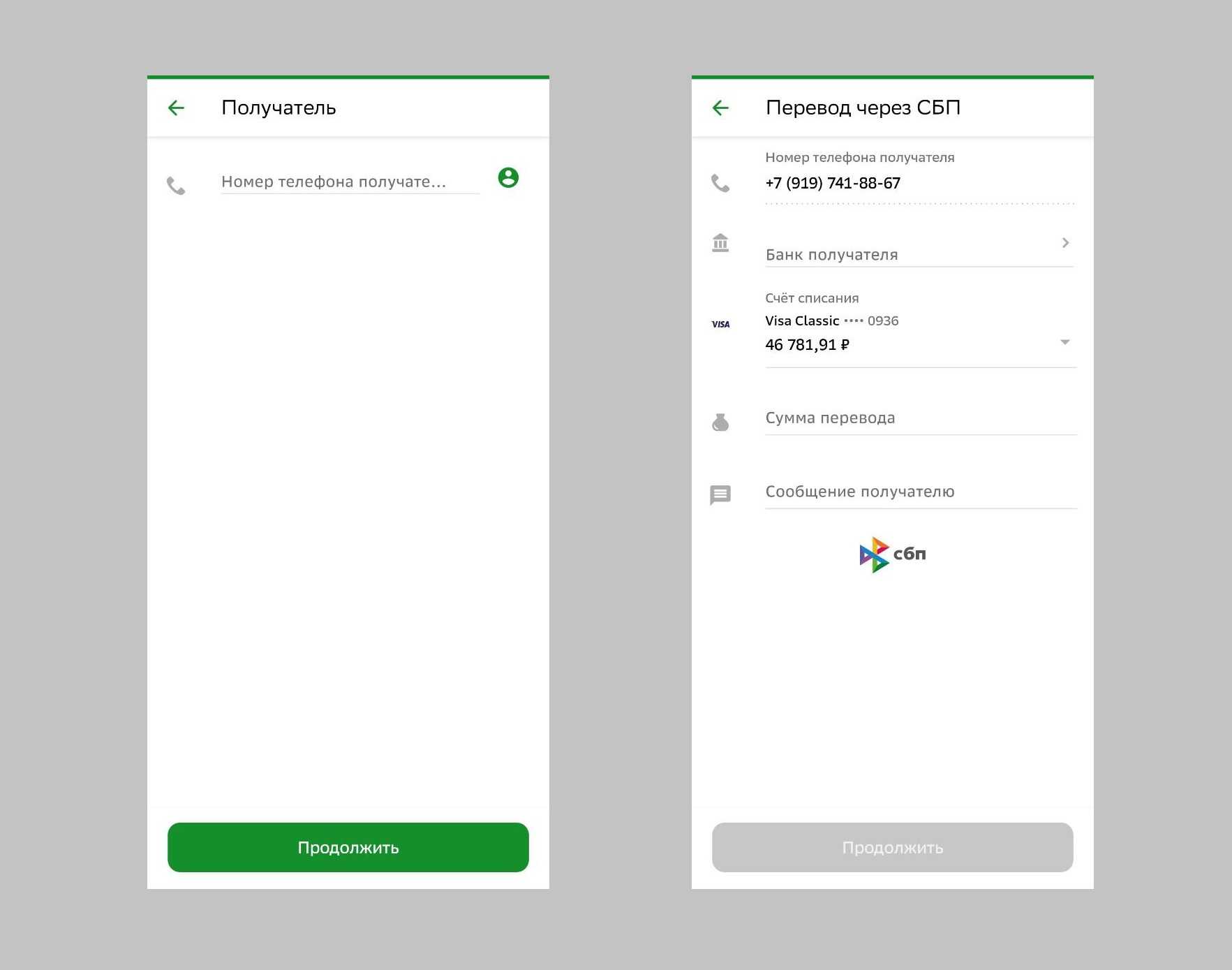

Появляется страница, где нужно ввести номер телефона получателя. Если он уже есть в телефонной книге, кликните по значку с человечком и выберите нужного получателя:

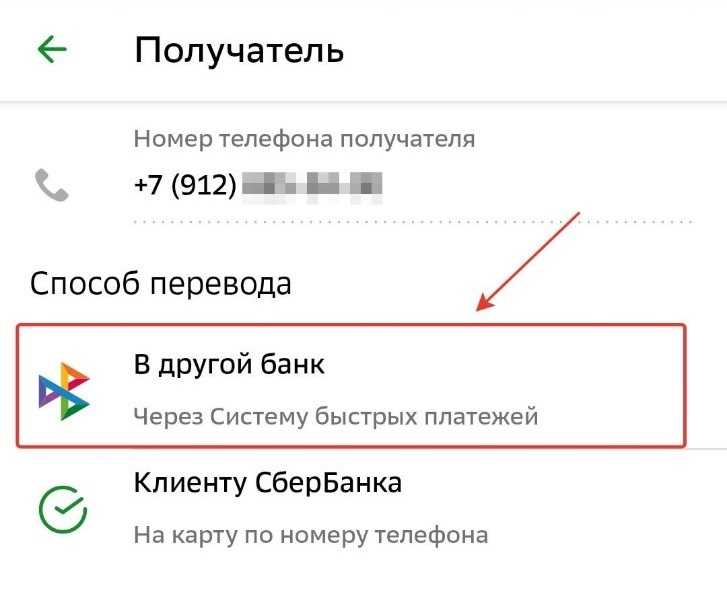

Если получатель также является клиентом Сбербанка, система предложит выбрать между переводом в другой банк через СБП и на карту Сбера. Выбираем первый вариант.

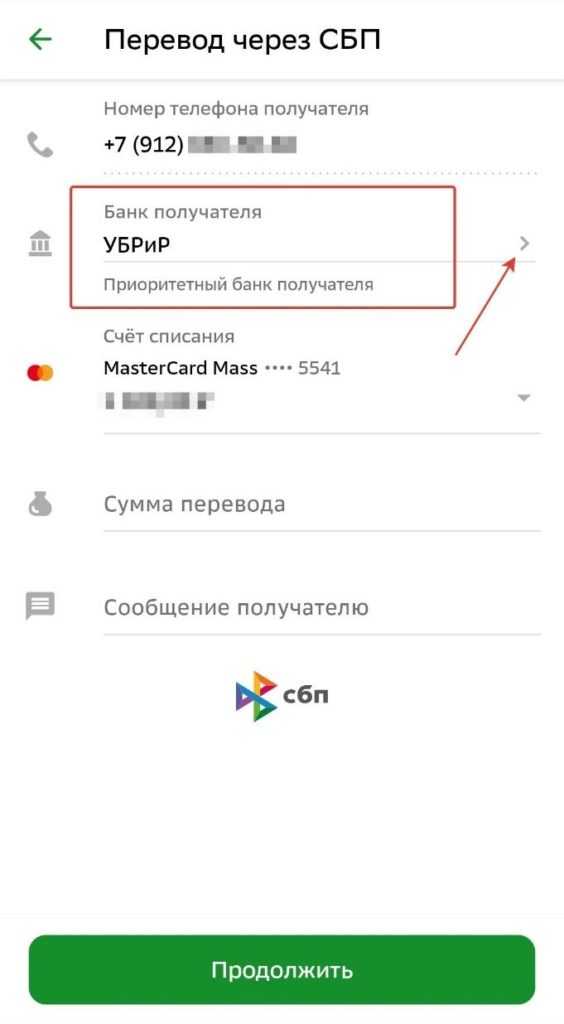

При наличии приоритетного банка он сразу появится в списке, в нашем случае это УБРиР:

Если строчка пустая, значит, клиент его не указал. Нужно нажать стрелочку, после чего выбрать банк из списка или вписать его самостоятельно:

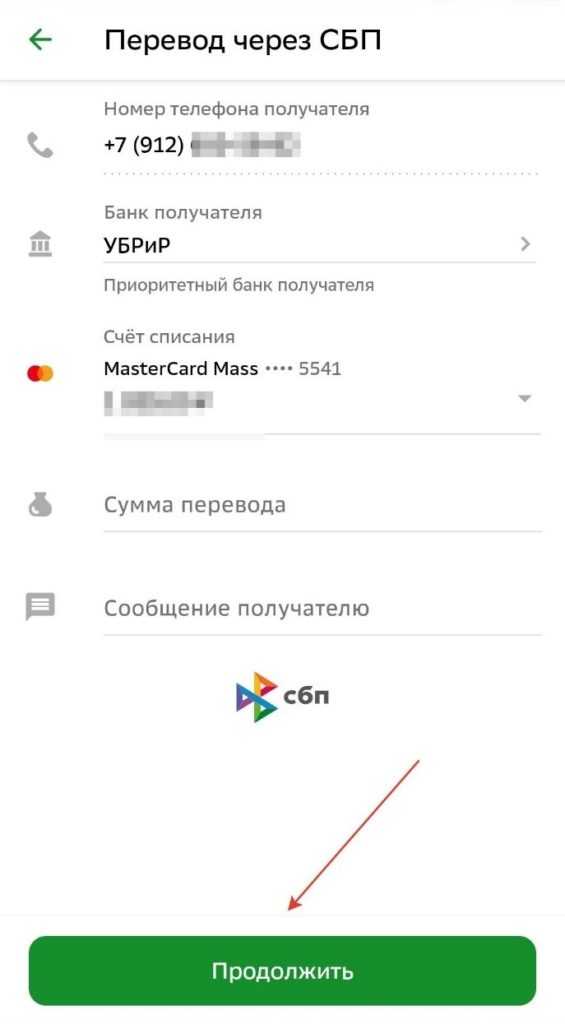

Когда выбрали нужный банк, указываем сумму перевода и нажимаем кнопку «Продолжить». Проверяем реквизиты и нажимаем «Перевести»:

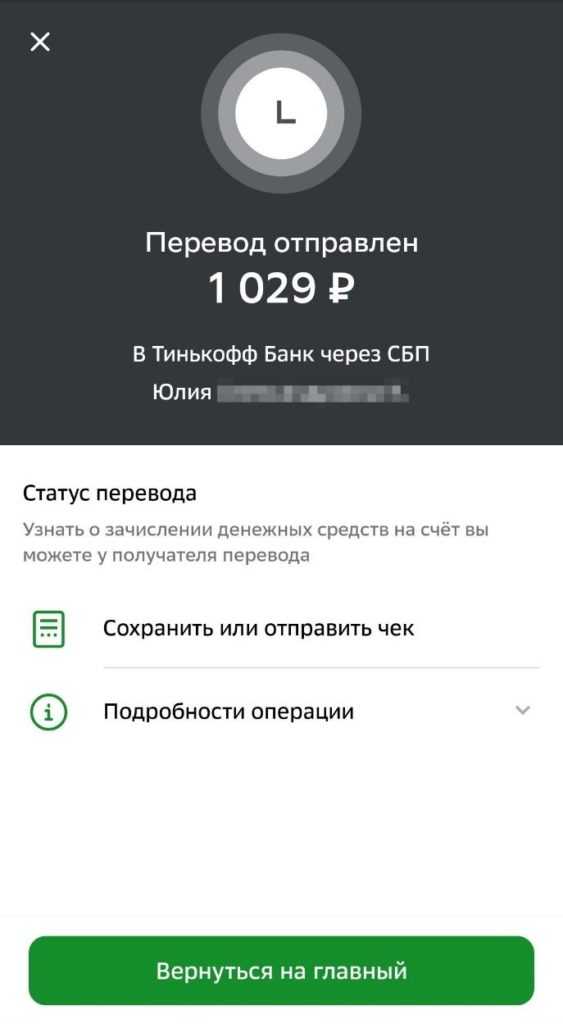

Появится сообщение о том, что перевод отправлен:

Обязательно проверьте все данные, начиная с суммы и заканчивая автоматически подставившимся именем адресата

Это крайне важно, так как после нажатия кнопки «Перевести» вы уже не сможете отменить отправку. При необходимости можно сохранить чек в галерее или отправить его получателю

В личном кабинете через сайт

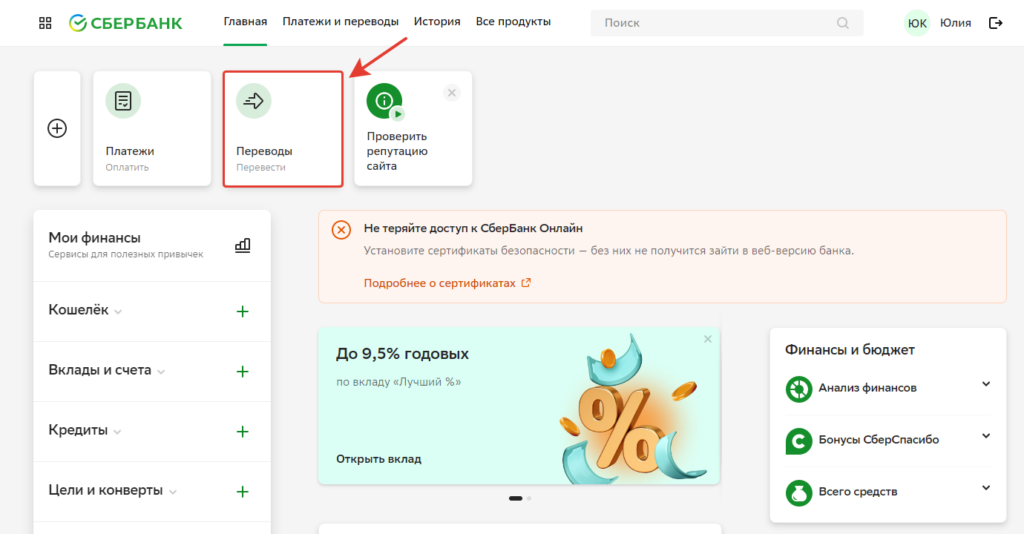

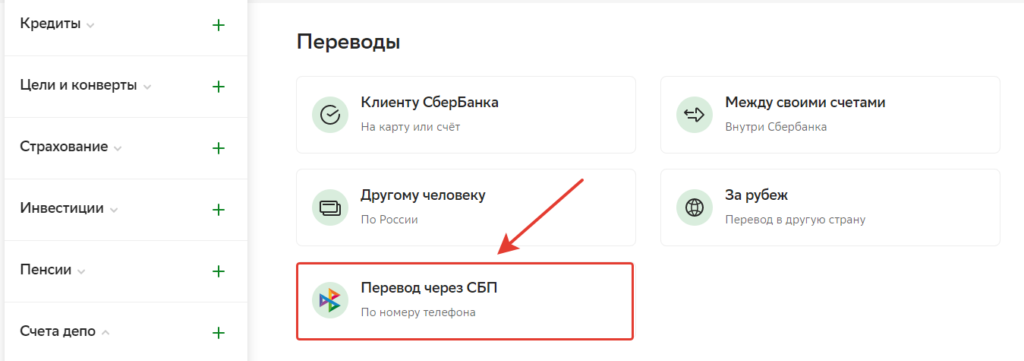

Чтобы отправить деньги через интернет-банк, зайдите в личный кабинет под своим паролем. На главной странице нажимаем кнопку «Переводы»:

Откроется целый список опций, где нужно выбрать «Перевод через СБП»:

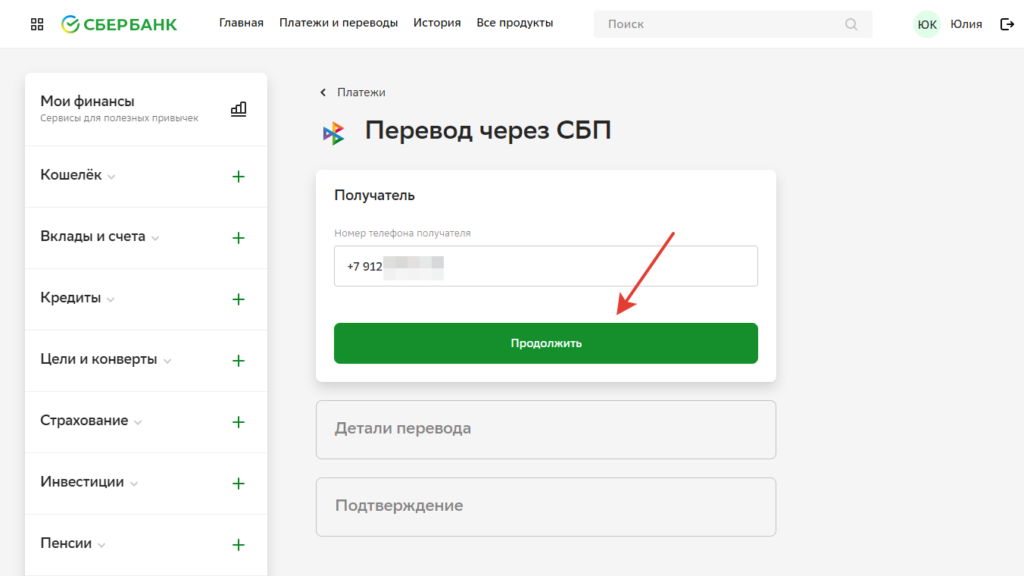

По аналогии с приложением, указываем телефон получателя. Телефонной книги тут нет, поэтому вводить нужно вручную, а затем выбрать «Продолжить»:

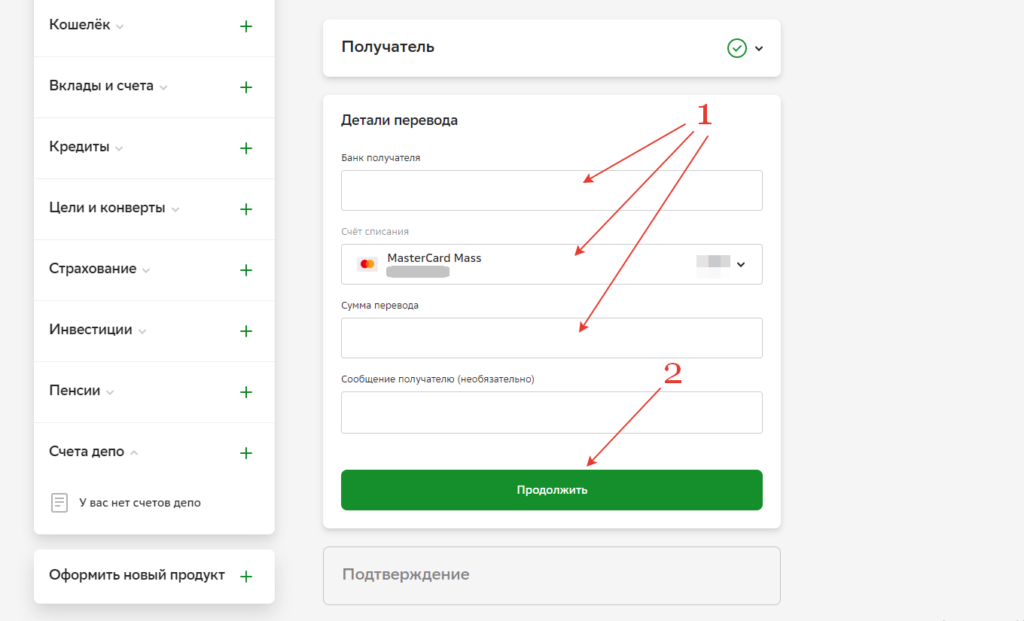

Загрузится окно с деталями платежа. Указываем банк получателя, выбираем счёт списания и вписываем сумму перевода:

После клика по кнопке «Продолжить» останется проверить реквизиты и нажать «Перевести». Уже через пару секунд деньги дойдут до адресата.

Как перевести деньги

Чтобы выполнить операцию через СБП, нужно:

-

•

Открыть Альфа-Мобайл на смартфоне.

-

•

Зайти в раздел «Платежи».

-

•

Выбрать опцию «По номеру телефона».

-

•

Ввести нужные цифры, название финансового учреждения и сумму.

-

•

Проверить данные получателя.

-

•

Нажать рамку с надписью «Продолжить», после чего отправителю придёт смс-сообщение с паролем.

-

•

Ввести пароль, после чего получателю перечисляются средства и приходит оповещение об этом, если он подключил услугу.

Операцию можно выполнить с помощью компьютера или ноутбука на сайте через личный кабинет.

У наших коллег тоже есть подобные программы для смартфонов и сайты с возможностью авторизации. То есть быстрый перевод осуществляют на любой счёт, а не только на тот, который находится в Альфа-Банке.

Как перевести деньги на карту через партнеров банка?

Чтобы предоставить качественный сервис обслуживания клиентов многие банки заключают соглашения с другими кредитными организациями. Благодаря таким соглашениям клиент может пополнять или снимать наличные с карты через кассы или банкоматы партнеров без комиссии.

Также некоторые банки принимают деньги на карту через терминалы самообслуживания. При этом сама карта не потребуется. Все вам потребуется – это подготовить наличные и взять паспорт.

На карту какого банка можно положить без комиссии:

| Сбербанк | Если карта открыта в одном регионе, то комиссия за перевод не будет начисляться. Необходимо пройти в кассу, предъявить паспорт и сказать номер карты получателя и ФИО клиента. Самостоятельно сделать перевод можно через аппарат самообслуживания. Следует в меню выбрать «Переводы» и заполнить все поля. |

| Тинькофф | Пополнить карточный счет деньги без комиссии можно в салоне сотовой связи «Связной» и «Евросеть». Также без комиссии деньги принимают многие банки, по системе быстрых переводов. Потребуется предъявить паспорт и сказать номер карты получателя. |

| Альфа-банк, ВТБ, Россельхозбанк, Открытие, Газпромбанк, РайффайзенБанк, Хоум Кредит | Можно пополнить только через кассу банка. Комиссия не начисляется, если карта открыта в регионе обращения. |

Уточнить список партнеров банка, на карту которого нужно перечислить деньги просто. Надо позвонить оператору горячей линии или задать вопрос сотруднику чата, при его наличии.

В чем плюсы и минусы системы быстрых платежей

Плюсы СБП

Низкие комиссии. В случае приема оплаты от физических лиц, работа через СБП обходится значительно дешевле эквайринга. Переводы для бизнеса тоже не обременительны: максимальная комиссия — всего 3 рубля. Возможно, ее со временем повысят, но пока отправлять и принимать деньги выгоднее, чем работать с банком по стандартной схеме.

Моментальное зачисление. В случае с эквайрингом все деньги, переведенные покупателями, зачисляют на счет на следующий рабочий день. Платежи по договорам с юридическими лицами и индивидуальными предпринимателями могут идти несколько рабочих дней, особенно если у контрагентов разные банки. СБП зачисляет деньги мгновенно, обычно в течение нескольких секунд: это позволяет эффективнее использовать оборотные средства компании.

Простой процесс. Чтобы отправить деньги контрагенту, не нужно заполнять платежные поручения и отправлять их в банк. Достаточно указать его идентификатор и сумму перевода. Процесс приема оплаты от физических лиц тоже можно упростить, если использовать QR-коды.

Минусы СБП

Работает не во всех банках. Если ваш банк не подключен к системе быстрых платежей, вы не сможете воспользоваться ей. Даже если банк стал участником СБП, он может не подключить конкретную услугу, необходимую вам — тогда придется искать альтернативу и открывать расчетный счет в другом банке.

Подходит не всем. Если взаимодействуете с контрагентами, счета которых открыты в банках, не подключенных к СБП, воспользоваться системой тоже не получится. Для бизнеса это работает так же, как для физических лиц: обе стороны сделки должны иметь счета в банках, участвующих в СБП.

Пока непонятно, что с документами. Центробанк и банки, подключенные к СБП, пока не дают инструкций, как работать с переводами между компаниями и индивидуальными предпринимателями. Также непонятно, нужно ли будет проверять контрагента, как в случае со стандартными операциями. Поэтому пока не получится создать единый алгоритм приема оплаты и отправления денежных средств.

Благодаря плюсам СБП пользуется популярностью у компаний. О своем опыте «ПланФакту» рассказала Елена Копышева, менеджер по развитию в «Ресо-гарантия»:

Как переводить деньги через СБП в Сбербанке

Как перевести деньги по номеру телефона

Чтобы сделать перевод СБП по номеру телефона в интернет-банке:

- Выберите раздел «Платежи».

- Затем откройте вкладку «Другие сервисы» и «Перевод через СБП».

- Укажите номер телефона и банк получателя.

- Затем выберите счет списания средств, если у вас их несколько, и введите сумму перевода.

- Проверьте указанные данные.

- Подтвердите платеж.

- Уточните у получателя, поступили ли средства на его счет.

Как перевести деньги клиенту банка-партнера

Переводы на счета в банках-участниках СБП проводятся по одинаковому сценарию.

Для этого в мобильном приложении или веб-версии «Сбербанк Онлайн» нажмите на «Платежи», затем «Другие сервисы» и «Перевод через СБП».

А вот если вы хотите перевести средства в другой банк без использования Системы быстрых платежей, в разделе «Платежи» нажмите кнопку «Другому человеку». Затем нажмите «В другой банк» и «По номеру телефона». Укажите номер карты, название банка, номер телефона получателя, сумму и подтвердите перевод.

Комиссия зависит от суммы операции.

Как перевести средства клиенту Сбербанка

Здесь порядок действий через СБП ничем не отличается. Обычные же переводы совершаются по-другому. Для этого в разделе «Платежи» нажмите кнопку «Клиенту Сбербанка», найдите его в списке контактов или введите номер телефона или карты вручную. Укажите сумму, сверьте данные получателя. Если все в порядке, подтвердите операцию.

Тарифы и лимиты на переводы через СБП (Сбербанк)

В Сбере сумма одного перевода может составлять 10–50 тысяч рублей, но не более 50 тысяч рублей в сутки.

В течение месяца можно перевести до 100 тысяч рублей без комиссии, для переводов больше придется оплатить комиссию в 0,5% от суммы перевода, но не более 1 500 рублей.

Можно ли делать переводы с кредитных карт Сбербанка через СБП

Перевести деньги с кредитки через Систему быстрых платежей нельзя. Для мгновенных переводов можно использовать только дебетовые карты.

Перевести деньги с кредитной карты можно только с карты на карту с удержанием комиссии банком. Уточнить информацию о тарифах можно на сайте вашего банка.

Как отключить Систему быстрых платежей

Отключить Систему быстрых платежей можно в личном кабинете мобильного приложения «Сбербанк Онлайн» или веб-версии. Для этого:

- Зайдите в настройки.

- Нажмите на раздел «Система быстрых платежей».

- Отключите переводы.

Что еще важно знать о Системе быстрых платежей в Сбербанке

Неудобство сервиса в том, что вы не можете отменить перевод при ошибочном вводе данных, а также проверить, дошли ли средства до получателя. Для последнего придется лично связаться с получателем денег.

Внимательно проверяйте все входящие звонки. Мошенники, зная ваши персональные данные, могут попросить вас назвать пароли из СМС, чтобы похитить средства с вашего счета. Или предложить вам QR-код, ведущий на поддельный сайт компании, чтобы присвоить средства за перевод.

Перевод денег с помощью аккредитива

- Комиссия: фиксированная плата за услугу от 1500 рублей.

- Сроки: заявление оформляется по факту, перевод — после выполнения и проверки условий договора.

- Лимиты: без ограничений.

При аккредитиве деньги не переводятся прямо с одного счета на другой, а «замораживаются» банком до момента, пока получатель денег не выполнит какое-то условие. Обычно этот метод используют при заключении сделок с недвижимостью. Покупатель переводит деньги на аккредитив, а продавец сможет их получить только после того, как предоставит доказательства, что сделка зарегистрирована. Аккредитив нужно открыть заранее, для этого нужен паспорт и договор открытия аккредитива. Услуга обычно платная, стоит она от 1500 рублей.

Необязательно переводы должны совершаться в рамках одного банка, они могут быть разными, на усмотрение сторон договора.

Собственная система переводов по номеру телефона от банка

- Комиссия: от 0 до 1,5%.

- Сроки: несколько минут.

- Лимиты: от 10 до 8000 рублей в сутки.

В некоторых банках можно перевести деньги с карты на карту с помощью СМС-команд. Таких банков намного меньше, чем в системе СБП, но собственная система переводов по номеру телефона есть, например, у крупнейшего по активам банка России — «СберБанка» — и называется «Мобильный банк». Для переводов нужно привязать сервис к карте, а карту — к номеру телефона. Подключить сервис можно в мобильном приложении, через кол-центр, в отделении банка по паспорту или через банкомат, используя свои карту и ПИН-код.

Для перевода нужно отправить СМС с текстом: «Перевод 9ХХХХХХХХХ 500», где 9ХХХХХХХХХ — 10-значный номер мобильного телефона получателя, к которому подключен СМС-банк, а 500 — сумма перевода в рублях. Таким способом можно переводить только на карты «СберБанка». Лимит — от 10 до 8000 рублей в сутки. Если у отправителя карт в банке несколько, то в СМС после слова «Перевод» нужно написать четыре последние цифры номера нужной карты. Если этого не сделать, перевод осуществляется с любой подключенной карты, на которой достаточно денег. К каждой карте СМС-банк нужно подключать отдельно.

Так можно переводить деньги без интернета. Переводы доступны между дебетовыми картами «СберБанка», которые есть у отправителя и получателя платежа, а также с подключенным «Мобильным банком». Помимо «СберБанка», СМС-сервисом также могут пользоваться банки-партнеры: «Тинькофф банк», «Совкомбанк», «СДМ-банк» и «МТС банк».

Как перевести деньги по номеру телефона без комиссии

Перевод из «Тинькофф» в «СберБанк» будет бесплатным, если не превышается месячный лимит в 20 000 рублей для обычных и 50 000 рублей для премиальных карт «Тинькофф».

Когда взимается комиссия

Если превысить сумму лимита при переводе из «Тинькофф» в «СберБанк», то комиссия составит 1,5%. Комиссия за перевод из «СберБанка» на карту банка-партнера составит 1%, но не более 1000 руб. Перевод в «СберБанк» из «Совкомбанка» и «СДМ-банка» стоит 1% от суммы, в «МТС банке» — 1,5%.

Перевод денег по номеру карты

- Комиссия: внутри одного банка, как правило, нет. Между разными банками 1-2,5%.

- Сроки: мгновенно или в течение нескольких минут.

- Лимиты: 100 000 – 2 млн.

- Нужен только номер карты.

Внутри одного банка можно переводить деньги с минимальной комиссией или вообще без нее. За перевод между разными банками обычно взимается комиссия от 1 до 2%, но все зависит от конкретных условий. Например, от того, какую сумму переводят и между какими картами.

В «Тинькофф» бесплатно на карту в другом банке можно переводить до 20 000 рублей в месяц, свыше лимита придется отдать 1,5% от суммы превышения, но не меньше 30 рублей. Условия действуют для большинства карт «Тинькофф» — например, Tinkoff Drive, Tinkoff Black, ALL Airlines, S7 — Tinkoff, «Яндекс.Про», «Перекресток».

Между картами ВТБ платежной системы «Мир» комиссия составляет 1 рубль. На переводы между картами ВТБ платежных систем Visa и Mastercard установлена фиксированная комиссия 30 рублей.

С карты МКБ на карту другого банка без комиссии в рамках ежемесячного льготного лимита можно перевести до 50 000 рублей в зависимости от тарифа. Суммы, превышающие лимит, переводятся с комиссией 1% (минимально 50 рублей).

За перевод крупных сумм почти всегда взимается комиссия — как правило, от 1 до 2,5% от суммы перевода, но не более конкретной суммы, ограниченной банком, если карта депозитная, и до 6-8%, если карта кредитная. Также банки вводят суточные лимиты на суммы перевода — обычно они составляют 1-2 млн рублей, и лимиты на разовый перевод на карту другого банка: от 100 000 до 1 млн рублей. Еще одно ограничение — по количеству переводов. В день их может быть обычно 5-10 в зависимости от условий банка.

Если вы переводите сумму в рамках лимита, но она достаточно крупная, то банк может позвонить вам и уточнить информацию по операции. По закону о переводах физлицами сумм, превышающих 600 000 рублей, банки должны уведомлять ЦБ.

Но переводить крупные суммы по номеру карты невыгодно: перевод проходит через платежные системы, услуги которых обычно дороже, чем через расчетную систему ЦБ, которая работает с реквизитами счетов.

Особенности переводов с кредитной карты

На переводы с кредитной карты, как правило, не распространяется грейс-период. Это означает, что проценты на сумму задолженности начисляются сразу же после совершения такой операции. Кроме того, за переводы может взиматься комиссия и действовать более высокая, чем на безналичные покупки, процентная ставка. Эти условия могут действовать как вместе, так и по отдельности. Например, по кредитной «СберКарте» беспроцентный период на переводы не распространяется, но на эту операцию, как и на остальные, в том числе снятие наличных, действует единая процентная ставка — 29,8% годовых*.

Обратите внимание: оплату услуг связи и ЖКХ некоторые банки расценивают как переводы. Проще говоря, эти операции могут облагаться комиссией, более высокой ставкой и не подпадать под действие грейс-периода

В таблице — примеры карт с беспроцентным периодом на переводы:

|

Карта |

Выпуск и обслуживание |

Грейс-период |

Ставка на переводы |

|

Выпуск — 1 800 рублей. Обслуживание бесплатное. |

До 120 дней. |

69,9 годовых. |

|

|

Бесплатные при оформлении до 31.12.23. |

Грейс-период на переводы начинается с 31 дня с момента оформления карты и составляет 60 дней. |

69,9% годовых. |

|

|

Выпуск бесплатный. Оформление бесплатное до 31.11.23. В остальных случаях — 590 рублей в год. |

До 55 дней. |

30–69,9% годовых. |

|

|

Бесплатные. |

До 200 дней. |

49,9% годовых. |

|

|

Бесплатные (при подключении к программе лояльности «Польза» и при совершении одной покупки в месяц взимается плата 149 рублей в месяц). |

До 120 дней. |

59,9% годовых. |

Как подключить систему быстрых платежей в своем банке?

Возможно, вы удивлены, что до сих пор не слышали об СБП. Ну, во-первых система существует всего два года (причем только один — в полноценном виде), а во-вторых банки не сильно рекламируют этот сервис.

Сейчас к сервису подключено уже 206 банков — это как «большая тройка» (Сбер, ВТБ, Тинькофф), так и множество мелких финансовых организаций. Также с СБП работают некоторые электронные кошельки (Юмани, WebMoney). Полный список вы можете посмотреть на официальном сайте СБП — но ваш банк в нем, скорее всего, есть.

Само подключение очень простое. Как это делать мы расскажем на примере Сбера — но в любом банковском приложении это займет не больше 5 минут:

- Зайдите в «Профиль» мобильного приложения «Сбербанк-Онлайн» (иконка слева сверху).

- Найдите там пункт «Настройки» и нажмите кнопку «Все»

- Внизу найдите пункт «Система быстрых платежей».

- Нажав на него, вы сможете подключить входящие/исходящие переводы. Оплату по QR-коду подключать не обязательно — почему уже рассказано выше.

Все, готово — после подключения сразу можете опробовать систему Кстати, переводить деньги можно не только другим, но и самому себе — если нужно раскидать деньги по картам разных банков. Нужно просто выбрать свой номер телефона и нужный вам банк.

Как перевести через сервис ВКонтакте?

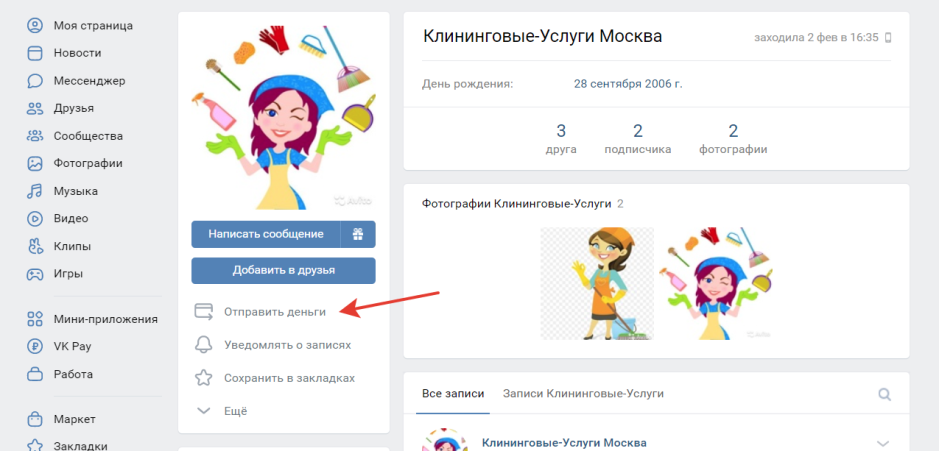

Отправить деньги теперь можно и через социальную сеть ВКонтакте. Для этого вам нужно авторизоваться и перейти на страницу человека, которому хотите отправить перевод. Если он еще не зарегистрирован, то сделать перевод не получится.

На странице друга или компании, услугами которой вы решили воспользоваться, кликнуть «Отправить деньги».

Появится окно, в котором останется указать сумму перевода. После выбрать карту или счет, откуда будут списаны деньги. Далее кликнуть «Отправить деньги» и подтвердить операцию.

Важно! В данном случае получатель сам может выбрать, на какую карту выведет полученные деньги. По СБП он сможет вывести их бесплатно

Если карта в системе не зарегистрирована, потребуется заплатить 3% от суммы перевода, но не менее 50 р.

Комиссия за перевод:

| Mastercard и Maestro | 0%, если сумма перевода от 300 до 75 000 р. в месяц. После превышения лимита 0,6%+20 р. |

| Visa и Мир | 0,75%, минимум 35 рублей |

| VK Pay | 0% |

Лимиты:

- по одной карте не более 150 000 р. в сутки и 600 000 р. в месяц;

- со счета VK не более 15 000 р. за один перевод и 40 000 р. в месяц.

Обратите внимание! На практике деньги переводятся мгновенно. Но, бывают случаи, когда платеж зачисляется в течение нескольких дней

Если такое произошло, то вы можете отклонить перевод и получить деньги обратно.

Оплата по QR-коду

Способ удобен для совершения покупок и перечисления платы за услуги. Он выполняется с помощью графического значка, в котором зашифрованы реквизиты для поступления денег, сумма и её назначение. Если QR-код статический, сумму вводит покупатель. При использовании динамического всё делается автоматически.

Чтобы информация прочиталась, а перевод прошёл, покупателю нужно:

-

•

Открыть на смартфоне Альфа-Мобайл.

-

•

Выбрать соответствующий способ перечисления.

-

•

Навести открывшуюся камеру на шифрованное изображение.

-

•

Убедиться, что находится на странице расчётов.

-

•

Проверить правильность названия торговой точки и суммы или ввести последнюю самостоятельно.

-

•

Нажать на надпись «Оплатить».

-

•

Получить от продавца бумажный чек, а если это онлайн-магазин, то электронный.

Часто задаваемые вопросы

Сколько можно переводить без комиссии через СБП Сбербанка?

До 100 000 рублей в месяц.

Можно ли перевести деньги по СБП с кредитной карты Сбера?

Нельзя, переводы допускаются только с дебетовых карт. Но вы можете перечислить деньги с кредитки на дебетовую карточку и уже с неё отправить через СБП. При этом придётся заплатить комиссию за переводы с кредитки.

Можно ли как-то узнать, что получателю пришли деньги?

Нет, отправитель видит только информацию о списании средств со счёта. Чтобы узнать, дошли ли деньги, нужно обратиться к получателю. Ему приходит смс или push-уведомление.

Как платить в оффлайн-магазинах через СБП?

Зайти в приложение Сбербанка, найти сканер QR-кодов и отсканировать им код на экране терминала в магазине. На экране появится сумма и кнопка «Подтвердить оплату».

Почему не проходит перевод через СБП?

Деньги не отправляются, если у получателя не подключены входящие переводы через СПБ или его банк не является партнёром сервиса. Ещё одна причина – отправитель превысил лимит на переводы.

Деньги ушли со счёта, но другой человек их не получил. Что делать?

Сервис работает круглосуточно, поэтому деньги должны приходить моментально. Если они не поступили через пару минут, сразу обращайтесь в техподдержку обоих банков. Возможно, возникла техническая проблема.

Как работает система быстрых платежей?

Для перечисления через СБП достаточно указать мобильный телефон получателя. Необходимо, чтобы оба участника операции имели банковские счета или карту. Обязательный нюанс: банк должен быть включён в СБП. Но в 2022 году практически все финансовые организации присоединились к платформе, так как она функционирует с 2019 года.

Клиент заходит в банковское приложение, выбирает операцию по номеру мобильного, вбивает нужную сумму и кликает на «Отправить» или «Перевести». Средства через пару секунд оказываются на счёте получателя. При этом отправителю не нужно узнавать и вводить банковские реквизиты со множеством цифр, которые легко перепутать.

Дивный новый «Мир» национальной платежной системы

История началась в 2014 году, когда возникла вероятность отключения России от Visa и MasterCard. Дальше разговоров и единичных прецедентов дело не ушло, но «на всякий случай» ЦБ решил создать НСПК — национальную систему платежных карт, чтобы в случае отключения переводов российские банки смогли продолжать работу.

Александр Смирнов Предприниматель и манимейкер, создатель этого сайта Прим. ред: так как я часто получаю и отправляю деньги, могу заверить, что не всегда переводы идут за минуту. Бывает, что они задерживаются на срок до 5 банковских дней, поэтому фишка мгновенных переводов в СБП меня очень сильно радует.

Формально СБП запущена в 2019 «для улучшения качества обслуживания и повышения конкуренции». Но полноценно заработавшей систему можно считать только в 2020, когда к ней присоединился крупнейший банк России — Сбер.

Суть проста: переводы осуществляются по номеру телефона, между всеми банками, подключенными к СБП. Лишь одно условие — оба участника должны подключить СБП в своем мобильном банке.

Чем выделяется СБП среди других банков и сервисов, через которые переводят деньги?

Переводы мгновенны, 24/7. На самом деле большинство переводов сейчас осуществляется за считанные минуты. Но бывают дни, когда банк перегружен или возникли какие-то проблемы — тогда перевод может «застрять» и придется общаться с техподдержкой. В СБП таких проблем нет.

Нет комиссии до 100 000 рублей в месяц

Важно уточнить — полная отмена комиссии была введена в 2020, как мера поддержки во время пандемии. Поэтому в дальнейшем есть шансы, что комиссия в некоторых банках будет

Но ЦБ даже тогда обещает следить, чтобы комиссии были минимальными.

Неважно, какой картой вы пользуйтесь. Visa, MasterCard, Мир или вообще виртуальная карта — перевод в СБП осуществляется напрямую на банковский счет.

Нужен лишь номер телефона

Никакой иной информации не требуется. Единственное — вам желательно знать, в каком банке у получателя открыт счет, иначе будет выбран банк по умолчанию.

Нельзя автоматически отозвать перевод. Т. к. операция выполняется мгновенно, то вернуть свои деньги получится только с согласия получателя. Причем сама процедура может затянуться.

Как перевести деньги с карты на карту: памятка

- Переводить деньги с карты на карту можно разными способами: через сайт и мобильное приложение банка, по СМС, через банкомат и кассу банка.

- В зависимости от способа перевода, банк может брать комиссию или устанавливать лимит на сумму операции. Стандартно по карте Сбера можно переводить до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода. Через кассу всегда будет комиссия 1,5% от суммы перевода.

- При переводе через СБП можно бесплатно переводить до 100 тыс. рублей в месяц с нескольких карт.

- В приложении можно «стягивать» деньги между счетами одного человека.

- При переводе надо внимательно проверять реквизиты: отменить перевод на карту практически невозможно, а вернуть деньги очень сложно.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую, кредитную карту или карту рассрочки, подобрать подходящий вклад или накопительный счет, больше изучить тему инвестиций, узнать ситуацию на рынке металлов, валюты и недвижимости.

*Здесь и везде условия по картам актуальны на 23.11.23

Инструкция, как переводить деньги через систему быстрых платежей

Пока банки не заявляют о своем желании подключить услуги переводов через СБП для бизнеса и не предоставляют инструкций о совершении переводов. С учетом специфики сервиса можно предположить, что операции будут совершаться так же, как между физическими лицами.

Принцип операции схож во всех банках. В «Сбере» это работает так:

- Выбираете из списка сервисов СБП.

- Указываете идентификатор получателя (номер телефона, если отправляете деньги частному лицу).

- Указываете сумму перевода.

Иногда дополнительно нужно указать банк получателя, если СБП не нашла идентификатор в существующей базе. По желанию можно оставить комментарий к переводу, такой же, как при стандартной операции.

Так выглядит процесс перевода денег физлицу через СБП в «Сбере»

Для бизнеса будет предусмотрен схожий порядок переводов. В качестве идентификатора планируют использовать Merchant ID — уникальный набор символов. Его будут присваивать каждой компании и каждому индивидуальному предпринимателю при заключении договора с банком.

Скорее всего, для переводов между ИП и юрлицами также внедрят дополнительные поля. В них нужно будет указывать назначение платежа, чтобы можно было соотнести его с конкретным договором.

![Как не платить комиссию сбербанку при переводе денег [2024]](http://peresvet-team.ru/wp-content/uploads/a/0/e/a0e6d8436f1eb13eb34a471164c87067.jpeg)