Сколько денег можно переводить с карты на карту Сбербанка физическим лицам без последствий

Для банка важен каждый клиент и учреждение должно защищать его интересы, но только не в том случае, если это идет вразрез с законом. Для того чтобы создать комфортные условия для всех клиентов и при этом противостоять отмыванию доходов, которые были получены преступными способами, существуют определённые лимиты карточных переводов.

Согласно действующему законодательству, в 2021 году также увеличился список различных платежей, за которыми пристально следит Федеральная налоговая служба. Обязательный контроль ведётся за выводом средств с баланса телефона, почтовыми переводами, расчётам по договорам лизинга или аренды, расходам или доходам от азартного бизнеса и сделкам с недвижимостью. Каждая из перечисленных операций тщательно анализируется и проверяется.

Какая максимальная сумма предусмотрена законодательством

Если перевод по картам физических лиц превышает 600 тыс. руб. или он совершается в инвалюте, эквивалентной этой сумме, его могут заблокировать. Это предусмотрено на законодательном уровне Федеральным законом №115-ФЗ «О противодействии легализации доходов…» от 02.07.2021.

Важно отметить, что в данном случае расчёты по сделкам с недвижимостью доступны на сумму до 3 млн руб., тогда как вывод с баланса телефона или почтовый перевод не должен превышать 100 тыс. За нарушение лимита предусмотрены определённые виды блокировок, которые будут рассмотрены ниже

Свободно переводить с карты на карту можно суммы до 600 тыс. руб. Иначе вступает в силу ФЗ№155

Какие действия налоговой и виды блокировок предусмотрены за нарушение лимита

Разумеется, если ваши финансовые действия никак не связаны с пунктами, которые представлены в законе об отмывании денег и финансирования терроризма, вы сможете самостоятельно решить вопрос с незаконной блокировкой, обратившись непосредственно в банк. Однако перед этим стоит рассмотреть виды блокировок для того, чтобы понимать, в каком случае необходимо предпринимать те или иные действия.

Блокировки поделены на следующие категории:

- Временная остановка операции по счёту. В данном случае у клиента нет возможности проводить как приходные, так и расходные операции. Основанием для такой блокировки является арест счетов, связанных с уголовной деятельностью, финансированием терроризма и так далее.

- Частичное приостановление операций, при которых блокируются приходные действия. В данном случае запрещено снятие средств, однако открыта возможность безналичного перевода. В некоторых ситуациях также блокируется онлайн банкинг.

- Приостановка конкретной операции. Такой запрет действует вплоть до устранения причины блокировки.

- Отказ в обслуживании счета одной или нескольких конкретных финансовых операций.

- Расторжение договора и требование перевести средства в другой банк.

Среди них следует отметить неправильное поступление денег от юрлиц, которые находятся в других регионах. Также это может быть связано с поступлением суммы, которая превышает лимиты, подозрительной деятельностью по типу некорректного поступления большого количества небольших сумм, нахождению владельца в чёрном списке, получение денег незаконными платежами и многое другое.

Данные поправки в законе напрямую нацелены на то, чтобы усложнить деятельность коррупционеров и тех людей, которые ведут бизнес, уклоняясь от налогов или не проводя регистрацию. Благодаря этому становятся сложно проводить финансовые операции в крупных суммах или легализовать доходы, которые получены неофициальным путем.

Если вы, например, получаете зарплату в «конверте», то в таком случае следует обсуждать с работодателем другие условия, ссылаясь на прямые нарушения трудовых соглашений. Представители Федеральной налоговой службы стараются отслеживать все подозрительные операции и по их распоряжению банковские организации блокируют все карты, на которых проводятся сомнительные переводы.

Однако если любые финансовые операции входят в лимиты, это не вызовет каких-либо проблем и совершенно неважно, что именно вы делаете, переводите деньги своим родственникам, даёте в долг, выделяете средства на подарки, принимаете оплату за продажу личных вещей и так далее

Как перевести крупную сумму в другую страну? «Традиционные способы»

Центробанк РФ опубликовал новые правила 7 июня 2022 г., которые действовали до 30 сентября, согласно им, физические лица в течение календарного месяца могут осуществлять переводы на свои счета или другим лицам за рубежом, если сумма не будет превышать 150 тысяч долларов США.

Подробнее об ограничениях мы расскажем ниже, а для начала перечислим работающие способы перевести деньги из России в другие юрисдикции.

SWIFT

Если против российского банка не объявлены санкции со стороны страны-получателя перевода (а), российский банк не отключен от системы SWIFT (б) и российский банк по-прежнему может пользоваться своим корреспондентским счетом за рубежом в стране-получателе перевода (в), то теоретически можно провести трансакцию из России в другое государство традиционным банковским SWIFT-переводом.

На практике у разных банков могут возникать некоторые проблемы при проведении операции. Трансакции из России в другие юрисдикции не всегда проходят. Не всегда они осуществляются быстро. Перевод через систему SWIFT и раньше был «не очень быстрым вариантом», по причине обязательной для банков-посредников процедуры проверки. Сейчас известны случаи, когда операции осуществлялись две недели, или когда банк-отправитель принимал перевод, но средства возвращались, потому что зарубежный банк со стороны страны-получателя средств отказывался принимать перевод из России.

Кроме того, банк получателя может запросить документы о происхождении средств. Максимальная сумма возможного перевода из России в другие страны в отдельных банках может оказаться невелика.

Рекомендуем уточнить в своем российском банке возможность провести такую операцию (страна-получатель, ограничения) и попробовать перевести небольшую сумму.

Банковский перевод в Армению, Беларусь, Киргизию или Таджикистан

В отдельных случаях возможен перевод денег с карты «Мир» на карту в зарубежном банке, если банк получателя средств находится в Армении, Беларуси, Киргизии или Таджикистане и подключен к платежной системе «Мир». В теории.

На практике рекомендуется попробовать отправить небольшую сумму. Не исключено, что вам повезет.

Платежные системы, биржи

Перевести деньги из России в другие страны в данной ситуации проще через платежную систему.

Не все платежные системы и платформы прекратили работать с клиентами из России. На момент написания статьи продолжают функционировать:

- Золотая Корона (koronapay);

- Контакт;

- Юнистрим;

- Binance;

- QIWI-кошелек;

- Webmoney.

Любая сводная информация быстро устаревает, поэтому рекомендуется обратиться непосредственно к документам на сайтах этих платежных систем и бирж. Ключевая информация, которая вам нужна:

- возможность перевода в ту страну;

- возможность вывода денег на карту / счет в банке в другой юрисдикции;

- ограничения.

Ограничения по этим типам трансакций из России в другие страны существуют как со стороны платежных систем, так и со стороны российского законодательства. Отдельные ПС работают не со всеми странами.

Об ограничениях подробнее расскажем ниже.

Сервисы для международных транзакций

Число сервисов, позволяющих переводить деньги между Россией и другими странами, включая «недружественные» (наложившие санкции), с каждым днём уменьшается. Приостановили свою работу PayPal, Paysend, Wise, а также Western Union: это то, что находится в числе самых крупных и известных сервисов.

Альтернативы есть, но зачастую с меньшей географией покрытия и различными ограничениями. Плюс нужно активно мониторить новости — те сервисы, которые работают сегодня, завтра могут последовать за остальными и остановить деятельность в отношении россиян.

Мнение экспертаСергей Сухоставецдиректор по развитию бизнеса «Рокет ворк»

Можно воспользоваться сервисом Skrill, который всё ещё открывает аккаунты россиянам, но вывести с него деньги на «Мир» или российский Visa или MasterCard не получится: придётся прибегать к помощи p2p-переводов и криптовалюты. Найти предложения можно на сайте BestChange.

class=»jsx-3078211596 divider h2UC9xKP»>

Отключение от SWIFT не затронуло систему Contact: он позволяет проводить переводы из России в другие страны и наоборот, однако только между физлицами. Суммы не должны превышать $5000 в месяц.

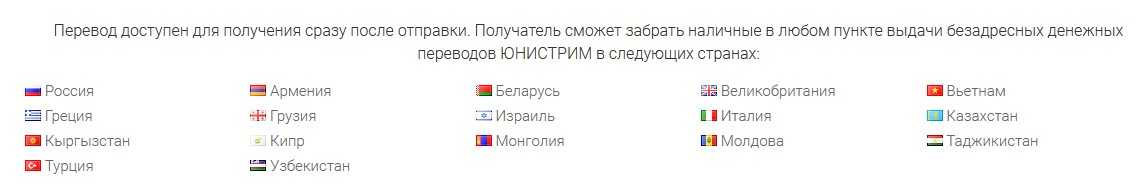

Продолжает работать Unistream, правда, в условиях санкций количество доступных стран, куда можно отправить деньги, в нём сократилось. В основном остались Ближнее Зарубежье, а также Греция, Италия, Кипр, Сербия, Филиппины, Великобритания. Максимальная сумма перевода — 300 000 рублей.

Другой популярный сервис — «Золотая корона» (KoronaPay), работающий в России, СНГ и Европе. Переводы можно совершать на сайте и в мобильном приложении, а также в офисах: в России они находятся в точках обслуживания МТС, «Билайн», и в банках. Деньги зачисляют на карту или выдают наличными. Здесь снова проблема в том, что KoronaPay не проводит транзакции между юрлицом и физлицом: только между физлицами.

Санкции пока не коснулись и сервиса Solar Staff, который предназначен для выплат фрилансерам (самозанятым) на карты или электронные кошельки. Но для этого надо зарегистрироваться на сайте сервиса и составить документы на сделку с подрядчиком, чтобы провести оплату.

Мнение экспертаПавел ШинкаренкоCEO Solar Staff

Самый главный аспект — это статус резидента или нерезидента на момент получения вознаграждения. Для резидентов РФ возможен перевод денежных средств по ГПХ на карту или счёт внутри банковской системы РФ. При этом им запрещено получать переводы в валюте на свои счета и кошельки, открытые в банках или иных организациях финансового рынка за пределами РФ. Для нерезидентов таких возможностей нет.

class=»jsx-3078211596 divider h2UC9xKP»>

Перевод из Европы в Россию через системы денежных переводов

После ввода санкций для россиян были доступны три компании, которые занимаются переводами. Однако на 2023 год из большинства стран Европы (по крайней мере, крупных – Германии, Испании и т. п.) отправить перевод в Россию через эти системы уже нельзя. Даже несмотря на то, что на сайтах сервисов страны все еще указаны в списках, доступных для переводов.

Поэтому, как и в случае с переводом через SWIFT, сначала попробуйте произвести транзакцию с минимальной суммой.

«Юнистрим»

На данный момент платежная система заявляет, что работает с 17 странами:

Из которых 7 европейских (если не считать Грузию):

- Беларусь (о переводах из России в Беларусь мы также писали);

- Греция;

- Кипр;

- Великобритания;

- Турция;

- Молдова;

- Италия.

Как и в других похожих системах, тут нельзя переводить средства, которые связаны с осуществлением предпринимательской деятельности, от участия в бизнесе, связанных с получением дохода от ценных бумаг, по инвестиционным вкладам.

Основные параметры переводов:

- сумма – от 50 до 300 000 рублей;

- перевод в России можно получить только в рублях (даже если отправлен он в евро или в долларах);

- компания пересчитывает сумму в рубли по актуальному курсу;

- перевод идет за несколько минут.

Комиссия за перевод зависит от страны отправки. Например, если отправить из Италии в Россию 5000 рублей, отправитель заплатит 814,87 евро суммы перевода и 5,66 евро комиссии – это 0,7% от суммы. Правда, конвертация в рубли будет идти по курсу 61,36 – тогда как даже официальный курс ЦБ на 1,5 рубля выше.

Чтобы отправить деньги, отправитель должен прийти в банк, осуществляющий подобные переводы и назвать реквизиты получателя: страну, город, ФИО, номер телефона. В России получить перевод можно в кассе «Юнистрим», в офисе банка-партнера, в «Почта Банке», «Россельхозбанке», и т.д.

Отметим, что недавно на сервис были жалобы — некоторые клиенты не могли забрать перевод, который по каким-то причинам не мог получить адресат.

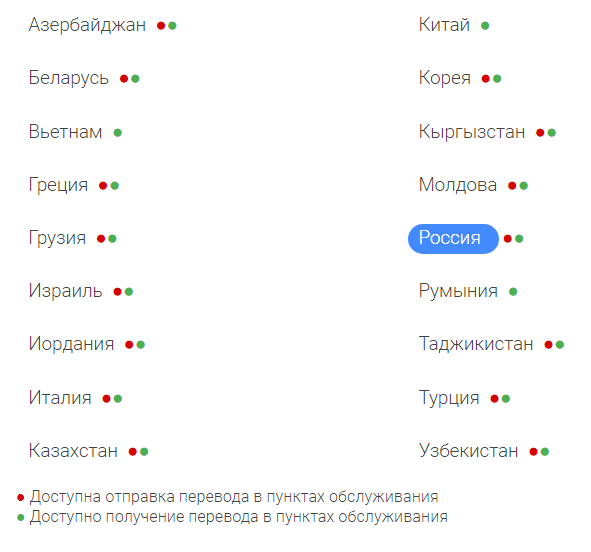

«Золотая корона»

На эту систему все чаще жалуются пользователи в последнее время – из большинства стран Европы отправить перевод в Россию становится невозможным. Несмотря на это, на сайте Золотой короны переводы доступны для нескольких стран, включая европейские:

В этой системе отправить деньги из Европы в Россию можно только с карты в приложении. То есть, нужно иметь карту местного банка или попросить кого-то отправить со своей карты (наличные переводы в Россию есть только из Узбекистана).

Основные параметры переводов:

- сумма перевода – от 4 до 5000 евро;

- комиссия – зависит от направления, а при конвертации валюты ее нет. Правда, и курс будет не таким выгодным, как даже у «Юнистрима»;

- отправка только с карты, получение возможно на карту или наличными.

Например, сейчас, чтобы в России получить 50 тысяч рублей, нужно отправить из Италии 839,77 евро без комиссии – то есть, за 1 евро система дает всего 59,54 рубля.

Перевод можно сделать, установив приложение с сайта, после этого заполнить поля со страной-отправителем, реквизитами получателя и суммой. Перевод уменьшается на сумму комиссии в соответствии с тарифами (если эта комиссия есть).

Для получения перевода можно воспользоваться путеводителем на сайте, чтобы выбрать удобный пункт выдачи. При желании можно зачислить перевод на карту.

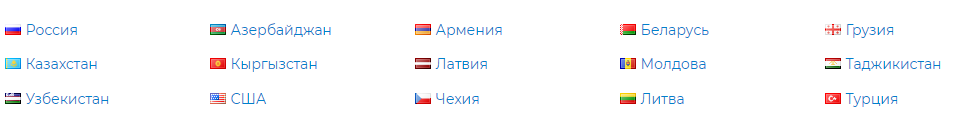

«Контакт»

Еще одна система денежных переводов, как вариант перевода денег, позволяющий физическому лицу получить средства и-за границы. Contact совершает транзакции между 15 странами:

На сервисе не установлено ограничений по минимальной и максимальной сумме. Она зависит от государства, из которого будет отправлен перевод. Для совершения транзакции производится проверка данных получателя и отправителя, которая может занимать по времени от нескольких минут до одних суток.

Комиссия зависит от страны, из которой идет перевод. Например, если отправлять деньги из Латвии, комиссия составит:

- в рублях – 1,5% от суммы, максимум 2250 рублей;

- в долларах – 1,5% от суммы, максимум 75 долларов.

Чтобы сделать перевод, нужно посетить центр обслуживания, назвать оператору страну, куда будет отправляться перевод, ФИО получателя, сумму переводимых средств. После отправки денег оператор сообщит контрольный код, который следует отправить получатели. При помощи него он сможет получить деньги.

На сайте имеется путеводитель по пунктам выдачи денежных переводов, при помощи которого можно выбрать ближайшее отделение.

Указ Путина о запрете банковских переводов за рубеж: чем обернутся ограничения

Ограничения на вывод валюты нужны, чтобы остановить отток капитала физлиц и юрлиц за рубеж, сказал РБК партнер налоговой практики BMS Law Firm Давид Капианидзе. «Но вряд ли идея контрсанкций — запретить переводы родственникам. Скорее всего, власти предусмотрят исключения и оговорки. Возможно, допустят переводы от физлиц физлицам на небольшие суммы», — рассуждает юрист.

На фоне введенных санкций власти максимально заинтересованы в том, чтобы валюта из страны не уходила, так как ее приток в Россию ограничен, соглашается член Ассоциации юристов России Дмитрий Уваров. На это направлены положения указа, которые запрещают как перечислять валюту на банковские счета за рубежом, так и пользоваться зарубежными системами денежных переводов, такими как, например, Western Union. То есть если «поставщик платежных услуг» зарегистрирован где-то кроме России, перевод валюты с его помощью будет невозможен: резидентам придется отправлять за границу рубли и терять средства на конвертации, полагает Уваров.

«К сожалению, из текста указа неясно, что понимается под иностранной платежной системой. Так, непонятно, будет ли расцениваться как иностранная платежная система, если оператор платежной системы является российским юридическим лицом, созданным оператором иностранной платежной системы. Исходя из логики указа думается, что в любом случае, если платежная система связана с иностранной платежной системой, то ее нельзя будет использовать для перевода иностранной валюты», — говорит адвокат, партнер коллегии адвокатов «Ионцев, Ляховский и партнеры» Игорь Дубов.

Указ не затронет иностранные компании, владельцы которых — россияне (КИК), считает старший советник Hill Consulting Сергей Нестеренко: «Такие компании и ранее использовались для хранения средств в зарубежных банках с целью снятия ограничений российского валютного контроля».

Документ коснется платежных систем, которые используют небольшие компании и фрилансеры: Paysera (она уже отказалась работать с российскими клиентами), Paysend, Cardpay, Payoneer и PayPal, которые в том числе позволяли осуществлять переводы с карты на карту в разных странах, указывает Нестеренко. Среди других сегментов, попадающих под ограничения, — перечисление зарплаты на зарубежные счета от работы на иностранные компании, а также зачисления на брокерские счета дивидендов или выручки от продажи финансовых инструментов.

По оценке Капианидзе, мигрантов, перечисляющих деньги семьям в другие страны, ограничения не коснутся, потому что они не являются резидентами России. Указанные ограничения могут затронуть только мигрантов, отвечающих признакам валютного резидента России, например, если они постоянно проживают в России на основании вида на жительство, считает адвокат, советник юридической фирмы Vegas Lex Илья Шенгелия.

Указ может затронуть и иностранцев, если с точки зрения валютного законодательства они являются резидентами, то есть имеют вид на жительство, добавляет Дубов.

В начале 1990-х было время, когда нужно было получать разрешение ЦБ на открытие счета за рубежом, но тотального запрета на зачисления на такие счета никогда не было, напоминает Нестеренко. Он полагает, что это временная мера.

II. Какие суммы и с соблюдением каких требований могут быть переведены между гражданами России – супругами или близкими родственниками со счетов (вкладов) в российских банках на счета (вклады) в иностранных банках?

Нормы пп. «ж» п. 9 ч. 1 ст. 1, п.п. 1, 17 ч. 1 ст. 9, ч. 5 ст. 12 Закона № 173-ФЗ позволяют свободно и без ограничений переводить средства (как в российских рублях, так и в иностранной валюте) между гражданами России – супругами или близкими родственниками со счетов (вкладов) в российских банках на счета (вклады) в иностранных банках.

Но по данному вопросу в настоящее время действуют введенные в рамках «специальных экономических мер» дополнительные меры валютного регулирования:

1. Согласно введенным ЦБ РФ ограничениям граждане России имеют право в течение календарного месяца перевести со своего счета (вклада) в российском банке на иностранный счет (вклад) не более 1 млн. долларов США или такую же сумму в эквиваленте в другой иностранной валюте (Информация Банка России от 30.06.2022, Информация Банка России от 29.09.2022). Такие ограничения установлены по 31 марта 2023 года, но, возможно, в последующем будут продлены. На рублевые переводы данные ограничения не распространяются.

По смыслу введенных ЦБ РФ ограничений вышеуказанный общий лимит переводов за календарный месяц применяется и в тех случаях, когда гражданин России переводит иностранную валюту с нескольких своих счетов (вкладов) в российских банках.

2. В соответствии с пп. «б» п. 3 Указа Президента РФ от 28.02.2022 № 79 (ред. от 09.06.2022, с изм. от 08.08.2022) и пп. «б» п. 1 Указа Президента РФ от 05.07.2022 № 430 резидентам (в т.ч. гражданам России) по общему правилу запрещено перечислять/зачислять средства на иностранные счета (вклады), если такие средства получены в виде дивидендов по акциям российских акционерных обществ либо при распределении прибыли российских обществ с ограниченной ответственностью, хозяйственных товариществ и производственных кооперативов.

ЦБ РФ сформулировал некоторые разъяснения в отношении данного запрета:

а) вышеуказанный запрет распространяется на случаи зачисления иностранной валюты на иностранные счета (вклады), но при этом такой запрет применяется независимо от валюты, в которой инициирован перевод (иностранная валюта или российские рубли) (Письмо Банка России от 19.08.2022 № 03-12/7976);

б) вышеуказанный запрет распространяется, в том числе, на случаи, когда полученные в виде дивидендов (распределенной прибыли) средства до перевода на иностранные счета (вклады) переводились внутри России (российские банки должны выявлять связь переводимых на иностранные счета (вклады) средств с ранее полученными дивидендами (распределенной прибылью)) (п. 1.3 Официального разъяснения Банка России от 05.09.2022 № 9-ОР, Письма Банка России от 19.08.2022 № 03-12/7976, от 09.08.2022 № 03-12-4/7594);

в) вышеуказанный запрет применяется вне зависимости от даты получения дивидендов (распределенной прибыли) (Письмо Банка России от 19.08.2022 № 03-12/7976). Т.е. согласно этой позиции ЦБ РФ запрет распространяется даже на дивиденды (распределенную прибыль), полученные до принятия Указа Президента РФ от 05.07.2022 № 430.

Но вышеуказанный запрет не применяется в случаях:

а) если средства перечисляются/зачисляются резидентами – физическими лицами на счета (вклады) в иностранных банках, являющихся дочерними обществами российских банков (Выписка из протокола заседания подкомиссии Правительственной комиссии по контролю за осуществлением иностранных инвестиций в Российской Федерации от 10 августа 2022 года № 78/1 (доведена Минфином России 17.08.2022 № 05-06-10/ВН-42064));

б) если получено индивидуальное разрешение Правительственной комиссии (пп. «б» п. 1 Указа Президента РФ от 01.03.2022 № 81 (с изм. от 15.10.2022), Правила, утвержденные Постановлением Правительства РФ от 06.03.2022 № 295 (ред. от 23.12.2022)).

Советы, как пользоваться счетом законно

Не превышать ежемесячный лимит переводов в $1000 000 с российского счета на зарубежный. Способ подходит тем, кто получает оплату в рублях и хочет собрать финансовую подушку на иностранном счете

Важно отметить, что лимит распространяется на переводы со всех ваших российских счетов на зарубежный.

Допустим, превышением лимита будет считаться, если вы переведете по $1000 000 со своего российского счета в «Райффайзен» и «Тинькофф» на счет в зарубежном банке. Будет считаться, что вы перевели суммарно $2 млн, — что нарушает закон.

Зачислять на иностранный счет рубли и валюту в результате конвертации рублей. Способ подходит тем, у кого есть зарубежный счет, валюта которого — российские рубли. Но мало где в мире открывают счета в российских рублях. При этом также могут быть невыгодные курсы при конвертации валюты.

Например, у вас есть рублевый счет в грузинском банке Credo. Вы переводите на этот рублевый грузинский счет рубли с рублевого счета в российском «Тинькофф». Такое зачисление рублей на рублевый счет в грузинском банке Credo будет законным.

Еще, кроме рублевого счета, у вас есть долларовый счет в грузинском банке Credo. Вы можете такие рубли конвертировать в доллары. И зачисление долларов на долларовый счет в результате такой конвертации будет законным.

Заключить с зарубежным клиентом трудовой договор вместо договора об оказании услуг. Способ подходит тем, кто получает оплату в валюте и является валютным резидентом РФ. Если вы перейдете с позиции подрядчика на роль штатного сотрудника, то сможете на законных основаниях получать зарплату в валюте на свой зарубежный счет.

Зачислять на задекларированные зарубежные счета собственную валюту со старого зарубежного счета. Способ подходит тем, у кого до нововведений в валютное законодательство были счета в иностранных банках. При этом есть два условия, которые должны при этой операции выполняться одновременно:

- счёт, с которого уходят деньги должен быть открыт до 1 марта 2022 года;

- счёт, на который приходят деньги, должен быть задекларирован.

Например, на свой счет в грузинском банке Bank of Georgia вы можете зачислить валюту со своего счета в британском банке Citi. При этом счет в британском банке Citi открыт в 2020 году, а счет в грузинском банке задекларирован в налоговой. Это будет законно.

Если не задекларировать счет в грузинском банке Bank of Georgia, зачисление незаконно. Если счет в Citi открыт после 1 марта 2022 года, такое зачисление тоже было бы незаконным. Надо соблюсти два условия сразу.

Зачислять на зарубежные счета в дружественных странах собственную валюту с любого своего зарубежного счета. Способ подходит тем, у кого есть счета в иностранных банках в дружественных странах. При этом есть два условия, которые должны при этой операции выполняться одновременно:

- оба счета должны быть задекларированы;

- счёт, на который приходят деньги, должен быть в дружественной стране.

Банки с переводом денег за границу, работает SWIFT

Газпром, ОТП банк, Райффайзен банк, Россельхоз банк, и многие банки, которые даже не на слуху, могут переводить деньги за границу по SWIFT переводам — это нужно проверять по факту обращения в банк, там вам подскажут актуальные условия на дату обращения. Звоните в банк и спрашиваете.

SWIFT работает у тех банков, которые обслуживают продажи ресурсов и товаров на которые санкции не наложены, или крайне нужны зарубежным странам (США, Европа).

Системы денежных переводов Western Union, CONTACT, Золотая Корона, Юнистрим,

Через систему переводов типа Western Union, CONTACT, Золотая Корона, Юнистрим. Вспомним, как делают гастарбайтеры у нас в стране, они пользуются системами переводов денег по фамилии имени отчеству и адресу получателя. Так вы минуете открытие собственных счетов. Нужные документы для перевода: паспорта.

Кратко: Наличными (наликом) сдали деньги в кассу платежной системы для отправки в конкретную страну, конкретному лицу. И второй человек в другой стране пришёл в кассу и получил по паспорту перевод — карта не нужна в таком случае.

Остаётся конечно вопрос, как переводит деньги сама платежная система, но как и раньше, вариант, что физически деньги не переводят, а используют кассу в одной стране и кассу в другой стране. Так одна касса набирает переводы в рублях, а вторая касса находится в нужной вам стране и набирает там переводы в валюте той страны. Потом кассы каждый день подводят итоги и распределяют полученные деньги для выдачи тут же в месте нахождения кассы, но уже тем кому отправляли деньги.

Переводы в одном банке без открытия счета

На основании 173-ФЗ резиденты могут перевести деньги за рубеж в эквиваленте не более 5 000 $ в сутки в одном банке без открытия счета. Это касается переводов физлицам и компаниям, в том числе при расчете за услуги или товар. Если требуется перевести большую сумму, необходимо:

- открыть счет в банке

- предоставить основания для совершения платежа

- подтвердить происхождение средств

Криптовалюты

Переводы в криптовалюте или на крипто кошелек заводят криптовалюту, а потом передают доступ к кошельку нужно стороне. Но это опасный вариант, т.к. не однозначность законов в отношении криптовалюты в разных странах, может вам навредить. Кроме того курсы криптовалюты очень волатильны, часто изменяются курсы на большие значения. Сумма может стать серьёзно меньше или больше. Как повезет.