Личный кабинет налоговая посмотреть сколько начислили налоговый вычет

В положениях законодательных акт нет четкого алгоритма подачи запроса на получение информации об остатке вычета, поэтому процедура осуществляется в общем порядке, в соответствии с требованиями конкретного органа ФНС. Во всех случаях документом, обязательным для предоставления, является паспорт. Также требуется Ваше личное присутствие. Дополнительно работники ФНС могут затребовать заполнение заявления на получение данных о вычете. Срок ответа устанавливается индивидуально в каждом органе фискальной службы и, как правило, составляет 14 календарных дней (2 недели), но не должен превышать 30 дней.

Шаг 1. Зарегистрируйтесь на сайте ФНС. Если у Вас нет регистрации на сайте ФНС, и первоначальную декларацию на возврат налога Вы подавали лично (на бумажном носителе), то Вам следует отправиться в налоговую с паспортом и ИНН (см. → Как узнать ИНН физического лица в 2022). На основании предоставленных документов сотрудниками ФНС будет осуществлена Ваша регистрация в базе налогоплательщиков.

Возможности и функции

Самое главное преимущество ЛК ФНС для физических лиц в том, что не нужно никуда ходить, чтобы производить расчеты или запросы с налоговой службой. Все отчисления, которые от вас должны идти в бюджет, собираются на защищенной персональной страничке. Также там доступны такие опции как:

- Формирование деклараций и их подача в орган – дистанционно.

- Запросы справок и вычетов с возможностью печати официальных решений и постановлений по вашему вопросу.

- Списки имущества, облагаемого налогом, с конкретными цифрами – за что и когда платить.

- Сама оплата через сервисы банков-партнеров (можно оплачивать с банковской карточки).

- Просмотр истории зачисления ваших оплат в бюджет страны.

- Отправка письменных электронных обращений в службу и консультации.

Главная страница

Показывает настоящее положение дел – сколько вы должны за расчетный период, есть ли у вас вообще какая-то задолженность перед государством и т.д. Также здесь отображается:

- Номер вашего ИНН.

- Ваше ФИО.

- Количество дней до уплаты налоговой суммы.

- Ссылки на другие категории кабинета.

- Кнопка «Конверт» для отправки сообщений и переписки с ФНС.

- Кнопка «Оплатить», которая откроет страничку для оплаты суммы через интернет.

Мои налоги

Раздел, который собирает детализированную информацию обо всех налогах. Здесь можно посмотреть, почему вам назначили к оплате именно такую налоговую сумму, как указана на главной странице – за что именно, за какой период и по какому типу налога.

Для удобства тут выделяют дополнительные разделы налогово в общем списке – транспортный, имущественный и т.д.

Также, если вы не понимаете, как именно сформировалась сумма в таблице Моих налогов, вы можете нажать на значок вопроса рядом с ней – перед вами выскочит окно с формулой, в которой будут подробно прописаны все значения и даны пояснения к ним. Это очень удобный наглядный инструмент.

Также здесь есть дополнительная вкладка «Налог на доходы» — там собирается информация, основанная на вашей поданной декларации (как 2, так и 3 НДФЛ). В этом разделе можно проверить, платит ли за вас налоги работодатель или нет, и в каком объеме.

Важно! К сожалению, функционал кабинета может показывать ошибки в этом разделе – чаще всего пользователи сталкиваются с прописанной двойной суммой налога. Чтобы уточнить, почему вам начислили два раза, либо начислили неправильно, нужно отправить в ФНС обращение со скриншотом страницы из кабинета, где вы заметили неточность

Мое имущество

Большой второй раздел «Имущество» собирает в себе все данные о том, чем вы владеете, и какой налог с каждого объекта необходимо оплачивать и в какой срок. Здесь можно увидеть:

- Характеристики объекта.

- Историю начислений налога на объект.

- Формула-описание расчета за нынешний налоговый период. Все значения объекта подставляются в нее автоматически.

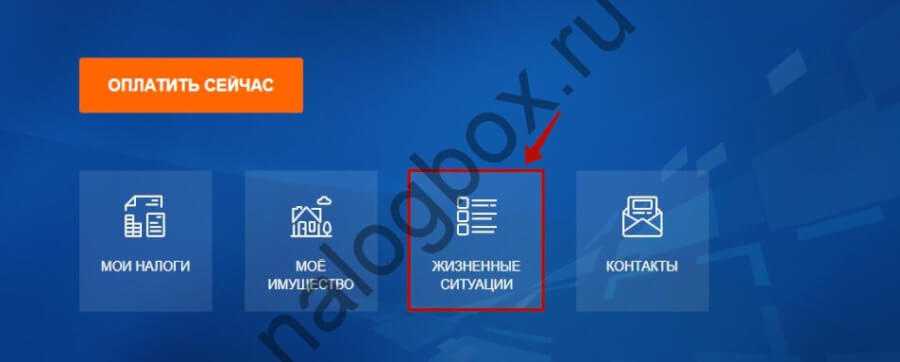

Жизненные ситуации

Третий и самый большой раздел. «Жизненными ситуациями» налоговая служба назвала все административные и другие действия, которые у вас может возникнуть нужда совершить без личного присутствия в ФНС. Через раздел можно:

- Решить вопросы с ошибками в данных в личном кабинете.

- Решить вопросы с неправильным начислением налога, подав документы на перерасчет.

- Направить заявления о положенной льготе.

- Запросить вычет.

- Подать жалобу в орган – обращение в свободной форме.

- Сформировать и подать декларацию о доходах.

Контакты и общий профиль

Последний раздел, в котором можно посмотреть адреса и время приема налоговых органов, а также адреса для направления писем и обращений на физических носителях.

Кроме этого, в Личном кабинете можно открыть и общий профиль вашей учетной записи – с главной страницы нажать на иконку рядом с вашим именем. В профиле можно редактировать и вносить информацию – не всю, но, например, о счетах, которые у вас есть заграницей и о которых налоговая должна быть осведомлена.

Оформление вычета через личный кабинет на сайте налог.ру

Первым делом при подаче заявления через сайт налог.ру заполните все необходимые документы и изучите перечень бумаг, требуемых для оформления вычета. Кроме того, если вы раньше никогда не заполняли документы самостоятельно, на сайте найдите раздел «Примеры заполнения деклараций» и нажмите кнопку «Посмотреть». После того как документ будет заполнен, подайте декларацию через личный кабинет и приступайте к оформлению заявки на получение вычета.

ФОТО: shtrafsud.ruПри первом оформлении, если у вас ещё нет действующего личного кабинета на сайте ФНС или «Госуслуги», вам может потребоваться визит в налоговую службу для проверки данных и открытия кабинета. Однако в дальнейшем все действия вы сможете совершать онлайн

ФОТО: shtrafsud.ruПри первом оформлении, если у вас ещё нет действующего личного кабинета на сайте ФНС или «Госуслуги», вам может потребоваться визит в налоговую службу для проверки данных и открытия кабинета. Однако в дальнейшем все действия вы сможете совершать онлайн

Пошаговая инструкция по оформлению вычета через личный кабинет на сайте налог.ру:

- Заполните на сайте в личном кабинете налоговую декларацию по общепринятой форме – 3-НДФЛ.

- По месту работы обратитесь в бухгалтерию и получите справку 2-НДФЛ с указанием суммы уплаченных налогов за год.

- Подготовьте сканы всех основных документов, подтверждающих, что сделка состоялась. Приложите к заявлению выданное вам свидетельство о государственной регистрации недвижимости или другие документы, подтверждающие, что вы являетесь собственником жилья.

- Отправьте полностью заполненную налоговую декларацию вместе со сканами всех документов через личный кабинет.

Получить вычет может только налогоплательщик, поэтому если вы трудоустроены официально и уверены в надёжности своего работодателя, то при покупке квартиры, комнаты или дачи подавайте документы для оформления имущественного налогового вычета.

После того как вы уже подали декларацию, вы можете проверить, на какой стадии рассмотрения находится ваше заявление, а также исправить любые допущенные ошибки, если заявка будет возвращена вам на корректировку.

Для того чтобы убедиться, что ваше заявление принято и рассматривается, перейдите в раздел «Подать декларацию 3-НДФЛ», через который вы ранее заполняли документ. В открывшемся меню появится пункт «Мои декларации». Нажмите на кнопку, чтобы увидеть все декларации, поданные вами в налоговую службу. В этом же пункте меню вы можете нажать на нужный номер документа и узнать все необходимые подробности.

Если вы хотите получить денежные средства на ваш банковский счёт, заранее позаботьтесь о том, чтобы открыть его в государственном банке, а при заполнении заявления нажмите кнопку «Вернуть средства на банковский счёт». Вам придётся указать реквизиты: БИК банка, полное наименование банка по договору и номер вашего счёта. Постарайтесь проверить все данные до отправки заявления и исправьте все ошибки, чтобы сократить срок рассмотрения заявки.

Вы можете быть уверены в том, что сделали всё правильно, только в том случае, если после нажатия кнопки «отправить» увидите в личном кабинете статус «Отправлено» рядом с декларацией и заявлением на получение имущественного налогового вычета.

Личный кабинет юридического лица

https://lkul.nalog.ru

В отличие от предыдущих трех сервисов, для подключения к сервису «Личный кабинет юридического лица» необходимо получить квалифицированную электронную подпись (далее КСКПЭП) в аккредитованном удостоверяющем центре или в ФНС.

Кстати, с 1 июля 2021 года вы можете бесплатно получить электронную подпись в налоговой инспекции .

Личный кабинет налогоплательщика — юридического лица Личный кабинет налогоплательщика — юридического лицаЭтот интернет-сервис позволяет:

- получать актуальную информацию о недоимке по налогам, о суммах начисленных и уплаченных налогов, о наличии переплат, просроченных платежей, о решениях, принятых налоговым органом, о неисполненных налоговых требованиях налогоплательщиков, о мерах по взысканию задолженности;

- получить выписку из ЕГРН в отношении самого юридического лица;

- отправлять запросы и получать справки о состоянии расчетов по налогам и действиям по сверке расчетов по налогам, пеням и штрафам;

- получать услуги по регистрации и снятию с учета организации на сайте обособленного подразделения;

- направляет документы для государственной регистрации юридических лиц или внесения изменений в сведения в ЕГРЮЛ;

- получать информацию о ходе исполнения заявлений и запросов, самостоятельно контролировать сроки оказания услуг налоговым органом.

Возможности личного кабинета ФНС для физических лиц

С помощью ЛК физлица могут контролировать начисление и оплату налогов, передавать ФНС документы, в том числе декларировать доход, оформлять имущественные вычеты, загружать и выгружать чеки, а также отправлять обращения в техническую поддержку налоговой службы.

Узнать номер своего ИНН

ИНН физлица отражается вверху справа главной страницы профиля, виден сразу после авторизации. Чтобы получить свидетельство ИНН:

зайдите в соответствующий раздел;

- получите ключ ЭП или подключите к своему устройству носитель с ЭП;

- если используете электронную подпись в первый раз, следуйте инструкции.

Оплата налоговой задолженности

Чтобы оплатить задолженность по налогам, необходимо:

перейти в раздел «Налоги»;

- нажать «Пополнить баланс», чтобы внести на счёт необходимую сумму — это можно сделать и в том случае, если у физлица нет долгов для погашения и предстоящих выплат;

- в строке «Всего к уплате» отражена сумма, которую нужно перечислить в бюджет;

- в строке внизу поставьте галочку в знак согласия с правилами обработки персональных данных;

- если хотите внести аванс, введите сумму вручную;

оплата проходит через Gazprom Pay, необходимо ввести реквизиты карты (номер, CVV-код, срок действия) и нажать «Оплатить»;

чтобы привязать реквизиты карты для будущих платежей, в окне «Запомнить мою карту» поставьте галочку.

Получение справки о доходах

Чтобы заказать справку о доходах, необходимо:

навести курсор на раздел «Доходы и вычеты», перейти на пункт «Доходы»;

нажать на кнопку «Справки о доходах», чтобы сформировать документ.

Информация за прошлый год в личном кабинете будет доступна в полном объёме не ранее июня текущего года. Справка выдаётся по форме 2-НДФЛ за указанный период. После того как документ сформируется, его можно скачать на своё устройство.

Сведения об имуществе

Для получения сведений об имуществе, находящегося в собственности физлица в ЛК необходимо:

- перейти в раздел «Имущество»;

- в левой вкладке выбрать вид имущества для налогообложения — недвижимость, земельный участок, транспорт или перейти по вкладке «Все виды имущества»;

в правой вкладке нужно указать, какое имущество вас интересует — действующее, снятое с учёта или оба вида.

По выбранному имуществу можно сделать несколько действий, в том числе уведомить о льготном объекте или оформить льготу. Если какое-то имущество не отражается в ЛК или отражается неверно, необходимо обратиться в ФНС.

Может быть и обратная ситуация — будет отражаться тот объект, который не принадлежит физлицу. В этом случае также необходимо уведомить ФНС. Для отправки обращения онлайн слева есть специальные разделы.

Подача декларации 3-НДФЛ

Чтобы задекларировать доходы, необходимо:

перейти в раздел «Доходы и вычеты», нажать «Декларации»;

- затем нажать кнопку справа «Подать декларацию» и выбрать пункт «Заявить доход», «Получить вычет» или «Подать декларацию 3-НДФЛ»;

- в последнем случае можно выбрать формат подачи — заполнение онлайн или загрузка готовой формы;

в любом из вариантов необходимо использовать ключ электронной подписи.

Получение реквизитов ИФНС

Получить реквизиты ИФНС можно без входа в личный кабинет на сайте www.nalog.ru в специальном сервисе. Здесь необходимо:

- выбрать статус — физлицо, компания или предприниматель;

- ввести адрес;

- выбрать код ИФНС из справочника в соответствии с регионом;

- нажать «Далее».

С помощью личного кабинета это можно сделать следующим образом:

- перейдите в профиль;

- нажмите на раздел «Сведения» — «Инспекции»;

- отобразится список налоговых инспекций, которые соответствуют региону регистрации.

Справа расположена кнопка «Добавить налоговую инспекцию». При открытии можно выбрать способ добавления — по реквизитам или по адресу. В первом случае нужно будет указать код налогового органа и его ИНН. Во втором — город или населённый пункт, улицу, номер дома. В конце нажать «Найти», чтобы система обнаружила подходящую инспекцию.

Запись на прием в налоговую инспекцию

Чтобы записаться на приём, тоже можно использовать свой профиль. Для этого необходимо:

- перейти в раздел записей на приём;

- в верхней строке вверху выбрать налоговый орган, нажав на стрелочку справа — автоматически отражается тот, который соответствует указанному в профиле адресу регистрации;

выбрать цель записи из всплывающего списка;

- выбрать подходящую дату, отметить её в календаре;

- выбрать время, отметив точкой в окне;

- нажать «Записаться на приём».

Внизу отразятся все сделанные ранее записи на приём в УФНС или ФНС, но по которым ещё не истёк срок действия. Чтобы посмотреть отменённые или с завершённым сроком действия, можно зайти в раздел «История действий» в блоке профиля «Сведения».

Срок камеральной проверки декларации 3-НДФЛ и как узнать результат

Для отправки декларации по телекоммуникационному каналу связи, необходимо ввести пароль от электронной подписи. Физические лица могут получить ЭП в личном кабинете. Ее оформления занимает несколько минут, а генерация — от получаса до суток.

Что такое камеральная проверка 3-НДФЛ и каковы сроки ее проведения

Срок проверки декларации 3-НДФЛ, в соответствии с п.2 ст.88 НК РФ, составляет 3 месяца. Каким образом отсчитывается этот период — со дня подачи отчета. Однако Минфин разъяснил в письме № 03-02-07/1/85955 от 22 декабря 2023 года, что день подачи отчета и день начала проверки по факту могут различаться, главное, чтобы результат был готов через 3 месяца.

Пользователи, которые заполнили декларацию 3НДФЛ на получение каких-либо налоговых вычетов, могут узнать состояние своего заявления на возврат налога и результаты камеральной налоговой проверки. Раздел содержит информацию о номере регистрации, поданной вами декларации, дате начала и конца камеральной проверки, стадии камеральной проверки «Начата» или же «Завершена» регистрационной дате в Федеральной налоговой службе.

Теперь появилась возможность моментально и с лёгкостью узнавать обо всех операциях, связанных с вашими налогами, закрыть задолженность по налогам через интернет, не выходя из дома, пообщаться с налоговой инспекцией и отследить статус камеральной проверки налоговой декларации по форме № 3-НДФЛ.

Если вы хотите получить доступ в «личный кабинет», то посетите абсолютно любую налоговую инспекцию. Обязательно иметь при себе документы, удостоверяющие вашу личность и свидетельство о получении ИНН. ИНН необходим для того, что подключение к этому сервису возможно в других инспекциях, а не только в налоговой инспекции. В таком случае нужно исправить ошибку в номере ИНН.

Связаться с заявителем инспектор может по номеру телефона, который заполняется в процессе оформления документов. Если срок, выделенный для проверки истек, плательщик не получил инструкцию, есть повод лично обратиться в налоговую инспекцию.

Узнать подробности можно лично при обращении в налоговый орган, предъявив ИНН и свой паспорт. Если в день подачи налоговой декларации не был указан расчетный счет для перечисления суммы возврата, заявление о его присвоении подается после завершения камеральной проверки.

Как проверить статус налогового вычета онлайн?

Камеральная налоговая проверка проходит по правилам, они регламентированы законодательством. В статье есть подсказки, как посмотреть ход камеральной проверки в личном кабинете налогоплательщика, и узнать, какой статус ей присвоен, итоги.

Проблемы могут возникать, если на самом сервере ведутся профилактические работы. Иногда не все возможности сайта доступны пользователю. Это связано с тем, что на сервере возникают ошибки. В этом случае необходимо подождать, служба поддержки достаточно быстро устраняет все неполадки.

Как оформить налоговый вычет и подать декларацию 3-ндфл через личный кабинет налогоплательщика

Шаг No1.

Заходим на сайт https://lkfl.nalog.ru/lk/. Для того чтобы авторизоваться в персональном кабинете, существует два варианта.1 вариант:

обратитесь в любую Федеральную налоговую службу. При обращении у Вас при себе должен быть паспорт и ИНН (копия, либо оригинал). По месту прописки будет достаточно одного паспорта2 вариант:

имея подтвержденную, в авторизованном центре, учетную запись на сайте https://esia.gosuslugi.ru/ Вы можете войти в личный кабинет

Обратите внимание на то, что Ваша учетная запись должна быть полноценной. Если аккаунт подтвержден посредством почты России (данные были отправлены по почте), то следует обратиться в центр, который можно найти на данном сайте https://esia.gosuslugi.ru/public/ra и заново подтвердить свою личность

При себе нужно иметь паспорт и оригинал СНИЛС. После подтверждения личных данных в данном центре Вы сможете зайти в свой личный кабинет.

Шаг No5.

Советуем Вам выбрать вариант: Ключ электронной подписи хранится в защищенной системе ФНС России. Использовать первый вариант нет никакой необходимости, так как он имеет более сложную структуру и не используется физическими лицами.

Шаг No6.

Внимательно проверьте правильно ли Вы заполнили все свои данные. Убедившись, что поля заполнены верно сформируйте пароль.

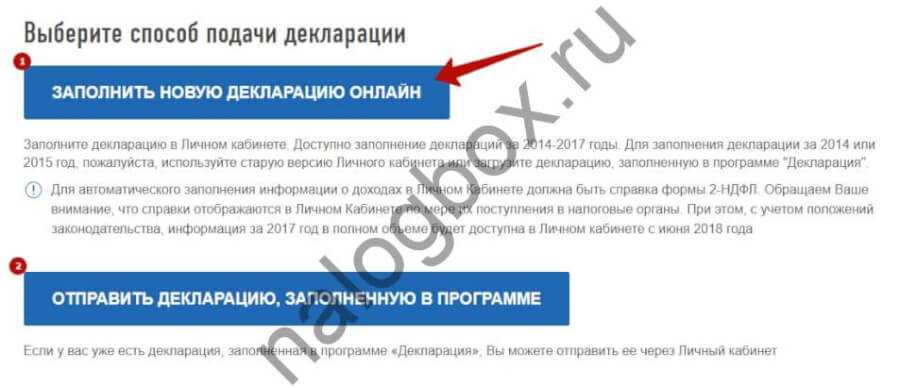

В верхней части сайта нажимаем на: заполнить/отправить декларацию онлайн. (img)

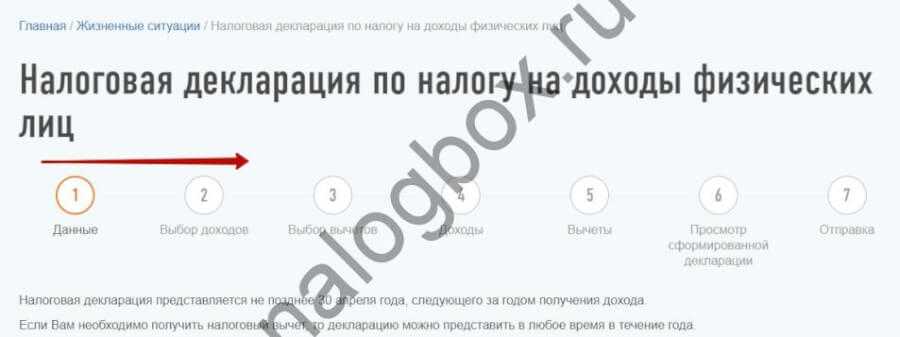

Шаг No10.

После выполнения предыдущего пункта система перенаправит Вас на веб-страницу по заполнению декларации

Обратите Ваше внимание на то, что Вам будет предложено два варианта данного документа. В варианте №1, Вы формируете абсолютно новый документ

Во втором, направляете уже сформированную декларацию. Нам нужно выбрать второй вариант и отправить уже готовый документ.

Шаг No11.

Далее Вам следует выбрать файл, который Вы заранее подготовили в программе декларации в нужном формате (XML) и сохранили на Вашем компьютере. Как только нашли нужный файл нажимаете на кнопку ОТКРЫТЬ, а затем на кнопку ОК.

Шаг No14.

Перед загрузкой документов обязательно убедитесь, что их объем не превышает дозволенного. Максимальный объем всех документов должен быть не более 20 мегабайт. Один документ не должен весить более чем 10 мегабайт. Если ваши данные превышают вышеуказанные параметры, то их следует уменьшить с помощью специальных программ. Например Вы можете использовать эту https://smallpdf.com/ru/compress-pdf

Обратите Ваше внимание на то, что на каждый документ нужно составить описание. В нем вы указываете к какой категории относится загружаемый документ

Например: договор купли продажи, ИНН, договор обучения. После того, как Вы загрузили файлы и добавили к ним описание, выбираем: сохранить.

Рекомендуемые параметры для сканированных документов: разрешение 200-300 точек на дюйм, геометрические размеры изображения 1024*768, изображение должно быть черно-белым, сканированный документ сохраняется в JPG, PDF, TIF, PNG формате. Как только Вы отсканировали нужные Вам документы обязательно проверьте их на качество, убедитесь, что весь текст хорошо читается. Для того чтобы убедиться в этом увеличьте Ваше изображение на 100%

Так же обратите внимание, чтобы на отсканированных документах четко были видны все печати и подписи

Шаг No15.

Как только загрузите все нужные для оформления документы, спускаетесь в самый низ страницы и в поле «пароль» указываете данные, которые были сформированы в 6 шаге при формировании сертификата. После введения пароля нажимаем на кнопку ПОДПИСАТЬ И НАПРАВИТЬ.

Шаг No16.

После вышеуказанных действий Вам приходит оповещение о том, что Ваш документ подписан и направлен в инспекцию федеральной налоговой службы. Сверху страницы будет указан номер Вашей декларации. Что свидетельствует о том, что все документы успешно отправлены.

Шаг No18.

Для того чтобы проверить статус вашей камеральной проверки, Вам необходимо в личном кабинете выбрать раздел 3-ндфл (в шаге No8 подробно описано как это сделать). Проверьте статус документа, должно быть указано, что проверка завершена. Рядом со статусом будет стоять время завершения проверки

Обратите Ваше внимание на следующую деталь, если процесс проверки декларации занял меньше 3-х месяцев, денежные средства раньше указанного срока Вы не получите. Для получения денег необходимо выждать полностью 3 месяца со дня подачи документа

Праздничные дни так же учитываются.

of your page —>

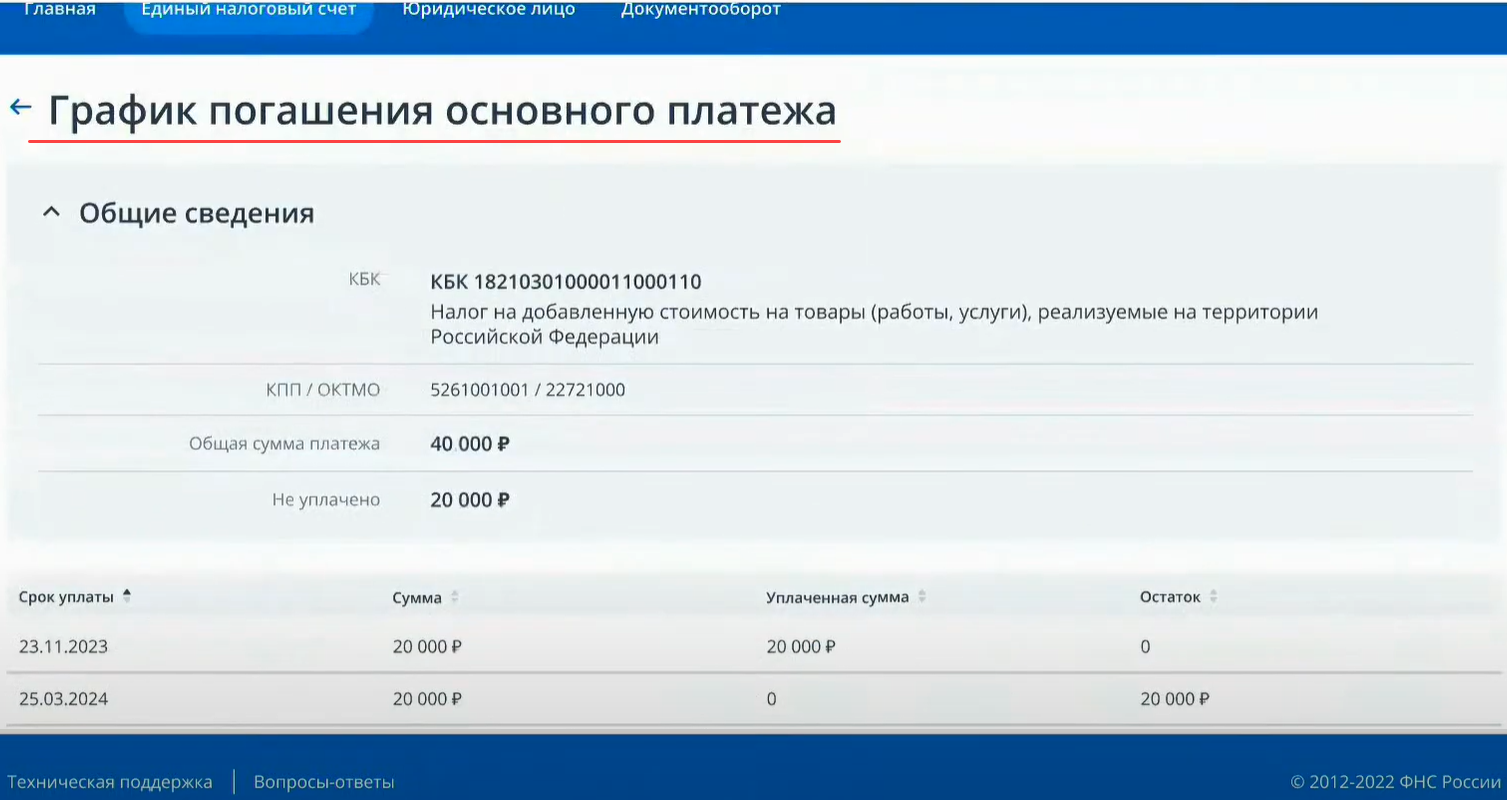

Просмотр сведений о состоянии расчетов

В интерфейсе ЕНС в ЛК ЮЛ на вкладке Единый налоговый счет можно просмотреть сведения о состоянии единого налогового счета.

На отдельных вкладках отражается детализированная информация о состоянии расчетов налогоплательщика.

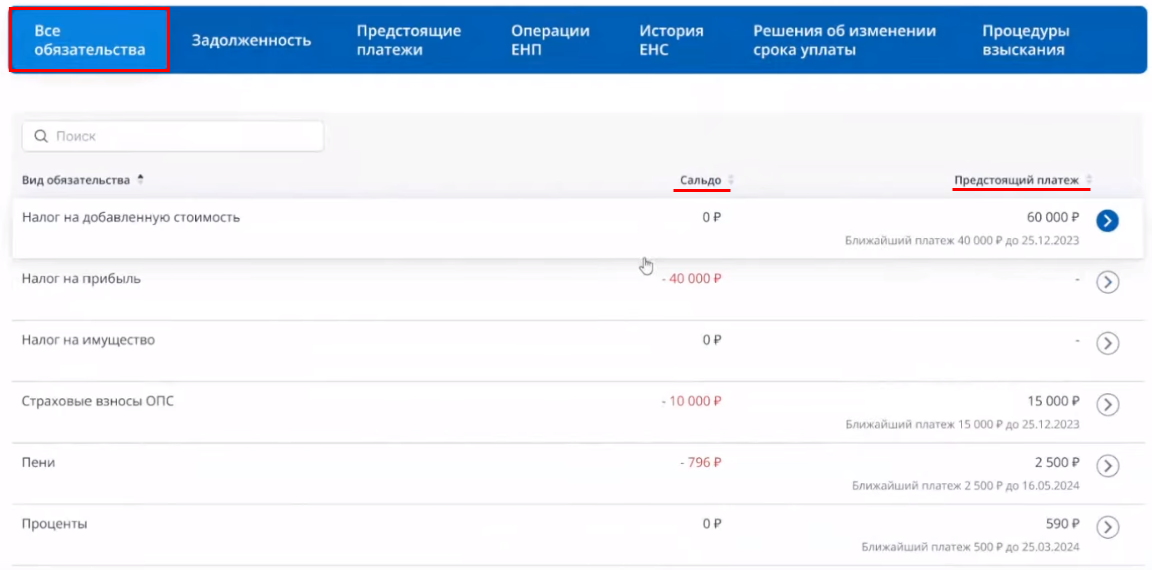

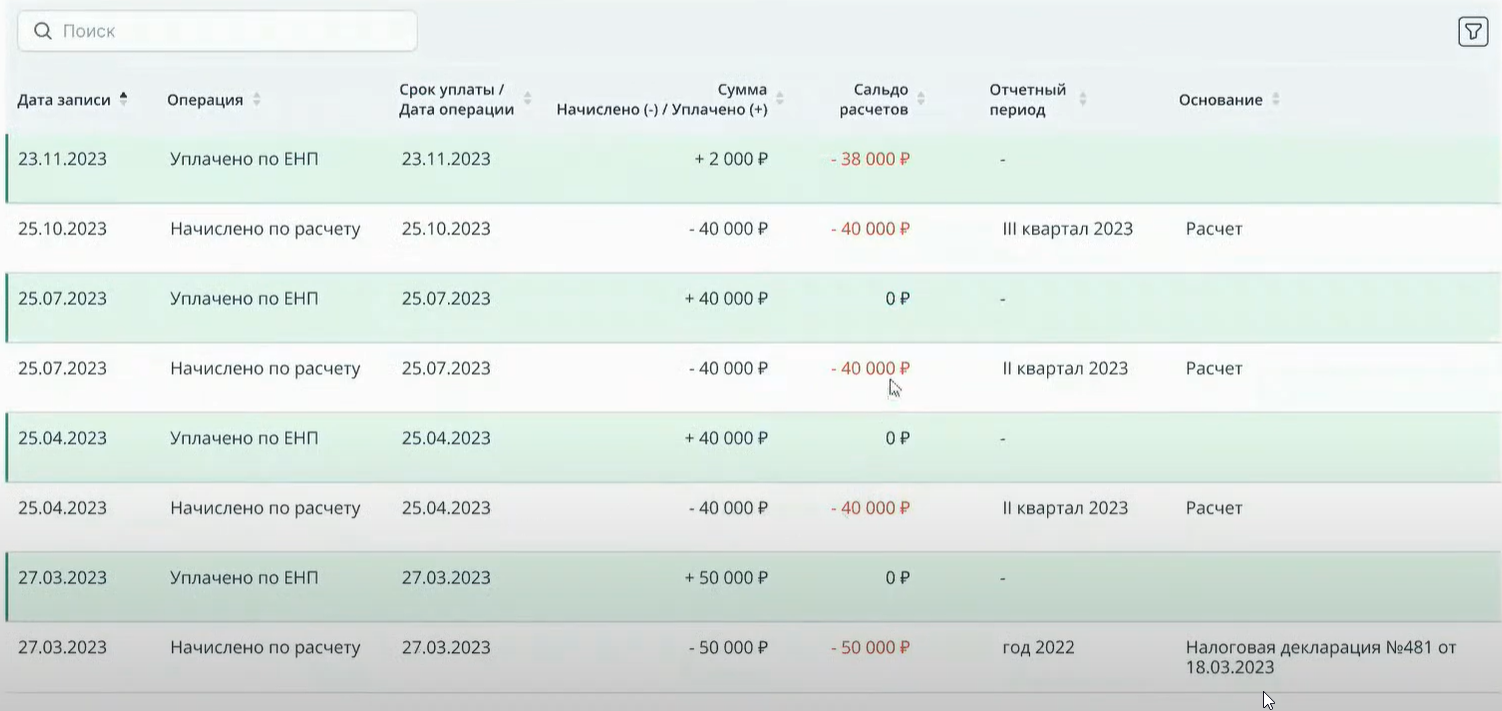

Все обязательства

На вкладке Все обязательства отображается информация в разрезе налогов и видов обязательства:

- сальдо расчетов в графе Сальдо;

- сведения о ближайших платежах в графе Предстоящий платеж.

Здесь дается информация по сальдо с положительными и отрицательными суммами.

Кликнув по соответствующей строке, можно перейти к детализации сведений по конкретным:

- КБК;

- КПП/ОКТМО.

Эту информацию можно детализировать еще больше, кликнув мышкой по значку в конце строки.

На экране отобразятся операции по выбранному КБК, КПП / ОКТМО в хронологическом порядке, формирующие сальдо расчетов. Операции сортируются по хронологии снизу вверх. Такой принцип вывода данных применяется во всех расшифровках.

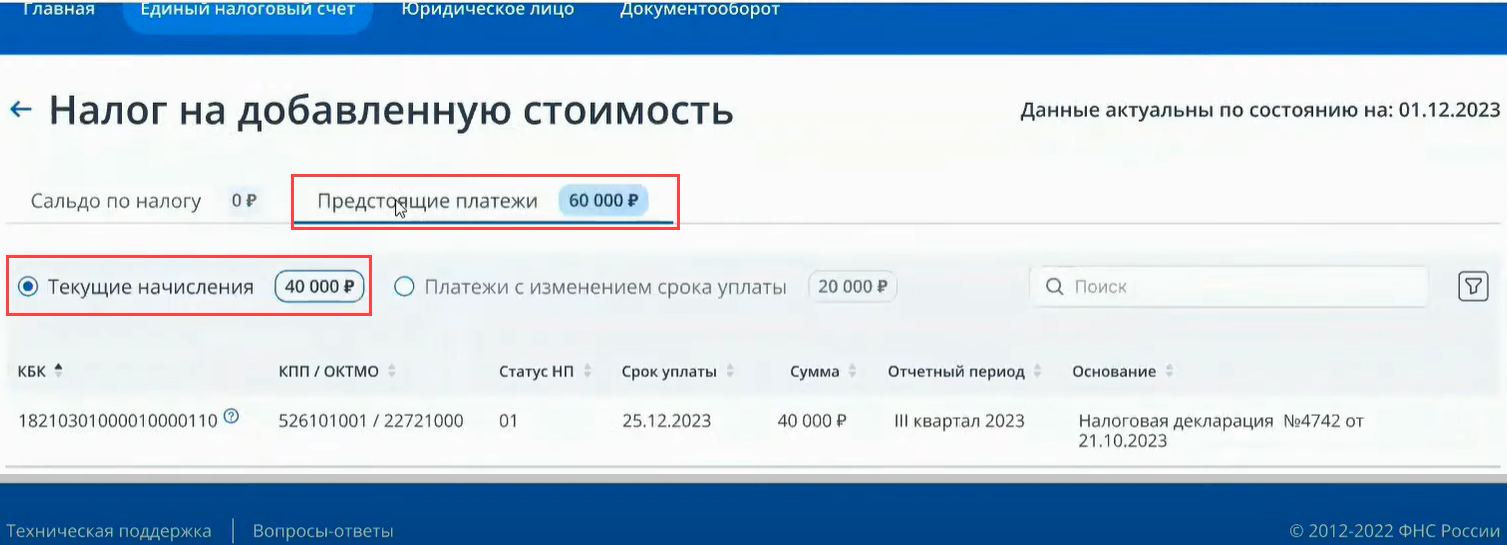

Таким же образом можно расшифровать предстоящие платежи по выбранному виду обязательства, например, по НДС.

Это может быть текущий платеж, начисленный на основании декларации, а также уведомления об исчисленных налогах. Для вывода информации установите переключатель на Текущие платежи.

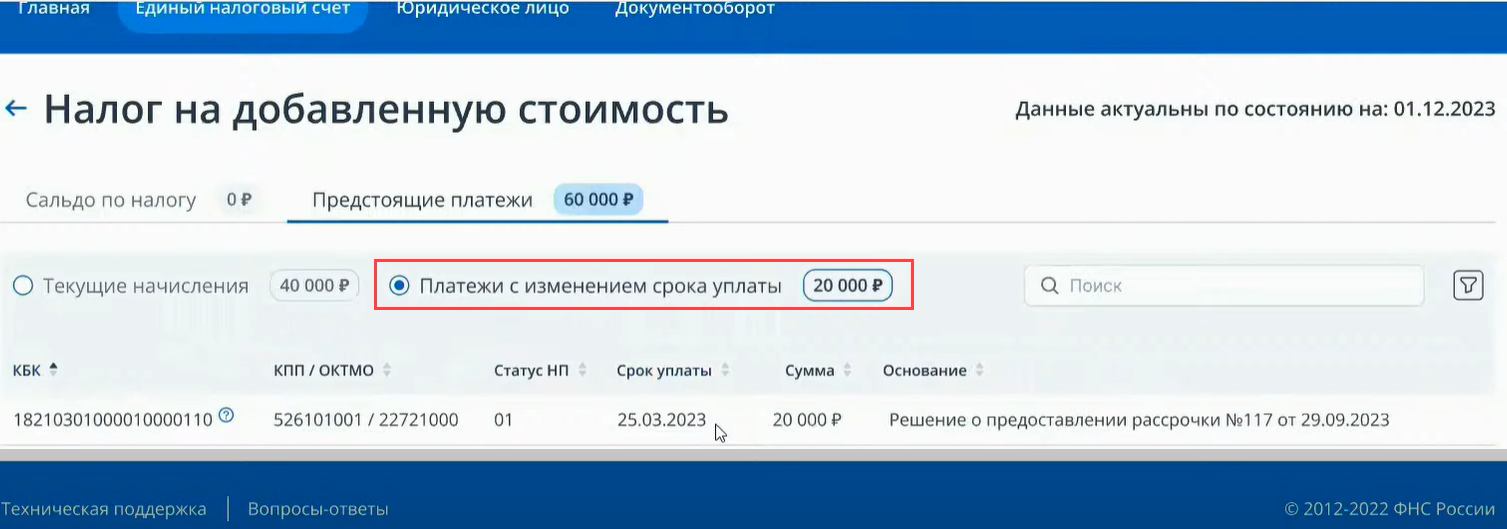

Переключатель можно перевести в положение Платежи с изменением срока уплаты. Например, на основании решения ИФНС о рассрочке, отсрочке, предоставлении инвестиционного налогового вычета, налогового кредита.

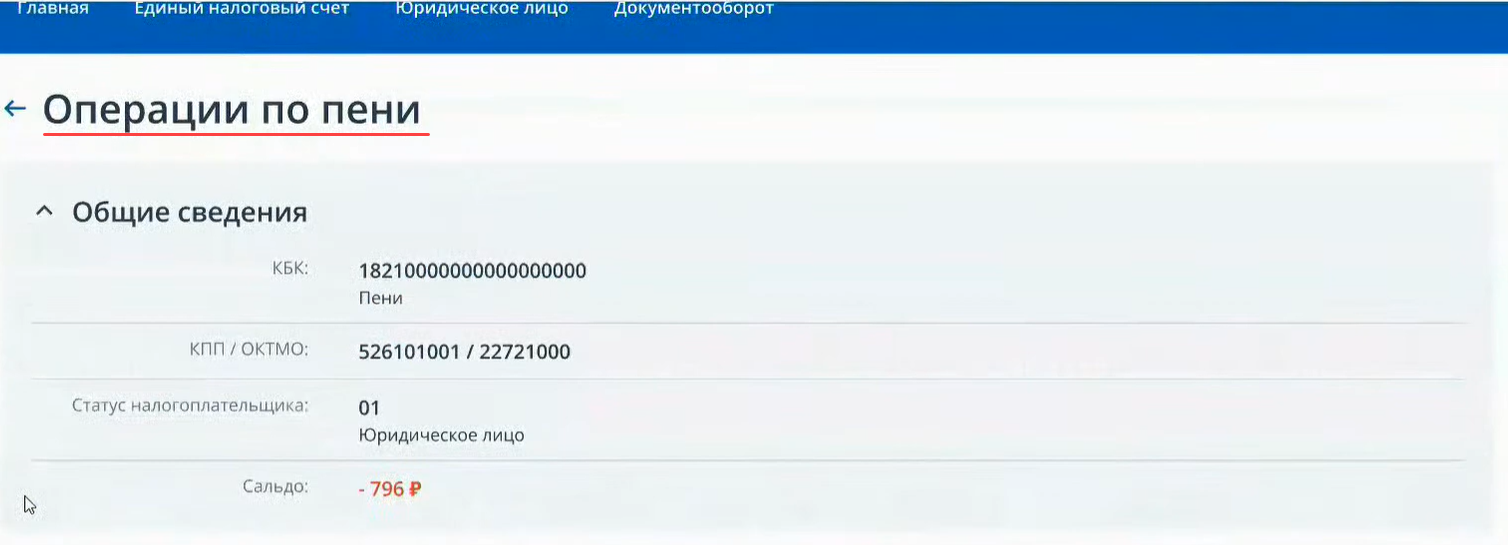

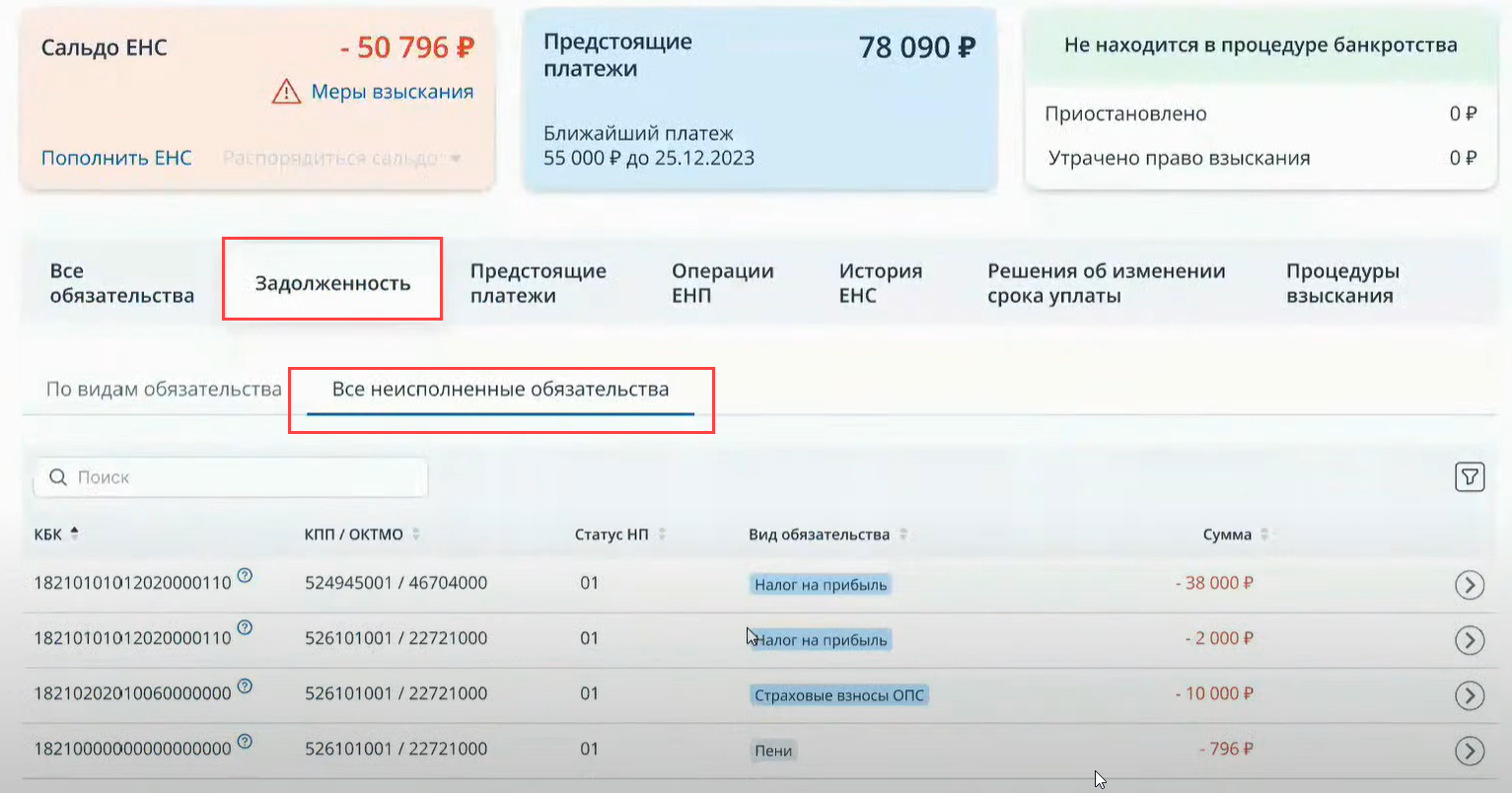

Задолженность

С главной страницы интерфейса ЕНС можно перейти к информации об обязательствах, формирующих задолженность — на вкладку Задолженность. Здесь дается информация по сальдо с отрицательной суммой.

Группировка сделана по видам обязательств в разбивке по:

- Пени — общая сумма т. к. начисление идет на сальдо, а не на конкретное обязательство.

- Налогам:

Кликнув мышкой по Пени, можно перейти к расшифровке операций. Отражаются операции каждым днем.

Также задолженность можно посмотреть в виде списка всех неисполненных обязательств в разрезе:

- КБК;

- КПП / ОКТМО.

Кликнув мышкой по нужной строке (она станет белого цвета), можно перейти к расшифровке операций.

Вы увидите перечень операций, формирующих отрицательное сальдо расчетов по выбранному КБК.

Предстоящие платежи

На вкладке Предстоящие платежи их можно увидеть в разрезе:

- Текущие начисления;

- с данными по Изменению срока уплаты.

Например, по причине решений о налоговой рассрочке или отсрочке. Из этой же формы можно перейти к их списку на соответствующей вкладке.

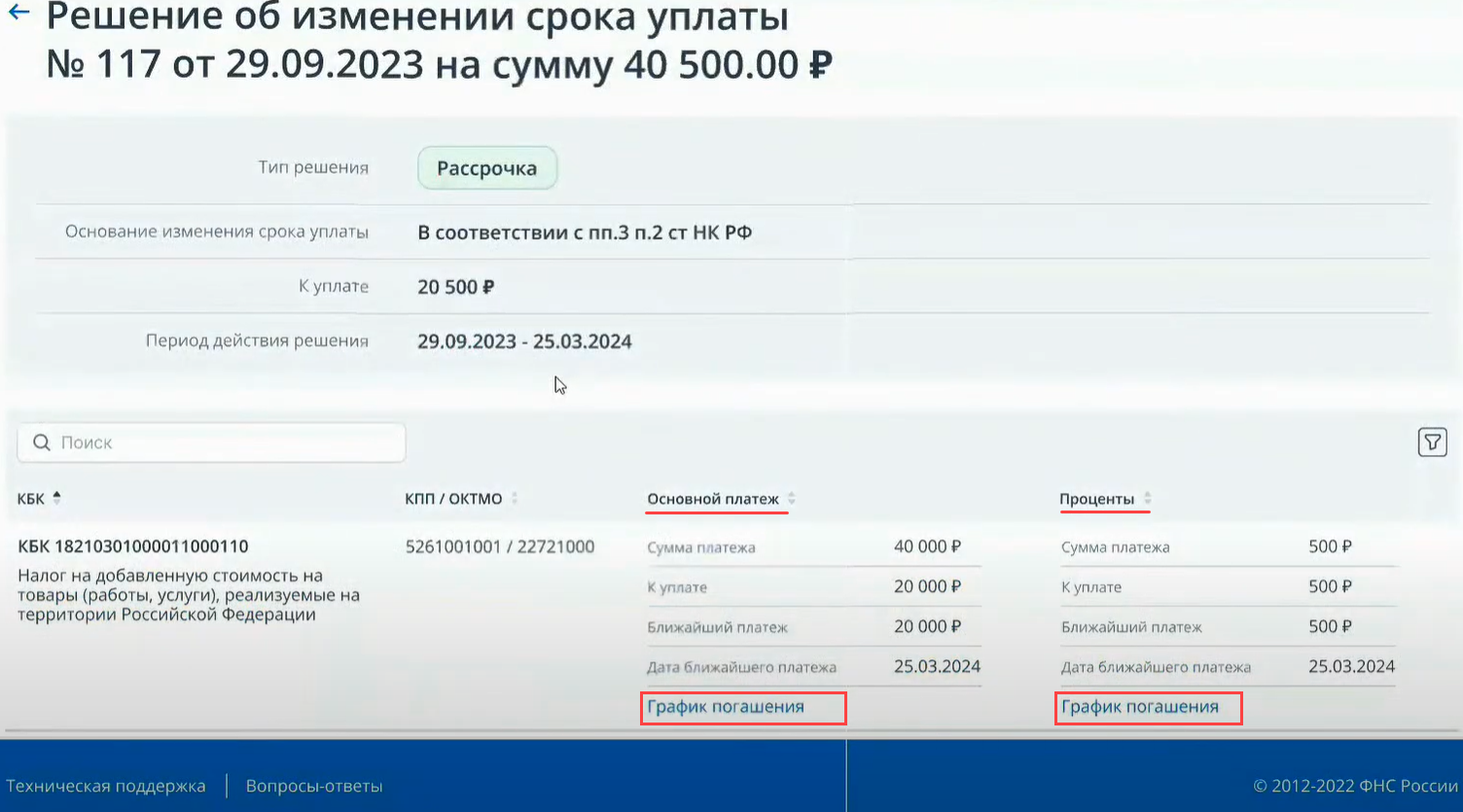

Решения об изменении срока уплаты

Вкладка Решения об изменении срока уплаты содержит список всех решений.

Кликнув мышкой по нужной строке (она будет выделена белым цветом), можно перейти к просмотру содержания решения налоговой.

Расшифровка Решения об изменении срока уплаты по данному примеру.

Из этой формы можно просмотреть График погашения основного платежа, кликнув мышкой по нужной ссылке.

И График погашения процентов за пользование бюджетными средствами.

Операции ЕНП

С главной страницы ЕНС можно перейти прямо к операциям единого налогового счета, кликнув мышкой по нужной вкладке. Информация отражается в вариантах:

- Все операции — список в хронологическом порядке операций пополнения (+) и списания (-) ЕНП с отражением суммы остатка ЕНП.

- Операции по типу — в группировке по типам операций.

Все операции делятся на группу Поступления в ЕНП с детальной расшифровкой по:

- платежам;

- зачетам от иного лица;

- переплатам.

Операции Списания из ЕНП с детализацией по:

- зачетам иному лицу на основании Заявления о зачете;

- возвратам денег на основании Заявления о возврате;

- списаниям в счет уплаты по налогу.

Детальная информация по НДС выглядит так. Аналогично можно просмотреть и другие налоги.

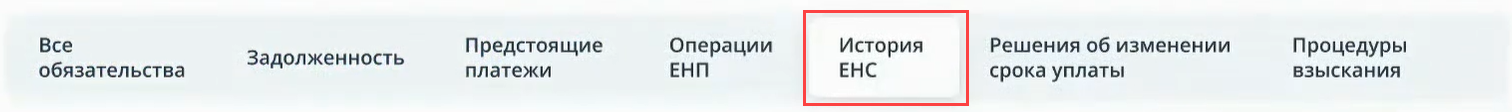

История ЕНС

С главной страницы интерфейса ЕНС доступна информация об истории изменения сальдо ЕНС на вкладке История ЕНС. В хронологическом порядке (по состоянию на дату) отображается история изменения суммы на ЕНС.

По каждой записи доступен состав операций, которые влияют на сальдо на выбранную дату.

Процедуры взыскания

С главной страницы интерфейса ЕНС можно перейти к списку Процедуры взыскания. Далее посмотреть информацию в разрезе сформированных:

- Требований об уплате;

- Решений о взыскании — за счет денежных средств;

- Постановлений о взыскании за счет имущества.

Маркер процедуры взыскания также отражается и в блоке Сальдо ЕНС.

Как оформить налоговый вычет через личный кабинет налогоплательщика

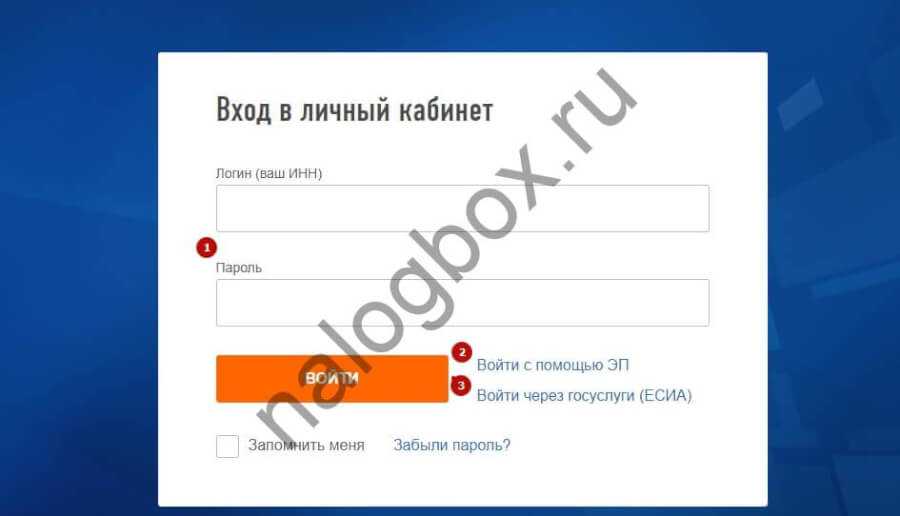

Сначала разберем, как зайти непосредственно в сам ЛК. Ссылка размещена прямо на главной странице сайта ведомства.

Дальше предлагается 3 варианта доступа на ресурс для оформления налогового вычета через личный кабинет налогоплательщика:

- Через логин и пароль. Чтобы их получить, необходимо заранее сходить в любую ИФНС, необязательно по месту жительства. Там, при предъявлении паспорта, вам выдадут регистрационную карту с первичным паролем.

- С помощью ЭЦП. Ее оформляют в специальных Удостоверяющих центрах. ЭЦП представляет собой подпись налогоплательщика, зашифрованную криптографическим способом и записанную на любой носитель (USB-карту, жесткий диск и др.).

- Через Госуслуги, где надо пройти предварительную регистрацию и создать Подтвержденную учетную запись.

Вход успешно выполнен. Теперь переходим к пошаговой инструкции для получения налогового вычета через личный кабинет налогоплательщика. Последовательность операций:

- Кликаем на «Жизненные ситуации».

- Находим сервис подачи декларации.

Важно!

Продолжение работы возможно только для тех пользователей, кто оформил электронную подпись. Она выдается прямо здесь же в ЛК.

- Появляется два варианта:

- заполнить отчет онлайн;

- подготовить декларацию в специальной программе, после чего загрузить и отправить 3-НДФЛ через личный кабинет. Ссылка для скачивания программы также выложена.

- Выбираем первый вариант и последовательно заполняем предлагаемые вкладки по шагам. Переход от одной вкладки к другой осуществляется кнопкой «Далее».

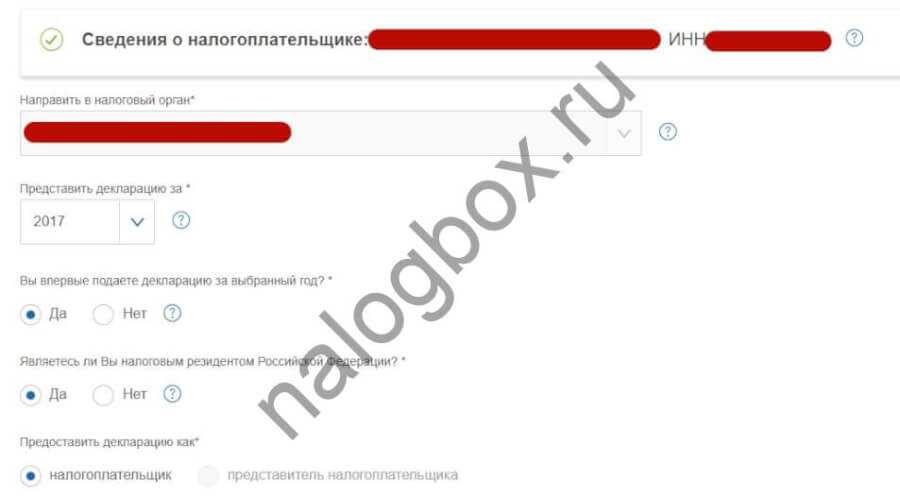

- Шаг 1. Для получения налогового вычета через личный кабинет налогоплательщика проверяем входные данные:

- личную информацию;

- код ИФНС;

- за какой год оформляется отчет;

- впервые подается декларация либо нет;

- считается ли физическое лицо резидентом РФ или нет;

- кто представляет расчет.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию.

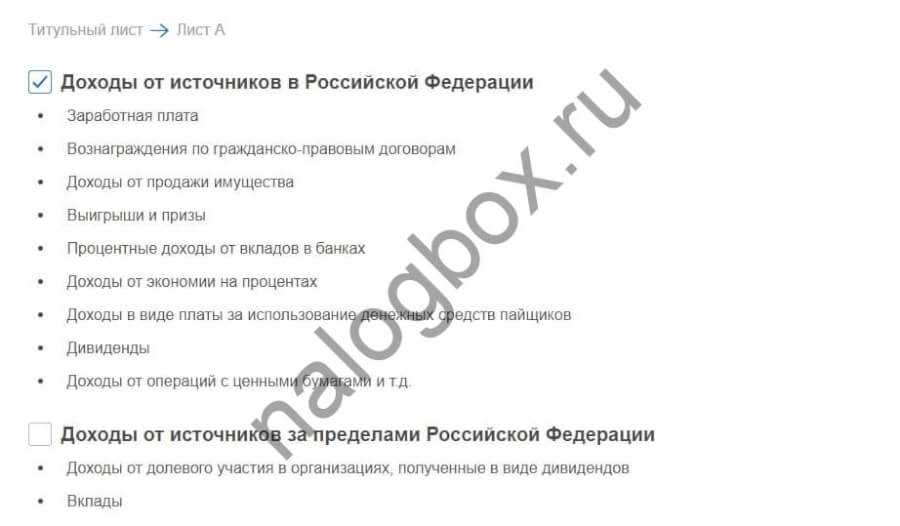

- Шаг 2. Выбираем тип доходов — в России и/или за ее пределами:

- Шаг 3. Для возврата подоходного налога через личный кабинет выбираем типы заявляемых вычетов.

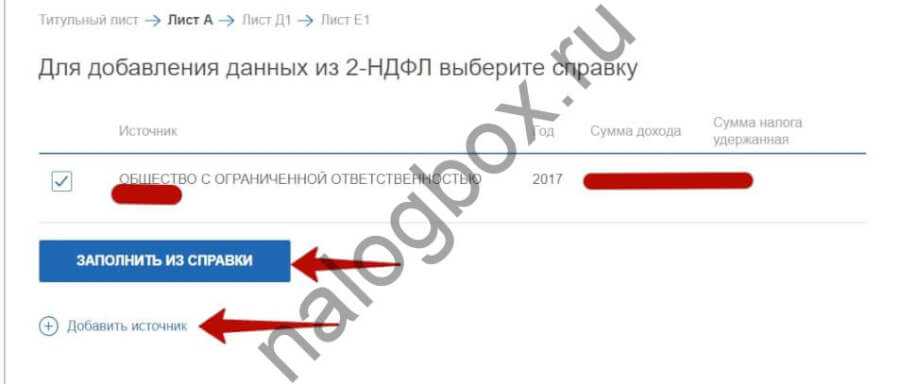

- Шаг 4. Заполняем информацию, которая непосредственно касается полученных доходов. Здесь можно выбрать уже имеющуюся в системе справку 2-НДФЛ или создать новый источник.

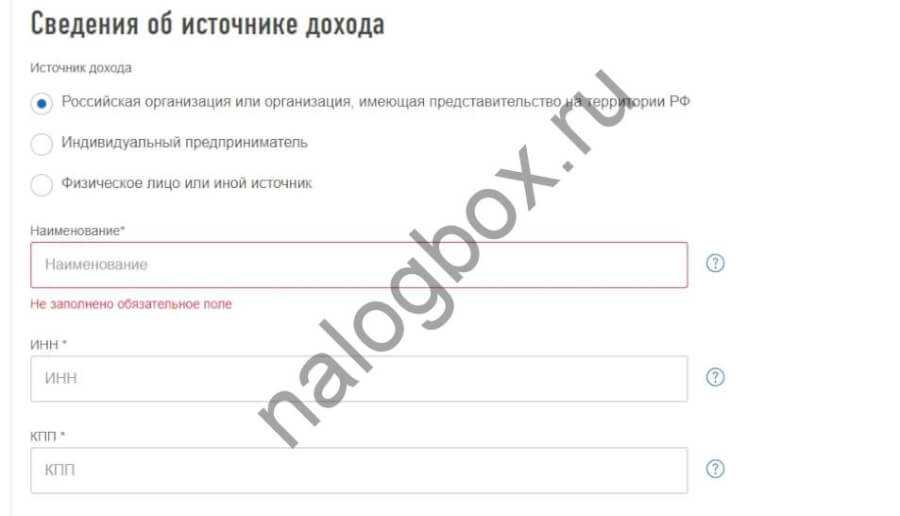

Во втором случае придется вручную прописывать:

- сведения об организации;

- помесячно вид и величину дохода.

Важно!

Разрешается добавлять несколько источников дохода, если у вас, например, было не одно место трудоустройства в отчетном году.

Все доходы суммируются и отражаются в графах:

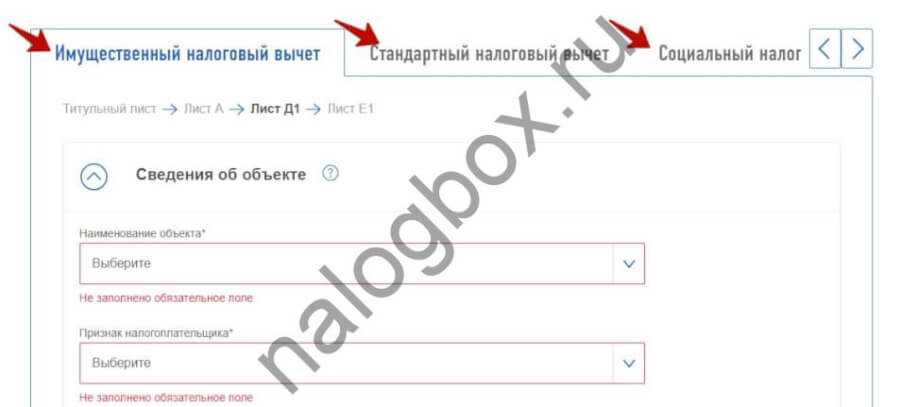

- Шаг 5. Заполняем вкладки для каждого из выбранных вычетов (этапы работы с основными вычетами приведены ниже в статье):

- Шаги 6 (просмотреть созданного расчета) и 7 (отправка) разобраны в отдельном подпункте ниже.

Важно! Возврат налога через личный кабинет налогоплательщика для физических лиц — ваше право, а не обязанность. Если у вас его пока нет, оформляйте декларацию традиционно на бумаге.. Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

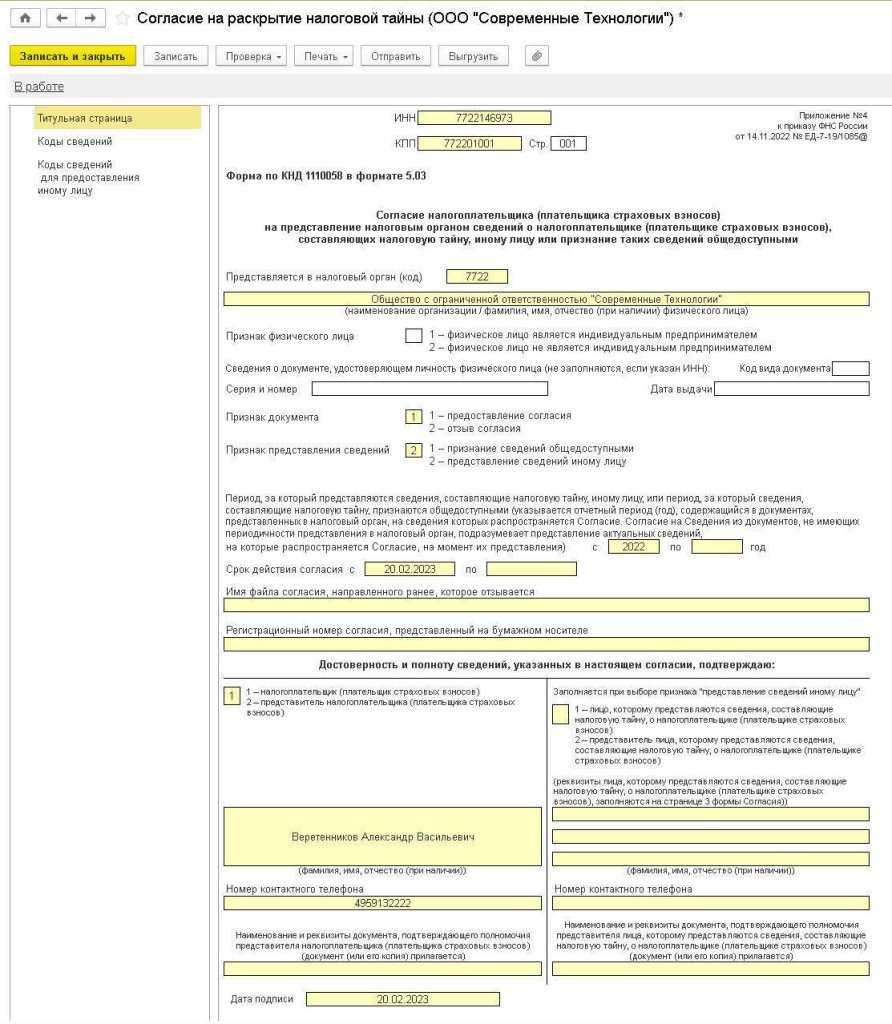

Работа с ЛК ФНС путем подачи согласия на раскрытие налоговой тайны

Для работы с личным кабинетом ФНС пользователь 1С может направить в ФНС согласие на раскрытие налоговой тайны в отношении информации о состоянии единого налогового счета налогоплательщика по данным ФНС, передаваемой через API.

Напомним, налогоплательщик может разрешить ИФНС сделать общедоступными определенные сведения о нем, которые составляют налоговую тайну (ст. 102 НК РФ). Федеральным законом от 01.05.2022 № 120-ФЗ статья 102 дополнена новыми положениями. С 01.08.2022 не является разглашением налоговой тайны представление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу, если указанный налогоплательщик (плательщик страховых взносов) выразил на это согласие. Указанное согласие может быть представлено в отношении всех сведений, полученных налоговым органом, или их части.

Форма и формат согласия, а также порядок его представления с учетом новых положений законодательства утверждены приказом ФНС России от 14.11.2022 № ЕД-7-19/1085. Согласие направляется в налоговый орган в электронной форме по ТКС, через личный кабинет налогоплательщика или сайт ФНС России.

1С:ИТС

В программах системы «1С:Предприятие 8» форма и формат направления согласия налогоплательщика (плательщика страховых взносов) на предоставление сведений, составляющих налоговую тайну по Приказу № 1085 поддержаны.

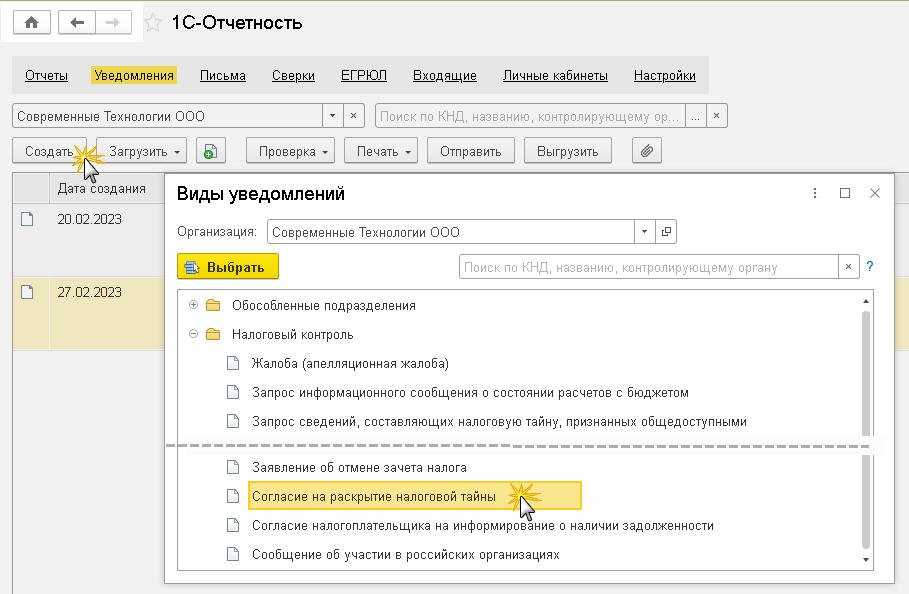

В «1С:Бухгалтерии 8» редакции 3.0 указанная форма доступна в разделе Уведомления единого рабочего места 1С-Отчетность. По кнопке Создать в открывшемся списке доступных уведомлений следует выбрать Согласие на раскрытие налоговой тайны из папки Налоговый контроль (рис. 2).

Рис. 2. Доступ к форме согласия на раскрытие налоговой тайны

Рис. 2. Доступ к форме согласия на раскрытие налоговой тайны

В открывшейся форме согласия реквизиты организации (ИП), в том числе сведения о лице, подтверждающем достоверность и полноту сведений, указанных в согласии, заполняются автоматически. Оставшиеся поля следует заполнить вручную.

Рассмотрим порядок заполнения согласия на раскрытие налоговой тайны в отношении информации о состоянии единого налогового счета налогоплательщика по данным ФНС, передаваемой через API. На титульном листе (рис. 3) в поле Признак документа следует указать цифру 1 (предоставление согласия). В поле Признак предоставления сведений

– цифру 2 (представление сведений иному лицу). В поле, предназначенном для обозначения периода, за который предоставляются сведения, следует указать конкретные годы начиная с 2022 года. Если окончание периода не указано, согласие распространяется на все отчетные периоды начиная с 2022 года.

Затем следует указать срок действия согласия. При этом дата начала срока действия согласия не может быть ранее даты представления согласия. Если дата окончания не установлена, согласие считается бессрочным.

Рис. 3. Заполнение титульной страницы согласия

Рис. 3. Заполнение титульной страницы согласия

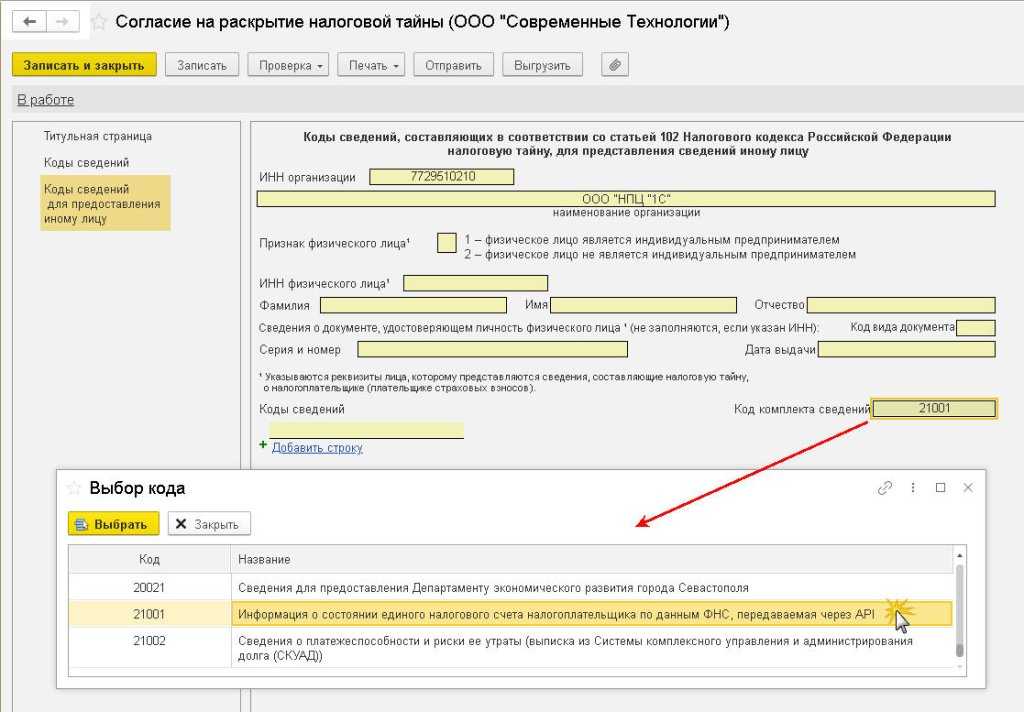

Раздел Коды сведений заполнять не нужно, поскольку он предназначен для случаев признания сведений общедоступными. В разделе Коды сведений для предоставления иному лицу (рис. 4) следует указать ИНН и наименование лица, которому представляются сведения (ООО «НПЦ «1С», ИНН 7729510210), а также сведения, в отношении которых дается согласие. Соответствующие коды сведений выбираются из классификатора сведений, составляющих налоговую тайну, поставляемого ФНС. Для информации о состоянии единого налогового счета налогоплательщика по данным ФНС, передаваемой через API, достаточно указать код комплекта сведений «21001».

Если согласие создается из ЛК ФНС, то все указанные значения подставляются автоматом.

Рис. 4. Код комплекта сведений о состоянии ЕНС по данным ФНС

Рис. 4. Код комплекта сведений о состоянии ЕНС по данным ФНС

После сохранения и проверки согласия его можно отправить в ФНС напрямую из программы через сервис 1С-Отчетность. Согласие считается принятым инспекцией при получении квитанции о приеме. После регистрации согласия налогоплательщика на раскрытие налоговой тайны в ФНС можно будет получать сведения из личного кабинета ЕНС. В данном режиме поддерживаются те же функции получения сведений из личного кабинета, что и в режиме с авторизацией по КЭП. При этом обновление данных личного кабинета будет выполняться без ввода пароля от ключа электронной подписи, как при авторизации, так и при загрузке ответа. Дополнительно появляется возможность фонового обновления данных ЛК ФНС. Напоминаем, что самый первый в истории запрос должен изначально поступить от авторизованного по КЭП пользователя. Дальше все будет работать полностью автоматически.

О сроках реализации интеграции с личным кабинетом налогоплательщика ФНС в части ЕНС см. в

.

Как оплатить налоги онлайн через личный кабинет

Сегодня вам нужно потратить буквально несколько минут своего времени, чтобы погасить все задолженности по налогам.

- Авторизируйтесь в личном кабинете: //lkfl2.nalog.ru/lkfl/login

- Перейдите в раздел «Мои налоги». Здесь вы увидите актуальную информацию о всех своих долгах;

- Чтобы совершить оплату, жмем соответствующую кнопку «Оплатить»;

- Далее откроется новое окно, где вам необходимо подтвердить формирование документов на совершение оплаты;

- Если вы хотите совершить оплату с помощью банковской карты, выберите соответствующий вариант. Конфиденциальность данных вашей банковской карты гарантирована системой.

Здесь, при помощи индекса УИН, вы сможете совершить оплату онлайн.

Вся информация о долгах обновляется постоянно. Поэтому вы можете не сомневаться, что абсолютно все задолженности удастся погасить.